RVI

Спекулянты RVI на своей волне

- 24 января 2022, 20:19

- |

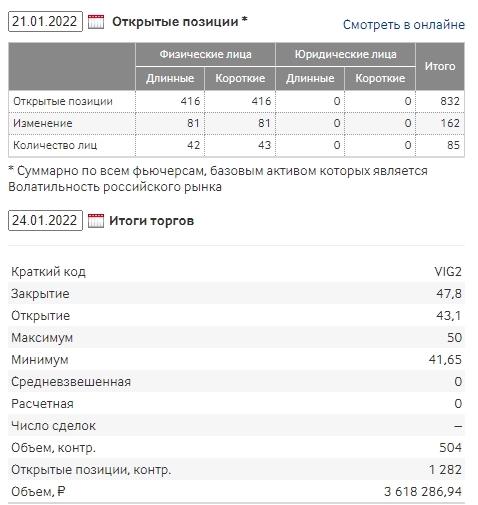

Торгуют этот фьючерс только физики, маркетмейкера нет

В последние дни волатильность выросла взрывным образом (синяя) и сейчас достигла 71,91, а фьючерс (оранжевый) практически никак не отреагировал и остается на 46,9.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 15 )

РТС S&P500 Рубль Доллар VIX RVI Оценка риска Когда покупать длинные облигации Когда куплю акции

- 23 января 2022, 19:01

- |

Коллеги,

в этом выпуске – личное мнение о рынках и почему я в долларовых инструментах.

РТС – в медвежьем рынке: падение с локального max = 1933 (октябрь 2021г.) более 20%.

На этапе перехода от голубиной к ястребиной политике ФРС,

консервативные долларовые инструменты

(валютные вклады, на ИИС – FXTB, самые короткие долларовые облигации) –

это уход от риска, но низкая доходность (зато, долларовая доходность).

Когда ФРС станет разгружать баланс, UST покажут доху не ниже инфляции.

Меняется политика ФРС с голубиной на ястребиную.

Доха 1-2-3% в год в $ — это не серьёзно, временно, чтобы пересидеть.

Индексы волатильности отражают настроение на рынке.

По S&P500 – это VIX, по РТС – это RVI.

Кто не доверяет RVI, можно пользоваться CVI (Чайкина).

Рост стоимости страховки при страхе (т.е. стоимости опционов) – в этом суть VIX и RVI.

Разработанный в 1993 году Чикагской биржей опционов (CBOE) Индекс волатильности (Чикаго Опционы VIX ) оценивает волатильность и страх на рынке США.

Используя краткосрочные опционы «Колл» и «Пут», индекс измеряет подразумеваемую волатильность опционов на индекс S&P 500 на будущие 30 дней.

( Читать дальше )

Падение рынков. Что дальше ? Мои действия. Анализирую уровень страха.

- 18 января 2022, 23:58

- |

Друзья,

в этом выпуске анализирую по индексам волатильности,

есть ли на рынках страх.. .

В России страх (RVI) растёт, в США VIX пока говорит о боковике.

Рассказал о своих действиях и своём мнении.

Покупать планирую на коррекции рынка США на падении волатильности с максимума,

Это будет говорить о прохождении (локального) дна.

Вероятно, нерезиденты продают российский рынок на опережение.

Обычно, при ожиданиях укрепления индекса доллара, деньги уходят из развивающихся рынков.

Мнение — на youtube.

С уважением,

Олег.

Индекс волатильности российского рынка - пока дошли до середины.

- 18 января 2022, 16:13

- |

Пока прошли только, серединку — это для любителей усредняться ждем, отскок по RVI и тогда только можно.

www.moex.com/ru/index/RVI/technical/

( Читать дальше )

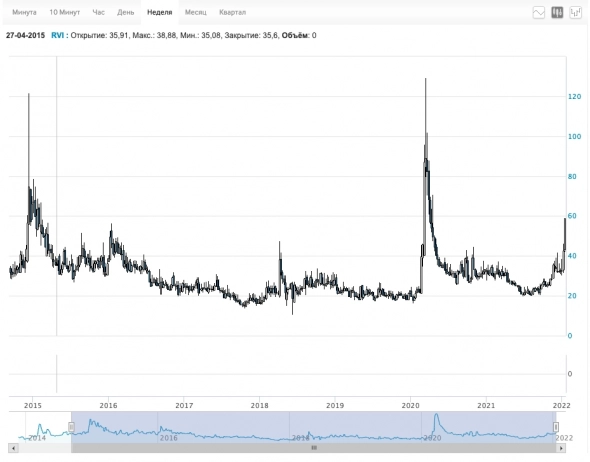

RVI (волатильность между 2 ближними опционами на инд.РТС): инд.волатильности РТС. Аналог vix на s&p500 Пока рост напоминает 2018г., если будет продолжение, то напомнит март 2020г. Где дно коррекции.

- 16 января 2022, 01:23

- |

Похожим индикатором, RVI на индекс РТС пользуются редко (и напрасно).

Фактически, VIX — это индекс страха по РТС

Индекс волатильности российского рынка RVI

является индексом годовой волатильности,

экстраполированной из расчета 30-дневной волатильности

между двумя сериями опционов на фьючерсные контракты (ближайшим и следующим).

Расчёт — каждые 15 секунд.

RVI рассчитывается каждые 15 секунд,

как в течение основной торговой сессии Биржи, так и в течение дополнительной торговой сессии.

Последнее значение RVI рассчитывается в момент окончания соответствующей сессии.

У RVI отрицательная корреляция с RTS и положительная корреляция с USD / RUB.

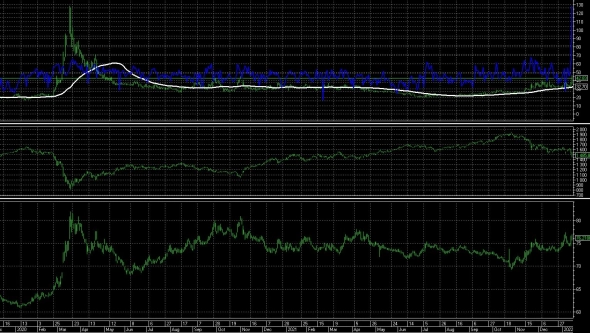

RVI (вверху), РТС (в середине), USD / RUB (внизу) по дневным.

Обратите внимание: RVI напоминает традиционные индикаторы волатильности (например, Чайкина).

( Читать дальше )

Индекс волатильности России RVI на высоких уровнях

- 15 января 2022, 08:35

- |

Телеграм: t.me/autotradering

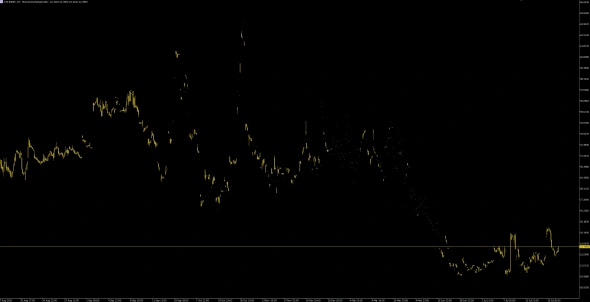

Индекс RVI. Вопрос Открытию и БКС. Котировки в МТ5

- 21 июля 2021, 16:29

- |

Уважаемые представители брокеров Открытия и БКС, у нас есть Индекс волатильности российского рынка (RVI).

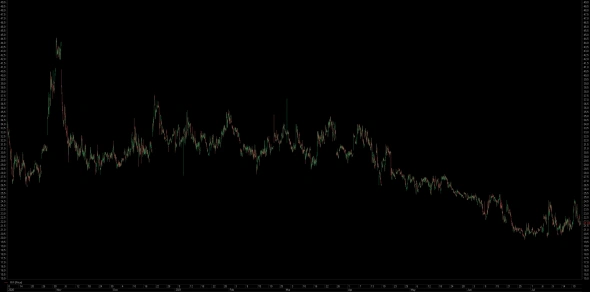

В здоровом виде в QUIK график данного индекса выглядит так (период с октября 2020 года):

Рекомендую скачать в крупном разрешении тут: https://disk.yandex.ru/i/ibo1jIG2m-N7Yw

На графике в МТ5 данный индекс выглядит так:

( Читать дальше )

Как хеджироваться фьючерсами RVI?

- 04 июня 2020, 20:33

- |

Даже пост на Смартлабе в честь этого сделал.

Ради интереса решил посмотреть хеджирование фьючерсами RVI.

Но, никаких пошаговых инструкций, кроме криво написанной биржевой рекламы от 2014 я не увидел.

Да и ликвидность там не ахти...

Может кто работал с ними и подскажет как рассчитать количество фьючей для, например, 100 акций Газпрома?

Рекорд волатильности на РТС!

- 18 марта 2020, 18:42

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал