PMi

PMI Европа - вниз. B 16-45 будет PMI США

- 23 августа 2021, 12:07

- |

Утром вышли индексы PMI по Европе, это Германия, Франция, Англия. Настроения в реальном производстве плохие, хуже, чем было, хуже ожиданий. Только в финансах радостно.

В 16-45 будут опубликованы данные PMI по США. Будет аналогично Европе — финансисты возрадуются, производственники впадут в уныние. Но учитывая, что экономика США на 70% это финансы (финансовые услуги), PMI США будет в нуле.

Просчитаем реакцию рынков.

ФРС будет печатать новые деньги для поддержки производства, поэтому много денег получат финансисты. Отсюда, доллар вниз, нефть вверх, акции вверх.

Учитывая, что будет утечка данных, инсайд, старт вверх будет раньше, чем в 16-45.

- комментировать

- 174

- Комментарии ( 0 )

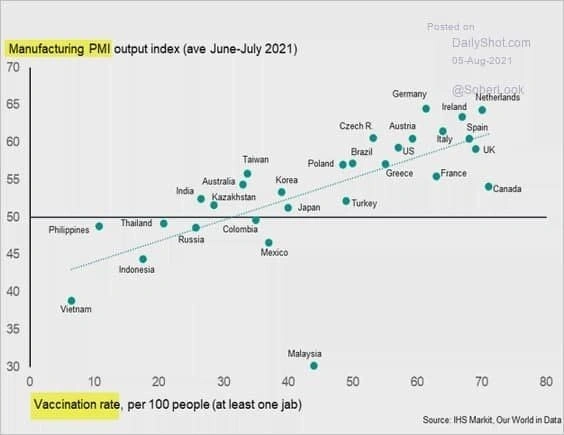

Как взаимосвязаны уровень вакцинации и промышленный индекс PMI

- 08 августа 2021, 07:42

- |

Наглядно о том, как взаимосвязаны уровень вакцинации и промышленный индекс PMI.

Чем больше населения привито – тем выше и рост промпроизводства.

Вероятно, дело в том, что вакцинация позволяет не вводить ограничения или делать их менее строгими, а это в итоге влияет и на спрос на товары, и на работу самих предприятий.

Телеграмм

Почему долгосрочные ставки в США могут снова начать расти?

- 02 августа 2021, 17:15

- |

Доллар начал неделю на слабой ноте, однако к концу недели ситуация может начать исправляться. По итогам заседания ФРС на прошлой неделе стало ясно, что ЦБ лишь откладывает ястребиную риторику, но совершенно не исключает ее в ближайшем будущем. Следовательно база для формирования ожиданий есть, нужны лишь данные которые укажут на то, что рост экономики продолжается. Надежда на отчет по безработице США, который выйдет в эту пятницу.

Ожидается, что рост рабочих мест — наиболее важный показатель в плане воздействия на политику ФРС в период после пандемии, может показать рост рабочих мест почти под миллион. Если экономика создаст больше рабочих мест чем прогноз, резко вырастут шансы на то, что ФРС в августе предупредит о корректировке политики — снижении темпов скупки активов (Трежерис и ипотечных бумаг) вероятно в этом году. В таком случае дальние облигации станет держать чуть менее выгодно, учитывая одобрение инфраструктурного плана, который потребует новых заимствований, инвесторы могут начать массово выходить из Трежерис.

( Читать дальше )

«Первые трещины» в идее рефляции в США. Ситуация по EURUSD, GBPUSD

- 07 июля 2021, 15:56

- |

Не успела ФРС шагнуть в сторону нормализации процентных ставок, как тут же подоспела статистика, намекнувшая на переломный момент в экспансии США Пока ничего критичного, однако, чтобы ослабить конфликт с данными, сегодняшний протокол заседания ФРС должен представить четкое обоснование, почему чиновники решили приблизить момент ужесточения ДКП. Если этого не произойдет, рынки могут начать учитывать ошибку в политике.

Вчерашняя сессия прошла исключительно под знаком риск-офф. Росли в цене долгосрочные облигации, падали фондовые рынки и корректировались EM валюты, на FX наблюдался тотальный перевес доллара, за исключением валют тихих-гаваней таких как японская иена. Можно выделить три фактора которые спровоцировали вчера продажи:

1. Неожиданно слабый отчет ISM в США и индекс экономических настроений в Германии от ZEW;

2. Мини-обвал в нефти;

3. Закручивание гаек Китаем в отношении иностранных компаний тех сектора.

Сфера услуг США продолжает с оптимизмом смотреть в будущее, но уже не так как в прошлом месяце. Об этом можно сделать вывод из индекса ISM в сфере услуг, который откатился с 63.5 до 60.1 пунктов в июне. Больше других вызывает беспокойство поведение суб-индекса найма – он снизился с 55.3 до 49.3 пунктов. И это в разгар рефляции в США. Добавил негатива и июльский индекс экономических настроений в Германии от ZEW. Он также не оправдал ожиданий замедлившись с 79.8 до 63.3 пунктов (прогноз 75.2). То есть, разочаровали данные сразу по двух ключевым экономикам.

( Читать дальше )

PMI услуг России в марте снизился до 55,2 после 55,8 в марте

- 06 мая 2021, 10:33

- |

В обзоре отмечается:

👉Усиление клиентского спроса привело к дальнейшему значительному росту производительности

👉Максимальный рост занятости с февраля 2019 года

👉Ценовое давление ослабло, но осталось исторически высоким

Ссылка на полный пресс-релиз:

markiteconomics.com/Public/Home/PressRelease/278c147926dd4b6d9b254d6875edef60

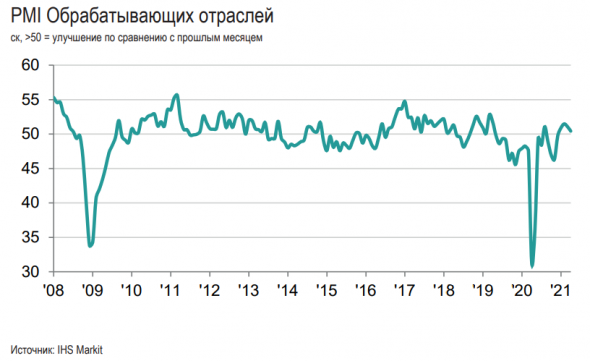

PMI России обрабатывающих отраслей в апреле снизился до 50,4 после 51,1 в марте

- 04 мая 2021, 09:53

- |

👉Расширение объемов производства замедлилось на фоне падения новых заказов

👉Заметный рост затрат на фоне серьезного давления на цепочку поставок

👉Наивысше деловые ожидания с января 2020

пресс-релиз:

https://www.markiteconomics.com/Public/Home/PressRelease/62d00f566ca646d483c73e43a88d8c3f

PMI услуг и производства в Китае в апреле оказались хуже ожиданий аналитиков

- 30 апреля 2021, 09:46

- |

Индекс PMI в обрабатывающей промышленности составил 51,1 против прогноза 51,8.

Значения индекса выше 50 означают расширение экономики.

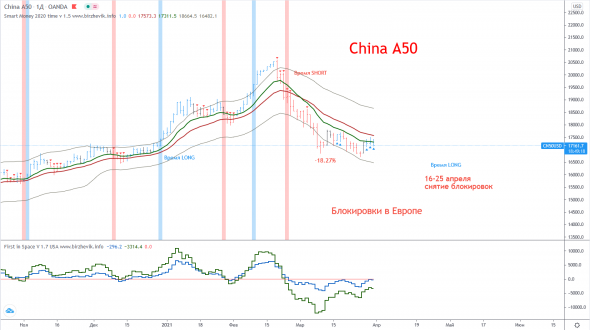

Блокировки тормозят мировую экономику. За чем следят инвесторы.

- 31 марта 2021, 05:59

- |

Давайте разбираться, где проблема.

Индексы деловой активности в производственной и непроизводственной сфере, демонстрирует уверенное восстановление экономики Китая. Производственный PMI вырос до 51,9 в марте, субиндексы показывают, что новые экспортные заказы восстановились после сокращения, отражая ситуацию, когда внутренний спрос, поддерживает общий экономический рост.

Индекс деловой активности в непроизводственной сфере вырос больше, чем ожидалось, до 56,3 в марте, это увеличение отражает большой скачок в сфере услуг, связанных со строительными работами, подтверждая, что инвестицию в инфраструктуру объявленные ранее уже закладываются в показатель.

Основная проблема, это задержка в доставке, особенно в полупроводниках, все это сказывается на будущем денежном потоке.

( Читать дальше )

✅ Последняя неделя квартала

- 29 марта 2021, 15:37

- |

Неделя будет сокращенной. Пятница в большинстве стран выходной.

➥ На этой неделе ждем данных ВВП за 4кв в Британии, показатели PMI в Китае, Британии и США, а также новостей по рынку труда в штатах.

➥ Евро 💶 достигло интересной для меня области. Буду отрабатывать лонг сценарий. Данные по инфляции как раз станут катализатором движения.

➥ Фунт направляется к уровню сопротивления, представленного в виде уровня обьема и УНВ. Неплохое место для шорта.

☝🏻 И вот в момент когда фунт будет вблизи сопротивления и если евро еще не пойдет на север, то есть смысл рассмотреть спред 6E\6B.

➥ Йену 💴 хеджеры прям оч агрессивно начали набирать. С начала января уже сформировали эквивалентную противоположную позицию.

➥ Дивергенция дельт продолжает развиваться. Ловить падающий нож на фьючерсном рынке это глупость(много на стопы отдадите). Можно через опционы или дождаться разворотных ситуаций. Но тут лонг приоритет однозначно.

( Читать дальше )

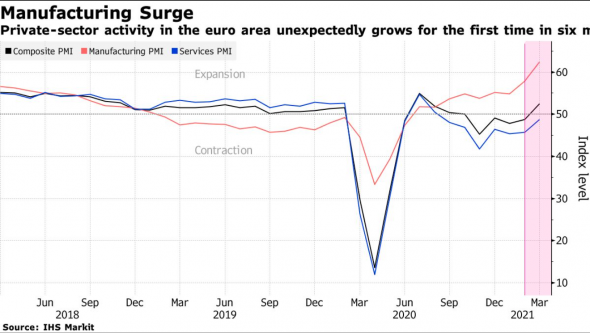

Еврозона восстанавливается, но это не точно!

- 24 марта 2021, 15:19

- |

Композитный PMI за февраль по странам:

🇪🇺52.5 (прогноз 49.1; предыдущий 48.8)

🇫🇷49.5 (прогноз 45.2; предыдущий 47.2)

🇩🇪56.8 (прогноз 51.6; предыдущий 51.1)

🇬🇧56.6 (прогноз 51.1; предыдущий 49.6)

🇯🇵48.3 (прогноз 49.8; предыдущий 48.2 )

В Еврозоне производственный сектор показывает фантастические цифры, а именно 62.4 — это лучший показатель с момента существования данных по PMI в производственном секторе. Но вот сфера услуг остаётся под давлением из-за ограничений связанных с вирусом. Кстати и рост производственного сектора в ближайшее время может встать в Еврозоне, так как вводятся новые ограничения в связи с 3-ей волной вируса.

Медленная вакцинация будет сдерживать экономическое восстановление Еврозоны — это главная проблема.

В зоне евро ведущей экономикой остаётся Германия, так как производственный сектор показал там новый рекорд 66 против 60.6 в феврале, а сфера услуг превысила отметку в 50 показав первое расширение за 6 месяцев. Но Германия продлевает ограничения связанные с 3-ей волной вируса, а значит восстановление опять затормозится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал