Nasdaq

Пятничный поцелуй

- 23 сентября 2023, 01:57

- |

Неделя была волатильная, четкая по корреляции с хорошей отработкой ФА, как и положено в сентябре.

Главным событием уходящей недели было заседание ФРС, ставка ожидаемо осталась неизменной, указания по траектории ставок остались неизменными, одно повышение ставки по-прежнему ожидается в этом году раскладом голосов 12-7, но прогнозы по темпам снижения ставок были пересмотрены в меньшую сторону – теперь снижение ставок ожидается на 0,50% в 2024-2025 годах меньше, нежели планировалось в июне.

Решение ФРС было ястребиным, пресс-конференция Пауэлла в большей степени голубиной, кроме рисков по росту цен на нефть Джей указывал на осторожность, беспокоился о нанесении вреда экономике и рынку труда, всячески показывая нежелание нанести вред экономике больше, нежели необходимо для возврата инфляции к цели.

Исключая тот факт, что для возвращения инфляции к цели после роста почти до двузначных чисел нужно полностью убить экономику, Пауэлл был больше на стороне голубей, он даже согласился с отсутствием необходимости финального повышения ставки в случае падения инфляции быстрее ожиданий.

( Читать дальше )

- комментировать

- 5.3К | ★2

- Комментарии ( 3 )

markets report 22/9/23

- 22 сентября 2023, 09:06

- |

Всем пятница!

Заседание ФРС закончилось сохранением ключевой ставки на текущем уровне. Главная долларовая ставка на планете пока остается на уровня 5.5% годовых. С одной стороны ее сохраняют уже второй раз за год, да и темпы повышений с половины процента снизились до четверти, но это похоже не особо радует рынок, даже несмотря на то, что сюрпризов не произошло и типа все этого сохранения и ждали. Виной скорей всего достаточно вялая прессконференция после объявления, где Пауэлл почему-то немного походил на деда Джо говорил не очень внятно и часто переспрашивал. Но главное практически полностью повторил все тезисы с предыдущей июльской конфы еще раз, может добавив чуточку негатива. ФРС по-прежнему стремится к 2% инфляции (а до нее еще далековато), ориентируется на рынок труда, безработицу ожидает выше. Из печалек наверное стоит отметить, что американский ЦБ не исключает итоговую ставку выше 6%, и держать ее на высоком уровне пока собираются весь 2024 год.

Именно это скорей всего расстроило участников торгов и американские индексы падают второй день подряд и пока все идет к тому, что неделя закроется минусом, что будет сигналом для медведей.

( Читать дальше )

Вывод по заседанию ФРС

- 21 сентября 2023, 01:44

- |

ФРС ожидаемо оставила ставку неизменной, но пауза была ястребиной.

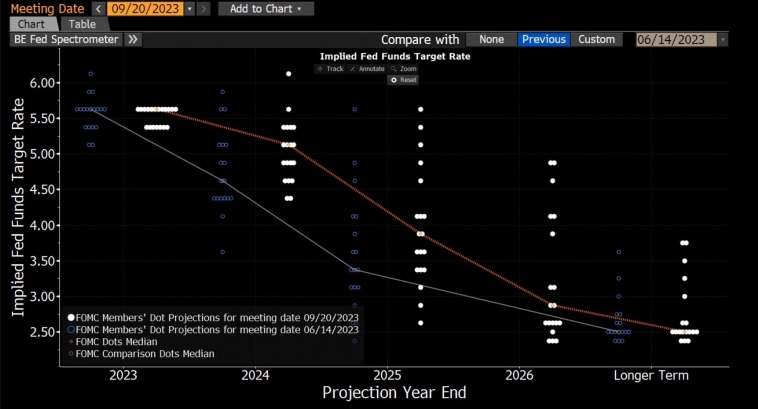

Указания по ставкам в сопроводительном заявлении не изменились, 12 членов ФРС из 19 по-прежнему ожидают ещё одного повышения ставки в этом году, но самые значительные перемены были в прогнозах по уровням ставок на 2024-2025 года.

Члены ФРС теперь ожидает, что на конец 2024 года ставка будет на уровне 5,0%-5,25% против 4,5%-4,75% прогноза ранее, а в 2025 году на уровне 3,75%-4,0% против 3,25%-3,5% прогноза ранее.

Члены ФРС пересмотрели на повышение прогнозы по росту ВВП США, на понижение прогнозы по уровню безработицы (при этом они считают, что безработица больше не вырастет до конца года), что достаточно странно с учетом планируемого уровня ставок.

( Читать дальше )

Как заработать сегодня? DAX, S@P 500, NASDAQ. Заседание ФРС 20.09.23

- 20 сентября 2023, 16:22

- |

markets report 20/9/23

- 20 сентября 2023, 08:38

- |

Всем среда!

Коррекция на российском фондовом рынке усиливается и похоже набирает обороты. Явление это нормальное, так как после сильного роста и разогрева котировок они рано или поздно должны немного остудиться. Индекс iMOEX спустился ниже локального уровня поддержки в 3100 пунктов, он уже сюда спускался пару раз в августе, после чего рост возобновлялся и индекс зафиксировал пока максимум этого года чуть под планкой в 3300 пунктов. Аналитики утверждают, что инвесторы пока не видят дальнейших драйверов для роста, а последние заявления властей про жесткую ДКП только настораживают, поэтому многие перешли к фиксации прибыли, и эта фиксация может продолжится. Опять же это нормально, потому что рублевые акции прилично налили прибыли в этом году и ее можно фиксануть. Следующий важный рубеж для индекс планка в 3000 пунктов, если коррекция продолжится и прибавится какой-то негатив, этот уровень может быть пробит и индекс может похудеть еще на 200-300 пунктов спустившись в зону 2800-2700 пунктов. RTS тоже подтверждает настроения на коррекцию так как спустился на свою поддержку в 1000 пунктов. Если индекс закрепится сильно ниже этой отметки, скорей всего падение может усилиться.

( Читать дальше )

Торговля Насдак, скальпинг 18.09.23

- 19 сентября 2023, 15:00

- |

Всем привет! Публикую запись своего торгового дня 18.09.2023 г. Инструмент: фьючерс NASDAQ. Кому интересно welcome!

Рост доллара: определяем размерность тренда + Новости рынка с позиций новой логики волнового анализа

- 18 сентября 2023, 21:59

- |

ТАЙМКОДЫ:

1) Коротко о главном 00:00

2) Евродоллар (EURUSD) — боковик W1+D1 02:53

3) Японская йена (USDJPY) — тренд D1+Н4+Н1 06:46

4) Нефть WTI (WTI oil) — боковик W1 09:23

5) Nasdaq – тренд Н4 (?) 12:03

6) Биткоин (BTC, Bitcoin) – боковик W1+D1+H4 (медвежий рынок) 14:23

7) USDCNH (юань) – боковик Н1 15:46

8) XAUUSD (золото, Gold) — боковик Н1+Н4

9) Разбор новости: «Медвежий рынок для Биткоина заканчивается» 18:37

10) Разбор новости: «Cardano (ADA) демонстрирует бычьи признаки» 23:18

11) Разбор новости: «У рубля есть шанс укрепиться на какое-то время» 28:38

Рецессия на горизонте: что ждет фондовый рынок в ближайшие месяцы?

- 18 сентября 2023, 16:57

- |

Опережающие индикаторы темпов годового изменения ВВП и возможности рецессии находятся в отрицательной зоне. Это говорит о том, что экономика уже начала замедляться или даже сокращаться. Денежная масса в США сокращается с весны 2022 года. Это происходит из-за повышения процентных ставок Федеральной резервной системой (ФРС) в борьбе с инфляцией. Потребительский кредит находится на высоком уровне, а сбережения населения — на низком. Это означает, что у людей меньше возможностей для расходов, что может привести к снижению спроса. Продажи существующих домов и разрешений на строительство новых домов снижаются. Это говорит о том, что рынок недвижимости замедляется. Уровень безработицы, хотя и остается на относительно низких уровнях, может начать расти в ближайшие месяцы. Это связано с тем, что ФРС повышает процентные ставки, что делает кредитование более дорогим и затрудняет для предприятий расширение производства.

Nasdaq 100 закрылся у минимума в пятницу. Что говорит статистика?

- 18 сентября 2023, 10:31

- |

паттерн: (D) закрытие в пт от -1.5% до -2%, нижняя тень менее 15% от размаха свечи

дата: 15.09.23

инструмент: NDX

данные для теста: с 1985 г.

кол-во случаев: 47

частота: 1.23 раз в год

all-time CAGR: 12.63%

● В пятницу Nasdaq 100 закрылся у минимума. Если рассматривать все пятничные закрытия NDX с начала года, то данное закрытие находится на 2 месте по слабости (на 1 месте 03.02.2023, -1.79%).

● После наложенных условий (от -1.5% до -2%, нижняя тень менее 15% от размаха свечи), в 61.7% случаев NDX продолжал снижение в пн.

источник: headlines Q.

* инструкция

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Вводная к открытию недели

- 17 сентября 2023, 23:08

- |

На предстоящей неделе будет парад заседаний ЦБ, самым ожидаемым из которых станет заседание ФРС в среду.

ФРС оставит ставку неизменной, ибо не было экономических отчетов, требующих немедленного вмешательства, однако ФРС вряд ли изменит сопроводительное заявление по примеру ЕЦБ с указанием о завершении цикла повышения ставок, ибо замедления экономики пока недостаточное для такого шага.

Реакция рынков будет на новые прогнозы ФРС, в частности на точечные прогнозы по траектории ставок.

Участники рынка не ожидают повышения ставки ФРС в сентябре, ожидания повышения ставки в ноябре чуть выше 30%, а в декабре чуть выше 40%, при этом инвесторы ожидает снижения ставок в 2024 году 4 раза суммарно на 1,0%.

Ястребиным сценарием можно считать сохранение прогнозов ФРС по ещё одному повышению ставки в этом году и/или при меньшем количестве снижений ставки в 2024 году, нежели на 1,0%.

Пресс-конференция Пауэлла будет рассматриваться также через призму траектории ставок: если Джей скажет, что инфляция снижае

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал