Ipo

"Астра" в эфире у Market Power

- 05 октября 2023, 14:03

- |

Настало время пообщаться!

🔊Сегодня в гостях у подробно поговорим о нашей бизнес-модели, потенциале IT-рынка и предстоящем IPO. Ну и, конечно, ответим на ваши вопросы!

🗣 В прямом эфире:

- Илья Сивцев, CEO, акционер

- Елена Бородкина, финансовый директор

- Роман Пантюхин, главный аналитик Market Power

🕓 Время: 14:45 МСК

📍 Место встречи:

- Youtube: https://www.youtube.com/@marketpowercomics/streams

- Телеграм: https://t.me/marketpowercomics

- Вконтакте: https://vk.com/mrtpw

Всех ждем на эфире, будет интересно!

- комментировать

- 315

- Комментарии ( 0 )

Совкомбанк планирует IPO! Новый банк на Мосбирже

- 05 октября 2023, 13:21

- |

РБК сообщил, что Совкомбанк запланировал IPO, которое может пройти уже в ближайшие месяцы (декабрь-январь).

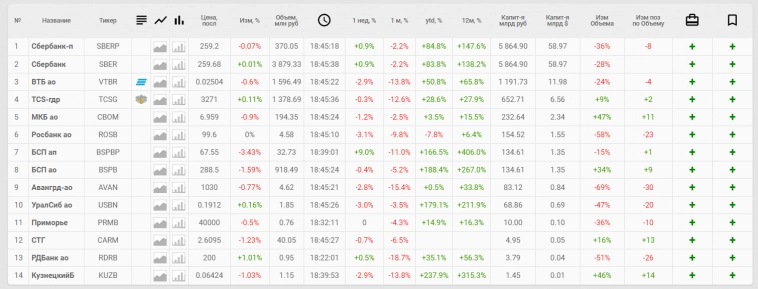

На нашей бирже торгуется относительно много банков, Совкомбанк по размерам активов может войти в пятёрку крупнейших (впереди только Сбер, ВТБ и МКБ).

Точных параметров IPO пока нет, но в статье говорится, что это будет cash-in, а не выход текущих акционеров. На сайте раскрытия информации появился сущ. факт об увеличении уставного капитала через выпуск дополнительных акций.

Такой формат размещения — позитив, так как деньги пойдут в компанию. Про цели говорится, что привлеченные деньги могут быть направлены на развитие бизнеса, в том числе M&A.

На днях банк опубликовал финансовую отчетность по МСФО с впечатляющими результатами за полугодие.

( Читать дальше )

🌐 Разработчик Astra Linux планирует провести IPO на Мосбирже в 4 квартале этого года

- 05 октября 2023, 12:18

- |

👉 При этом Астра предложила ценовой диапазон акций на IPO на уровне 300 — 333 рубля на акцию.

300 рублей на акцию в рамках IPO 😨 это очень дорого для такой компании.

📈 Чем занимается?

Программные продукты — 82,9% от общей выручки.

1) Astra Linux — отечественная ОС, с запатентованными средствами защиты информации. Основной конкурент — Windows.

2) ALD Pro — позволяет управлять парком компьютеров с помощью групповой политики.

3) RuBackup — решение для автоматизированной защиты данных.

4) Брест — платформа для создания и управления облачными виртуальными инфраструктурами.

5) Termidesk — решение для создания виртуального рабочего места для удаленной работы.

6) RuPost — система управления корпоративной почтой.

7) Сопровождение продуктов — 16,1%. Доходы от сопровождения и техподдержки IT-продуктов.

В общем, доля рынка и оценка не отражает реальную стоимость компании, которую вероятнее всего укатают вниз на торгах 🤷♂️

( Читать дальше )

📊 IPO Группы Астра: рассчитываем мультипликаторы

- 05 октября 2023, 12:07

- |

Добрый день, друзья!

Сегодня были объявлены ценовые параметры IPO Группы Астра, которая является одним из ведущих отечественных разработчиков программного обеспечения и средств защиты информации (самый известный продукт компании – Astra Linux).

Верхняя граница ценового диапазона IPO установлена на уровне 333 руб. за одну акцию, что соответствует рыночной капитализации компании в сумме 69,9 млрд руб.

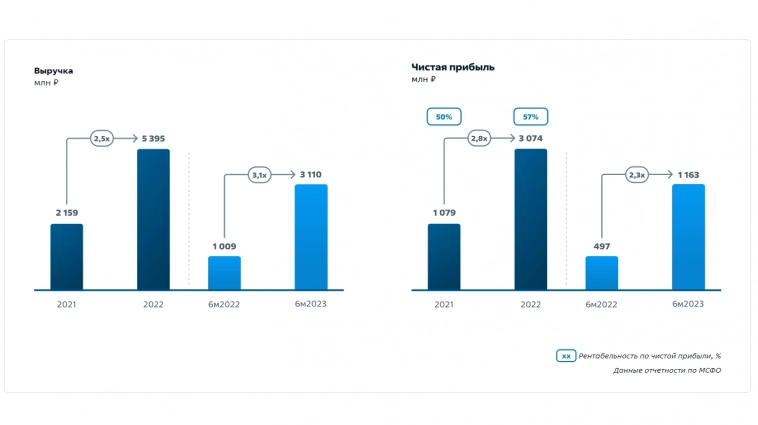

Это позволяет определить основные сравнительные мультипликаторы IPO компании. Для этого воспользуемся нижеследующей диаграммой, представленной на сайте эмитента.

Из диаграммы мы можем рассчитать, что за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) выручка компании составила 7,5 млрд. руб., а чистая прибыль составила 3,7 млрд. руб.

Тогда мультипликатор P/S компании составляет 9,3х, а P/E составляет 18,9х.

Сравниваем полученные значения с мультипликаторами Группы Позитив (единственной сопоставимой компании на МосБирже без проблем с редомициляцией).

( Читать дальше )

IPO Астры

- 05 октября 2023, 11:32

- |

Группа компаний Астра выходит на IPO на уровне 300-333 руб за акцию

Это соответствует рыночной капитализации в диапазоне от 63 млрд до 69.9 млрд руб (при прибыли в 3 млрд).

Ожидается, что старт торгов акциями Астры под тикером ASTR начнется 13 октября.

Я думаю, график будет примерно таким — см выше.

И сейчас ходит много слухов, что некоторые компании собираются выйти на IPO именно чтобы обкешиться, и выйти из переоцененных активов.

В телеграме у себя разбираю подробно акции, заходите, чтобы понимать во что инвестировать в 2023 году.

Готовимся к параду IPO. Какие компании могут появиться на Мосбирже

- 05 октября 2023, 11:27

- |

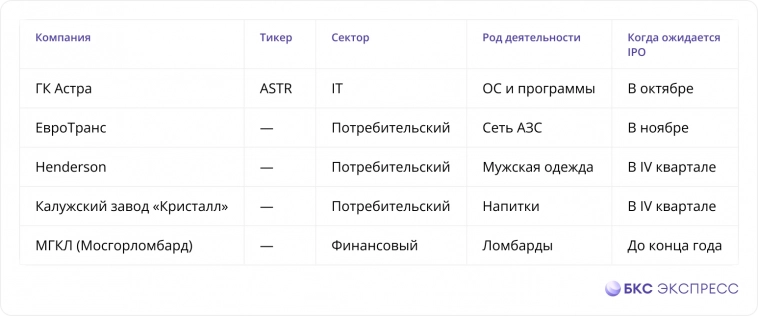

По состоянию на 5 октября, с начала года на Мосбирже появились 2 новые бумаги — Genetico и CarMoney.

Уже вот-вот

• ГК Астра — российский разработчик защищенного инфраструктурного программного обеспечения. С 13 октября акции будут включены в список бумаг, допущенных к торгам. Старт ожидается в течение октября, обзор компании можно найти здесь.

• ЕвроТранс — оператор сети АЗС «Трасса». Размещение бумаг ожидается 21 ноября. Свежий обзор компании — в отдельном материале.

• Henderson — сеть магазинов мужской одежды. Точной даты пока нет, но компания стремится к размещению в течение IV квартала 2023 г.

• Калужский завод «Кристалл» — ликеро-водочный завод. Дат и параметров пока нет, но IPO планируется в течение IV квартала 2023 г.

• МГКЛ — материнская компания старейшей сети ломбардов в России Мосгорломбард. В компании полагают, что размещение может пройти в текущем году «с высокой вероятностью».

( Читать дальше )

💸 Совкомбанк собирается на биржу

- 05 октября 2023, 10:51

- |

Один из крупнейших российских банков заявил о намерении разместить акции

😍Согласно сообщению Совкомбанка, 25 октября акционеры на внеочередном собрании рассмотрят вопросы об увеличении уставного капитала за счет допэмиссии акций.

🤑Кроме того, планируетсяобращение с заявлением о листинге акций.

🚀 По мнению аналитиков MP,сообщение компании может означать лишь одно — предстоящее IPO. О том, когда оно состоится, информации пока нет, но сам факт обсуждения на уровне акционеров говорит о том, что событие ждать себя не заставит.

👉 Облигации Совкомбанка уже торгуются на Мосбирже. Эй-бот расскажет о них!

🔸В сообщении банка указан ISIN акции (RU000A0ZZAC4) — это недвусмысленно намекает на то, что размещаться они будут на российской бирже. Вариант всего один — Мосбиржа.

🔸И это однозначный позитив для российского фондового рынка: все-таки из первой десятки крупнейших банков страны на бирже представлены акции всего лишь трех. А Совкомбанк при этом еще и третий по величине частный банк России, который взрывными темпами наращивает финансовые показатели.

( Читать дальше )

КИТ Финанс: обзор рынка на 05.10

- 05 октября 2023, 10:45

- |

Но фундаментально спровоцировать новый виток снижения может риск повышения ключевой ставки на заседании ЦБ РФ 27.10.23. Несмотря на снижение цен на топливо в последнюю неделю, инфляция продолжает расти, а курс рубля прижался к 100 за доллар. Пробой ниже 3000 ознаменует старт более глубокой коррекции с целью 2800 по индексу.

К новостям эмитентов и IPO

Другие события

Россия отменила ограничения на экспорт дизельного топлива с высоким содержанием серы некоторых видов бункерного топлива. При этом правительство уточнило, что ограничения не затрагивают товары, принятые «Транснефтью» или РЖД к транспортировке до вступления в силу постановления.

Кроме этого стало известно, что нефтяные компании в сентябре получили из российского бюджета выплаты по механизму топливного демпфера в размере 298,7 млрд руб., это самая крупная выплата в этом году, свидетельствуют данные Минфина РФ.

( Читать дальше )

"Астра" объявляет ценовой диапазон IPO

- 05 октября 2023, 10:16

- |

От нашего IT к вашему: «Астра» теперь на Смартлабе и сразу с большими новостями

Объявляем ценовой диапазон IPO

💥Приветствуем всех участников Смартлаба! Мы продолжаем шаг за шагом идти к статусу публичной компаниии. Объявление ценового диапазона – тому подтверждение.

Предлагаем приступить сразу к сути, а именно – к предварительным параметрам предложения.

⭐️ Ценовой диапазон: от 300 рублей до 333 рублей за одну акцию. Это соответствует рыночной капитализации компании в диапазоне 63–69,9 млрд рублей.

⭐️ Действующие акционеры предложат до 10,5 млн акций. Из них около 10% могут быть использованы для стабилизации цены акций на вторичных торгах в течение 30 дней после старта торгов.

⭐️ Цена размещения будет установлена по итогам окончания сбора заявок. Сам сбор начнется сегодня, 5 октября, а завершится 12 октября 2023 года.

⭐️ Старт торгов акциями на Мосбирже под тикером ASTR начнется после объявления цены IPO и окончательного включения бумаг во второй котировальный список. Ожидается, что торги начнутся 13 октября 2023 года.

( Читать дальше )

ГК Астра предложила ценовой диапазон акций на IPO на уровне 300-333 руб/акц — ТАСС

- 05 октября 2023, 10:03

- |

Терминал Интерфакс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал