Блог им. DimaPushkin

Совкомбанк планирует IPO! Новый банк на Мосбирже

- 05 октября 2023, 13:21

- |

РБК сообщил, что Совкомбанк запланировал IPO, которое может пройти уже в ближайшие месяцы (декабрь-январь).

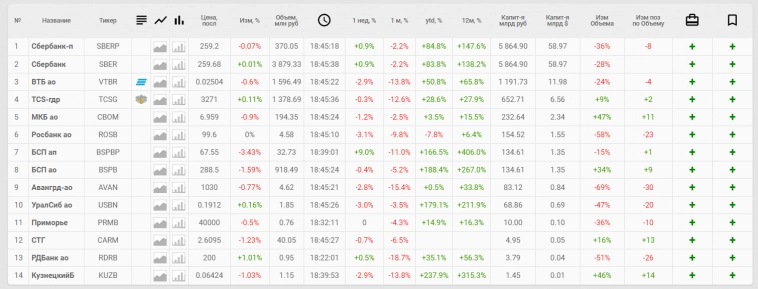

На нашей бирже торгуется относительно много банков, Совкомбанк по размерам активов может войти в пятёрку крупнейших (впереди только Сбер, ВТБ и МКБ).

Точных параметров IPO пока нет, но в статье говорится, что это будет cash-in, а не выход текущих акционеров. На сайте раскрытия информации появился сущ. факт об увеличении уставного капитала через выпуск дополнительных акций.

Такой формат размещения — позитив, так как деньги пойдут в компанию. Про цели говорится, что привлеченные деньги могут быть направлены на развитие бизнеса, в том числе M&A.

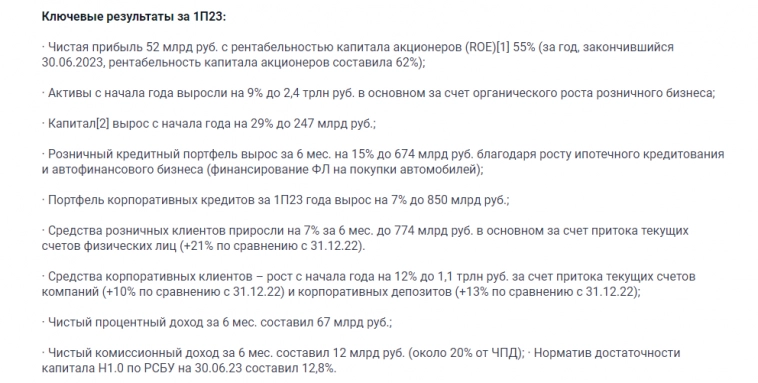

На днях банк опубликовал финансовую отчетность по МСФО с впечатляющими результатами за полугодие.

Банк заработал 52 млрд рублей чистой прибыли, собственный капитал достиг отметки 247 млрд рублей, ROE космический — 55% (у Сбера 25,5%, у Тинькофф 35,5%). Уровень норматива достаточности капитала на комфортном уровне в 12,8% (минимум 8%).

Источник предполагает оценку выше значений собственного капитала, с такой рентабельностью такая оценка вполне оправдана.

Банк продолжает расти высокими темпами. За первое полугодие капитал вырос на 29%, а кредитный портфель 11%. Причем, уровень чистой процентной маржи в 1-ом полугодии составил 5,9% — выше Сбера, у которого 5,8%.

Несколько слов про качество кредитного портфеля, как основного источника заработка компании. Кредитный портфель достаточно сбалансированный, примерно 55% приходится на корпоративных клиентов, около 45% на физ. лиц.

В корпоративном сегменте доля плохих кредитов (3 стадия плюс обесцененные) 3,2% — на фоне конкурентов это одно из самых низких значений.

Внутри физ. лиц нет перекоса в ипотечном кредитовании, что говорит о том, что рисков при сворачивании ипотечных программ у банка меньше.

Банк создает достаточно много резервов (стоимость риска в 1-ом полугодии 2,8%), сами резервы примерно на 180 б.п. выше плохих долгов — то есть запас прочности высокий.

Кейс интересный, поэтому буду следить за ходом размещения!

теги блога Дима Пушкин

- Circle k

- CLT

- Diasoft

- Fix Price

- GDR

- Headhunter

- IPO

- IPO 2024

- IT

- NASDAQ

- OZON

- Positive Technologies

- Qiwi

- ROE

- Segezha Group

- Siemens

- SMLT

- Softline

- Sokolov

- SPO ТМК

- tesla

- Whoosh

- wush

- X5

- X5 Retail Group

- АЗС

- акции

- АФК Система

- бензин

- Борисов

- Владимир Путин

- Вуш Холдинг

- Газ

- Газпром

- ГДР

- ГМК Норникель

- Группа Позитив

- Делимобиль

- делистинг

- делистинг акций

- дивиденды

- домостроение

- европлан

- золото

- зпиф

- импортозамещение

- итоги дня

- Каршеринг Руссия

- Лента

- лидер инвест

- Лидер-Инвест

- м.видео

- МВ ФИНАНС

- Монетка

- мосгорломбард

- Мосгорломбард (МГКЛ)

- недвижимость

- Нефть

- Норникель

- обзор рынка

- Облигации

- озон

- операционные результаты

- опрос

- отчетность

- отчеты МСФО

- отчёт

- Парфенов

- ПМЭФ 2023

- Позитив Текнолоджиз | Positive Technology

- полиметалл

- прогноз по акциям

- редомициляция

- Рентал ПРО

- Рогозин

- Роскосмос

- русал

- Самолет

- санкции

- Северный поток

- Сегежа групп

- Селектел

- смартлаб конкурс

- совкомбанк

- Софтлайн

- строительный сектор

- строительство

- строительство домов

- татнефть

- тгк-14

- тинькофф банк

- тмк

- Финляндия

- Элемент

- ЭсЭфАй

- Эталон

- ювелирные изделия

- Ювелит

- ЮИТ

- Яндекс

Банк пытается создать запас собственного капитала на случай, если придется списывать в убытки задолженность Роснано, которая, если память не врёт, составляет что-то около 30 ярдов.