Invest Heroes

Инфраструктурный план почти принят: кто от этого выиграет?

- 09 ноября 2021, 10:37

- |

В эту субботу конгресс США наконец одобрил так много обсуждавшийся инфраструктурный план Байдена. Проект предполагает инвестиции в размере $1,2 трлн в течение следующих восьми лет для ремонта автомагистралей, дорог и мостов, а также для модернизации городских транзитных систем, сетей пассажирских железных дорог и другой инфраструктуры. Для Байдена и демократической партии утверждение этого законопроекта — хорошие новости в плане поддержки популярности. Мы решили разобраться, кто еще выиграет от запланированных госинвестиций в инфраструктуру.

В сегодняшней статье мы расскажем, что:

- сталевары, застройщики и зеленая энергетика выиграют от нового пакета;

- инфраструктурный пакет приведет к росту дефицита бюджета.

План можно считать одобренным

Сразу после начала действия стимулирующего пакета Джо Байден и демократическая партия США начали рассматривать вопрос об объеме инфраструктурного финансирования, о котором так долго велись дебаты в период президентской гонки. Изначальный вариант инфраструктурного плана Джо Байдена был представлен в конце марта этого года и предполагал объем до $2 трлн и распределение расходов на следующие 8 лет. Тем не менее, в ходе долгих обсуждений первоначальный размер пакета был урезан до $1,2 трлн и одобрен сенатом только в августе. В соответствии с законодательным процессом США дальнейшая судьба инфраструктурного пакета зависела от решения конгресса. Так как демократическая партия США держит в конгрессе лишь незначительное большинство против республиканской партии, для одобрения плана была необходима практически единогласная поддержка всех представителей демократической партии.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Краткосрочные факторы за высокие цены на сталь

- 03 ноября 2021, 11:19

- |

В этой статье поговорим о:

- факторах за сохранение текущих цен на сталь в краткосрочной перспективе;

- нашем прогнозе цены на сталь.

Высокие цены на электричество сохраняются, что дальше давит на маржу металлургов

Напомним, что половина стали в Европе производится на электродуговых печах, которые потребляют много электричества (350-700 кВт ч на тонну стали). Цены на электричество в Европе продолжают находиться на очень высоком уровне 180-200 евро за мВт час при нормально уровне в 50-70 евро за мВт ч.

При текущих ценах на электричество средние издержки на электроэнергию составляют ~15-25% от общих производственных затрат, в то время как при нормальной работе — ~5-10%. При текущих ценах на сырье и электричество металлурги работают на грани рентабельности. Поэтому многие металлурги начали плавить металл только ночью, когда цены на электричество заметно ниже, а некоторые полностью приостановили свое производство стали.

( Читать дальше )

Как торговать смену от ускорения экономики к замедлению

- 01 ноября 2021, 10:47

- |

Мы считаем, что в ближайшие месяцы американская экономика будет ускоряться, но вот дальше, весь 2022-й год, ожидается замедление темпов роста ВВП США. Более того, после завершения периода с высокими ценами на энергоносители (который, как мы ожидаем, продлится до весны) темп роста инфляции пройдет свой пик, и инфляция тоже будет замедляться.

Исторически, когда одновременно замедляются и темп роста экономики и темп роста инфляции, рынок акций показывает самую худшую динамику.

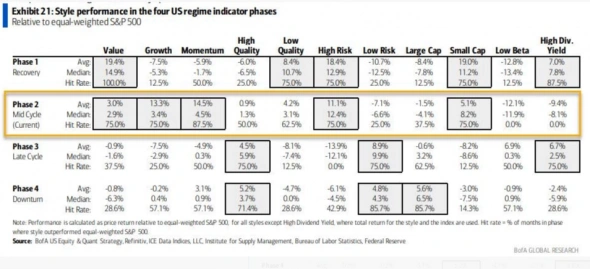

Вот расчеты Bank of America по динамике разных классов акций для разных режимов экономики. Мы сейчас во 2-м режиме (ускоряется инфляция, ускоряется темп роста экономики), однако с первого квартала 2022-го года и, скорее всего, до конца 2022 года, мы окажемся в 4-м режиме (когда замедляется инфляция и замедляется темп роста экономики).

Из этой таблицы можно вынести практическое руководство к действию по портфелям:

- До конца этого года быть полностью проинвестированным в акции (хорошо показывают себя и акции стоимости, и акции роста, особенно я бы обратил внимание на фактор Моментума)

- Со следующего года уходить в Large Caps (голубые фишки, компании с высокой капитализацией, низкими рисками и качественной бизнес-моделью).

( Читать дальше )

Повышение ставки +75 б.п. — это жестко

- 27 октября 2021, 14:20

- |

В пятницу 22 октября Банк России удивил консенсус и повысил ставку на 75 б.п. с 6,75 до 7,5%. При этом сохранился ястребиный сигнал. Нам о таком шаге говорил один индикатор, но логика отказывалась в него верить. Поэтому мы удивились тоже.

Это заседание было опорным. На опорных заседаниях ЦБ представляет свой среднесрочный прогноз по разным экономическим показателям. Предыдущий прогноз был представлен на заседании 23 июля.

Сегодня мы посмотрим, что изменилось за эти 3 месяца. Узнаем о причинах этих изменений. О том, что нас может ждать в будущем. И попробуем разобраться с тем, когда можно покупать длинные ОФЗ.

Что изменилось в прогнозах?

Начнем с главного.

- Средняя ключевая ставка в 2022 году повышена до 7,3-8,3% с 6,0-7,0% в июле. Это существенное повышение, которое показывает, что ставка может быть выше 8,5% в 2022 году. Но мы не ждем, что она будет выше 8,5%.

- Средняя ключевая ставка с 25 октября и до конца 2021 года — 7,5-7,7%. Этот диапазон говорит нам о том, что +100 б.п. на следующем заседании 17 декабря не исключено. Т.е. мы можем увидеть уже в декабре ставку 8,5%. А могут оставить на 7,5%.

( Читать дальше )

Сезон отчетностей: аналитики удивляются, а менеджмент скромничает

- 26 октября 2021, 12:00

- |

Осенний сезон отчетностей застал нас окруженными высокими ценами на энергоносители, инфляцией, надвигающимся сокращением стимулов, сбоями в поставках и не заканчивающейся пандемией. Скажется ли это на отчетностях компаний и ожиданиях менеджмента корпораций и аналитиков относительно будущей динамики финансовых результатов? На сегодняшний день 23% компаний уже опубликовали результаты за прошедший квартал. Поэтому, пока осенний сезон отчетностей в США в самом разгаре, самое время разобраться, чего ждать от результатов американских компаний за последний квартал в этот раз.

В этой статье мы расскажем о том, что:

- в 3 квартале компании бьют прогнозы аналитиков, несмотря на инфляцию и рост стоимости энергоносителей;

- компании в целом негативно смотрят на будущие финансовые результаты.

Выручка и прибыль компаний продолжают удивлять

К настоящему моменту уже практически четверть компаний, входящих в индекс S&P 500, отчитались за 3 квартал 2021 года.

75% отчитавшихся компаний представили результаты по выручке выше консенсусного прогноза. В целом фактическая выручка компаний превзошла консенсус-прогноз на 2,2%. Наибольшие расхождения с прогнозами аналитиков показали компании в секторе энергетики (+10,9%) и в секторе коммунальных услуг (-19,6%). В случае обоих секторов причиной резкого расхождения с прогнозами стали необыкновенно высокие цены на энергоносители. Кроме того, рост выручки отчитавшихся компаний в годовом выражении составил 15,3%, что было вызвано в основном необыкновенно высоким ростом выручки энергетических компаний (>50%). Тем не менее, не стоит забывать, что также одной из причин высоких показателей в 2021 году является эффект низкой базы 2020 года.

( Читать дальше )

Китайская недвижимость: оперативный обзор

- 25 октября 2021, 13:28

- |

Мы продолжаем следить за развитием ситуации в секторе девелопмента в Китае.

Последняя статистика свидетельствует о спаде

По данным Бюро национальной статистики Китая, строительство новых объектов снизилось на 13,4% г/г, что является продолжением нисходящего тренда ввода новых строительных объектов из-за долгового кризиса сектора недвижимости.

Источник: NBS of China

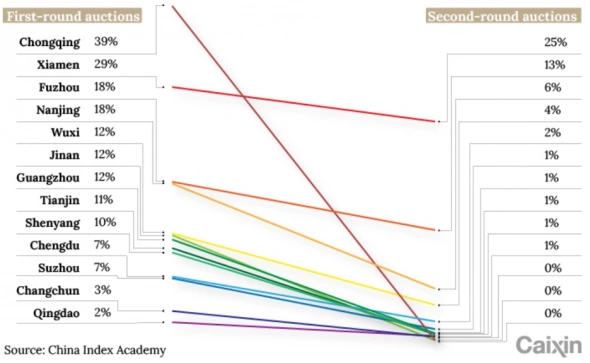

Упали также и продажи недвижимости в сентябре. По данным 100 самых крупных девелоперов, продажи составили 759,6 млрд юаней (-36,2% г/г) по сравнению с 20,7% падением в августе, сигнализируя о проблемах не только у печально знаменитого девелопера Evergrande, но и во всей отрасли.

Продажи недвижимости в первую неделю октября в основных городах Китая, % г/г

( Читать дальше )

Когда закончится энергокризис

- 22 октября 2021, 15:03

- |

Сейчас, по нашему мнению, топ тема для рынков акций — это энергокризис. Из-за него цены на многие виды сырья выросли на десятки процентов за месяц, ряд компаний остановили производство из-за выросших расходов на сырье и электроэнергию, а также были нарушены цепочки поставок из-за приостановки в работе портов.

Ключ к пониманию, в каких секторах держать портфель, в вопросе, когда закончится энергокризис, и цены на сырье и цепочки поставок нормализуются.

Начался кризис в Китае, и предпосылки к этому сложились еще в прошлом ноябре: во-первых, Китай по политическим причинам прекратил импорт угля из Австралии, во-вторых, из соображений ESG Китай ограничил добычу угля внутри страны, что привело к истощению запасов угля и газа, росту цен на них и даже нормирования энергопотребления для заводов и портов на 66% территории.

Именно из-за роста цен на газ и уголь в Азии, танкеры с СПГ из США переключились с Европы на азиатский рынок, из-за чего цены на газ в Европе начали расти, а некоторые станции даже стали переходить на уголь. Поэтому я считаю, что и закончится кризис в Китае, когда будет решена проблема дефицита энергоносителей.

( Читать дальше )

Алюминий в моде при любой погоде

- 20 октября 2021, 13:00

- |

C начала года цена на алюминий выросла более чем на 50% до $3200 за тонну. Это произошло на фоне стагнирующего предложения в Китае и стремительного роста цен на электричество в последние месяцы. Алюминиевая отрасль потребляет очень много электричества (~30-35% — доля затрат на электричества в структуре издержек). Поэтому сейчас производители алюминия работают с низкой рентабельностью.

В этой статье расскажем о:

- структуре потребления алюминия;

- возможностях компаний потреблять дорогой алюминий;

- кривой издержек затрат производителей алюминия;

- нашем прогнозе цен на алюминий.

Строительство и транспорт потребляют половину алюминия

Мировое потребление алюминия за 2020 г. составило ~64,6 млн тонн. Из них 16,3 млн тонн (~25%) пришлось на строительный сектор. Этот материал стал очень востребован при постройке офисных небоскребов, торговых и выставочных центров для придания городу более современного облика.

Следующая по значимости отрасль — транспортная, которая в 2020 г. потребила ~15,5 млн тонн металла (24%). Большая часть потребляемого алюминия приходится на автомобильную промышленность (~10-12 млн тонн), а остальное — на морские суда, самолеты, поезда и космические корабли. Большая популярность этого металла в транспортной индустрии обусловлена его свойствами: легкость, пластичность и прочность.

На фольгу, упаковку и потребительские товары (алюминиевые банки) пришлось ~13,9 млн тонн (22%) металла.

В энергетике за 2020 год было потреблено ~7 млн тонн алюминия (11%). Этот металл используется при создании проводов для высоковольтных линий передач. Небольшой вес алюминия позволяет снизить нагрузку на опоры электросетей и увеличить расстояние пролетов между ними.

Оставшаяся часть потребления за 2020 г. пришлась на машиностроение (9%), зеленую энергетику, которая включает в себя электрокары, солнечные панели и ветряки (4%) и прочее (4%).

( Читать дальше )

Энергетический кризис затягивается — что с нефтью

- 19 октября 2021, 16:46

- |

Энергетический кризис, охвативший Азию и Европу, как мы писали ранее, начинался с Китая, и пока причина не уйдет, кризис сохранится.

Кризис выражается в дефиците энергоносителей (уголь, газ, нефть), который привел к росту их цен и остановке производств и портов.

Читайте в посте:

- Первопричина кризиса – Китай и политика

- Нефть: кризис повысил краткосрочный спрос и краткосрочно увеличил время поставок

- Разрешение энергетического кризиса будет за счет роста добычи угля в Китае

Первопричина кризиса – Китай и политика

Все началось в прошлом году, когда Китай по политическим соображениям отказался от импорта угля из Австралии. 6 ноября 2020 Китай прекратил закупку угля в Австралии (25% энергетического угля).

Ранее Австралия была 2-м по величине поставщиком угля в Китай после Индонезии. В 2021 году поставки резко сократились после того, как Австралия поддерживала США в торговой войне с Китаем и запретила использовать телекоммуникационные решения Huawei.

( Читать дальше )

Сезон отчетности в США: начало

- 18 октября 2021, 15:01

- |

На дворе уже середина октября, а это значит, что в США уже стартовал сезон отчетности за 3 кв. 2021 года. Ожидается, что за прошедший квартал компании будут отчитываться хуже ожиданий. Внимание аналитиков и всего инвестиционного мира будет приковано к ускоряющейся инфляции издержек на фоне все еще разрушенных цепочек поставок, а также к прогнозам менеджмента по выручке на фоне замедления мировой экономики. В связи с этим мы решили разобраться, как будет себя вести индекс широкого рынка S&P 500, если компании не впечатлят инвесторов.

В статье мы расскажем, что:

- присутствует высокий риск негативных отчетов;

- явной корреляции с движением рынка у сезона отчетности нет;

- из-за высокой диверсификации секторов в индексе последний может и не реагировать на отрицательные результаты отдельных сегментов экономики;

- лучше не ловить «падающие ножи».

Высокий риск негативных отчетов

Риск публикации финансовых результатов хуже ожиданий велик как никогда. Почему? Это связано с 2 основными причинами: ускорение инфляции издержек ввиду все еще разрушенных цепочек поставок и уже начавшееся замедление мировой экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал