Implied Volatility

Расставляем точки над IV и HV, считаем на R, для новичков

- 12 июля 2019, 00:08

- |

Что такое Implied Volatility (IV)?

Для вычисления цены опциона, обычно используют формулу БШ, которая принимает следующие параметры:

OptionPrice = Vbs(S, t, sigma, r, K, T)

Но на рынке, опционы уже торгуются по неким ценам. Одни продают, другие покупают. Если взять цену опциона с рынка и вычислить волатильность, которую подставив в формулу БШ, мы сможем получить рыночную цену опциона — это и будет подразумеваемая волатильность или Implied Volatility.

Вычисляем IV

Решить уравнение БШ и вывести из него sigma — не простая задача. Скорее всего, даже не возможная, по-этому решается оно методом перебора Ньютона-Рафсона.

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 66 )

Графическое отображение IV на Америке

- 28 марта 2019, 12:45

- |

Друзья! Подскажите, пожалуйста, кто в курсе.

В каком терминале американских ECN-ов можно выводить графическое изображение implied volatility?

Пока пытался добиться этого от Interactive Brokers, но в их TWS такого нет. Можно только цену опциона перевести в IV, но отобразить в динамике на графике нельзя. Не понятно, почему в нашем Квике это возможно, а в таком навороченном терминале как TWS нет… Может это можно сделать в CQG или еще где-то, кто знает?

Что происходит с хлопком?

- 23 марта 2016, 17:55

- |

За последние 2 года такого роста волы я не видел. Понятно, что далеко вниз рынок бы и не пошел (на то есть ряд фундаментальных факторов), но падение было внушительным для текущей ситуации.

В первом случае я открыл стренгл, а во втором — роллировал пут. На днях все закрыл с небольшой прибылью. Если бы дождался роста волы, можно было бы неплохо заработать. Теперь вот не знаю еще что ли стренгл открывать или все-таки подождать.

С Какими Проблемами Сталкиваются Опционные Трейдеры?

- 21 марта 2016, 18:18

- |

Как управлять убытками?

Это, пожалуй, самый частый вопрос, который мне задают. Как я управляю позицией, если по ней на текущий момент плавающий убыток? Все зависит от ситуации. Если я продал стренгл, то я роллирую страйк, продавая одновременно еще один опцион с другой стороны, и тем самым компенсируя полученный убыток. Многие так делают, но здесь необходимо иметь четкую методику, чтобы уже перед входом в сделку знать, что делать. Потому что, если Вы не имеете плана, то в дело вмешаются эмоцию, и вряд ли Вы сделаете все правильно.

Если я покупают таймспред на коллах или путах, то я обычно вообще не управляю позицией. Поэтому мне и нравятся таймспреды. Почему я ими не управляю, потому что максимальный убыток, как правило, равен уплаченной премии. Так что мне не жалко ее потерять, потому что прибыль по этой конструкции бывает в разы выше. Я подробнее еще напишу про эту конструкцию дальше в этом выпуске.

Если я открываю ратио спред или какую-то другую позицию, то действую по ситуации, но обязательно готовлю план перед сделкой. Главное – это, что я буду делать, если цена будет на определенном уровне, при котором мой плавающий убыток достигнет заданной величины. Можно переносить, если волатильность высокая. А можно купить дешевый опцион с близкой датой экспирации, чтобы, если рынок пойдет дальше, иметь фьючерс и таким образом, хеджировать эту конструкцию. Вариантов масса. Все здесь не пересказать.

( Читать дальше )

Курс по дельта-нейтральной торговле

- 29 февраля 2016, 11:43

- |

Уважаемые трейдеры,

Я сделал небольшой курс по опционной торговле. Он о том, как и где заключать дельта-нейтральные стратегии. В этом курсе я разбираю различные спреды по волатильности, объясняю когда и где их использовать. Поскольку я торгую в основном сельскохозяйственными фьючерсами, то все сделки на примерах пшеницы, кукурузы, соевых бобов, хлопка и т.д. Хотя и трейдерам других рынков это было бы интересно.

Изначально я сделал курс на английском языке, но после того, как он стал популярен на Udemy, я решил перевести его на русский.

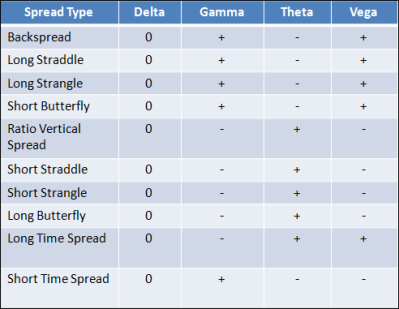

Вот пример — таблица из моего курса по торговле опционами. Я сделал ее, чтобы было максимально наглядно и понятно.

У всех этих спредов нулевая дельта. Там, где положительная вега, расчет на рост волатильности. Где вега отрицательная, прибыль получится, если волатильность упадет. Также заработать можно и на временном распаде, если тетта положительная. Если же тетта отрицательная, то такую позицию лучше не держать слишком долго, ведь в таком случае с течением времени ее стоимость будет снижаться.

( Читать дальше )

Историческая vs. Подразумеваемая волатильность - как сравнить базовым набором инструментов?

- 25 июня 2013, 18:56

- |

Подскажите или направьте в нужную сторону.

Историческая волатильность — базовыми инструментами (грубо говоря что QUIK послал) — ATR, StdDev

Подразумеваемая волатильность — в моменте из формулы БШ расчитывается по каждому страйку.

На примере опционов на фьючерс РТС, как их сравнить? Хотя бы схематично

Или оценки stddev на дневках не коррелируют с impvol?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал