IPo

3 факта перед IPO Shattuck Labs ( IPO STTK )

- 06 октября 2020, 13:13

- |

На этой неделе мы станем свидетелями ещё двух IPO и одним из них станет IPO Shattuck Labs ( IPO STTK ), это биофармацевтическая компания, занимающаяся разработкой в области лечения рака яичника.

Стартап был основан в 2016 году генеральным директором Тейлором Шрайбером, иммунологом и выжившим после лимфомы. Shattuck Labs планирует разместиться на бирже Nasdaq под тикером STTK по 14-16 долларов за акцию, что позволит компании привлечь инвестиции на $ 150 млн и получить оценку в $ 604 млн.

IPO Shattuck Labs ( IPO STTK ) пройдёт уже в эту пятницу, поэтому самое время узнать об этом размещении поподробнее.

Факт 1. Сильные результаты разработки

Компания заявляет, что производит новый класс лекарств, который она называет “контрольными точками”, перенаправленными агонистами, или ARC.

Это слитые белки, которые могут как ингибировать “контрольную точку” для разблокировки иммунной системы, так и активировать факторы некроза опухоли, например, как Remicade или Humira.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

IPO девелопера ГК Самолёт

- 06 октября 2020, 11:35

- |

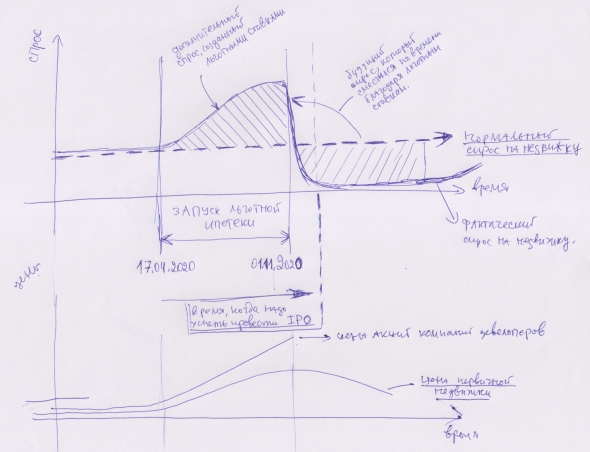

Вот возьмём IPO ГК Самолёт, которое запланировано на конец этого месяца. Ещё не зная ничего особо про эту компанию, я нарисовал такую схему:

Как вам? Мне кажется, эта схема покажется вам логичной и вы со мной согласитесь, за одним исключением: если вы недавно купили и держите акции девелоперов и намерены их держать дальше😁

Мы хорошо знаем, что экономика падает, а доходы россиян не растут. Возможно, следует конечно Москву рассматривать как отдельную страну, тогда все будет получше. Фактически мы наблюдаем монетарный парадокс: бум на рынке первичного жилья на фоне экономики, прорывающей дно.

Стратегически я не вижу оснований ожидать роста доходов в будущем, роста платежеспособного спроса. Поэтому весь тот спрос, который мы сейчас видим, конечно во многом связан с ипотекой, и когда она подорожает, спрос на первичную недвижку упадет процентов на 40-50.

( Читать дальше )

IPO market: обзор 2020 года

- 05 октября 2020, 17:12

- |

Согласно оценке Ernst & Young, по итогам I квартала 2020 года акции компаний, которые провели IPO в США, в первый день торгов в среднем отметились ростом на 18,2% относительно цены размещения. Компании из сектора здравоохранения последние несколько лет активны в IPO. При этом вспышка коронавируса лишь усилила интерес инвесторов к акциям биотехнологических и фармацевтических компаний.

Новый алгоритм работы с использованием нейронной сети позволил в стратегии Market IPO существенно снизить временные убытки и увеличить доходность которая достигла 234% с начала текущего года. Временное снижение капитала менее 12%.

Что еще интересного произошло в стратегии в этом году? Как повлияла пандемия на IPO? Какие IPO еще ждем до конца года?

Читайте уже в нашем обзоре IPO market 2020 год💣

Информация об IPO Ozon позитивно отразится на настроении инвесторов Системы - Альфа-Банк

- 05 октября 2020, 14:13

- |

Заметим, что последние два года один из мажоритарных акционеров Ozon, АФК “Система”, которой принадлежит примерно 43% акций компании, указывал на то, что IPO Ozon может состояться через два-три года, когда его бизнес приблизится к уровню безубыточности. Согласно последним заявлениям менеджмента, сроки выхода на уровень безубыточности Ozon зависят от дальнейших сценариев роста компании; 2023 г. – наиболее реалистичный ориентир (напомним, что Яндекс намерен вывести на уровень безубыточности Яндекс.Маркет также в 2023 г.).

( Читать дальше )

Потенциальное IPO Ozon - хороший драйвер роста для АФК Система - Открытие Брокер

- 02 октября 2020, 21:13

- |

Данное размещение может преследовать две основные цели. Во-первых, это привлечение средств для развития Ozon, который в последнее время растет очень стремительно. Напомним, что оборот от продаж (GMV) онлайн-ритейлера в I полугодии 2020 года увеличился в 2,5 раза по сравнению с аналогичным периодом прошлого года, до 77,4 миллиарда рублей. Во-вторых, IPO — это получение оценки стоимости всего Ozon, что актуально для мажоритарных акционеров и, в частности, для АФК «Система». Напомним, что в конце сентября на Варшавской бирже провел IPO польский маркетплейс Allegro, который инвесторы оценили в 1,5 прогнозного GMV за 2020. Если применить аналогичный мультипликатор к Ozon, то стоимость российского онлайн-ритейлера составит чуть более $3 млрд. В таком случае доля АФК будет стоить порядка 100 млрд руб., что составляет примерно половину текущей капитализации «Системы». То есть для инвестиционного холдинга Владимира Евтушенкова это может быть очень хорошим драйвером для дальнейшего роста.Шульгин Михаил

( Читать дальше )

Девелопер Самолет может выйти на IPO - Промсвязьбанк

- 02 октября 2020, 17:37

- |

«Самолет» входит в топ-5 крупнейших девелоперов в России по объему строящегося жилья (строится 1,4 млн кв. жилья по состоянию на конец августа) и реализует проекты комплексной застройки территорий. Компания является одним из основных участников рынка Московского региона, где занимает 2-е место среди застройщиков по продажам.

В текущий момент компания реализует 9 проектов (Новоданиловская 8, Пригород Лесное, Путилково, Люберцы, Томилино, Спутник, Остафьево, Некрасовка, Даниловская). Средний срок строительства дома составляет 18 месяцев (от котлована до ввода в эксплуатацию).

Компания контролирует ключевые этапы реализации проектов: приобретение земельного участка, проектирование, строительство, маркетинг и продажи.

( Читать дальше )

На IPO китайской онлайн-платформы по продаже товаров для животных ее акции упали на 32%

- 02 октября 2020, 15:02

- |

Акции Boqii Holding Ltd. BQ, -10.55%, китайская онлайн-платформа товаров для домашних животных, упали на 32% в своем торговом дебюте в среду, после того как компания оценила свое первоначальное публичное предложение в $10 за американскую депозитарную акцию, нижнюю границу своего ценового диапазона. Компания продала 7 миллионов ADS, чтобы привлечь 70 миллионов долларов. Акции торгуются на Нью-Йоркской фондовой бирже, под тикером «BQ».

Андеррайтерами сделки были Roth Capital Partners, CMB International Capital Limited и Valuable Capital Limited. Вырученные средства будут использованы для создания контента и привлечения участников, для НИОКР, для маркетинга, для улучшения возможностей выполнения заказов и складирования, для потенциальных сделок и других общих корпоративных целей.

www.marketwatch.com/story/chinese-pet-products-online-platform-boqii-holdings-shares-slide-32-in-trading-debut-2020-09-30?siteid=yhoof2&yptr=yahoo

Предстоящее IPO Ozon - позитивная новость для Системы - Атон

- 02 октября 2020, 11:17

- |

Один из ведущих онлайн-ритейлеров России подал документы в Комиссию по ценным бумагам и биржам США (SEC). Ожидается, что компания выйдет на рынок в США к концу этого года или началу 2021. Это решение обусловлено стремительным ростом электронной коммерции на фоне пандемии. По данным Wall Street Journal, OZON может быть оценен в сумму от $3 млрд до $5 млрд, в качестве глобальных координаторов выступят Goldman Sachs Group и Morgan Stanley. Это будет второе IPO российской компании в США после дебюта HeadHunter на Nasdaq в мае 2019 года.

Мы считаем предстоящее IPO позитивной новостью для Системы, которой в общей сложности принадлежит 42.99% в OZON. Согласно прогнозируемой оценке IPO, доля Системы составляет $1.3-2.1 млрд. IPO повысит монетизацию компании и поможет привлечь средства с рынков. OZON может стать одной из «жемчужин в короне» АФК Система — во 2К20 компания показала рост продаж почти на 200% и является одним из ключевых игроков на быстрорастущем рынке электронной коммерции в России (+23% г/г в 2019), будучи лидером даже перед пандемией. В следующие несколько лет OZON также планирует инвестировать более $300 млн в логистику.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал