IPo

Акции Apple Прогноз / Что не так с компанией Apple? / Фондовая Биржа / Блиц №11

- 18 декабря 2020, 18:18

- |

- комментировать

- Комментарии ( 0 )

IPO Affirm Holdings (AFRM). Стоит ли принимать участие?

- 18 декабря 2020, 11:08

- |

Компания представляет из себя финансовый стартап, позволяющий покупать товары в рассрочку.

Кредитование неотъемлемая часть рынка США, поэтому компания Affirm рискнула улучшить эту услугу и сделать её максимально выгодной и комфортной.

Платформа включает в себя:

1. Оплату в точках продаж. Позволяет покупателям делать оплату нужными ему суммами без процентов и скрытых комиссий. Железный плюс платформы в том, что я могу указать нужную мне сумму оплаты для определенного покупаемого товара, а через время доплатить оставшуюся часть денег или выплатить кредит частями в течение времени.

2. Решение для коммерческой торговли. Если вы продавец, то данное решение поможет эффективно продвигать ваши товары и привлекать больше клиентов.

3. Приложение для покупателя. В приложении можно открыть сберегательный счет, управлять платежами и иметь доступ к персонализированной торговой площадке.

( Читать дальше )

Позиционирование Tesla: от концепции "новой роскоши" к "много больше за те же деньги" и обратно - ч.2/2

- 18 декабря 2020, 00:34

- |

НАЧАЛО ЗДЕСЬ

.... .

Тем не менее, даже со скидками и прочими радостями новой роскоши иметь в активе менее 17 000 проданных «Тесл» в 2014 году в США, чуть более 25 000 в 2015 году и мене 48 000 в 2016-м — это не тот результат, о котором мечтали. Что для амбициозного Маска, что для тех, кто верил в то, что электромобиль станет «локомотивом» новой энергетики и всеобщей политики zero emission.

Поэтому нужен был действительно массовый автомобиль. То есть седан класса D.

habr.com/ru/post/390231/

( Читать дальше )

IPO 2020

- 16 декабря 2020, 12:32

- |

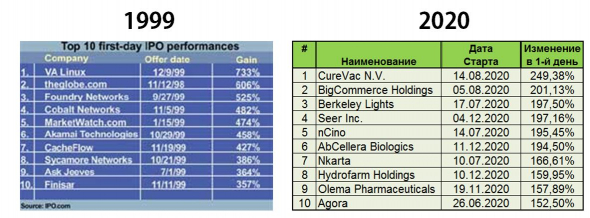

«Первоначальные публичные размещения (IPO) в этом году превзошли все мыслимые ориентиры, установив рекорды по прибыли за первый день и сумме привлеченных денег. И, забегая вперед, аналитики говорят, что ралли на этом не закончилось. «В следующем году у нас будет еще один бурный год, если Nasdaq продолжит расти, — сказал Джеффри Хиршкорн, старший аналитик рынка IPO-com. — Я предвижу сильный рынок с множеством интересных историй»

Звучит так, будто бы это новость из сегодняшней утренней подборки. Но нет, дата размещения статьи: 27 декабря, 1999 год. Через 3 месяца будет пик по Nasdaq, после чего затяжное двухлетнее падение на 80%.

Занимательно выглядит топ-10 по лучшим торгам в первый день, см. картинку:

Из этих 10 компаний до 2020 дожил только Akamai. Это хорошая компания, которая не только пережила тот пузырь, но и продолжает работать до сих пор. Правда, цена акций в 2020 году всё ещё в 3 раза ниже её оценки в день IPO в 1999…

( Читать дальше )

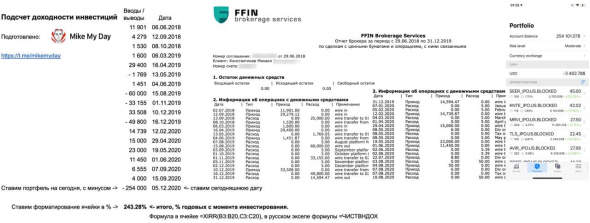

Как просто подсчитать доходность инвестиций

- 15 декабря 2020, 21:30

- |

У большинства инвесторов задача усложняется тем, что они часто и/или неравномерно пополняют счет.

Выход из ситуации достаточно простой, используем формулу =ЧИСТВНДОХ в экселе.

Потренируемся на моем портфеле IPO:

1. Запрашиваем у вашего брокера отчет по пополнениям / снятиям для вашего счета. Нужна только дата и сумма. Дивиденды и тд не учитываем, только внешние вводы / выводы.

2. Заносим эти данные в табличку в экселе. В 1 столбце — пополнения со знаком плюс, выводы — со знаком минус, в последней строке сумма текущего портфеля со знаком минус. Во 2 столбце — дата.

3. Используем формулу =ЧИСТВНДОХ (=XIRR для англ.) и видим результат, все просто.

4. Для примера я создал табличку в гугле bit.ly/3owiqs2, заходите в нее, затем нажимаете File — создать копию, и заполняете своими данными.

( Читать дальше )

Негативная публикация о Фридоме привела к падению акций и паёв ФПР

- 15 декабря 2020, 15:17

- |

via

Тинькофф выпустил свой фонд IPO.

- 14 декабря 2020, 19:56

- |

«Биржевой фонд в долларах, инвестирующий в акции компаний после их первичного размещения на биржах США и владеющий ими до включения в фондовые индексы S&P 500, Russel 1000 или NASDAQ-100.»

Перевожу: «фонд покупает компании после завершения локапа и держит до включения в один из индексов (тесла будет включена в S&P500 только в декабре 2020 г. — ipo было в июне 2010 года, делайте выводы).

В отличие от ФПР я считаю данный фонд более рискованным.

( Читать дальше )

IPO Upstart Holdings (UPST). Стоит ли принимать участие?

- 14 декабря 2020, 15:01

- |

Компания представляет из себя облачную платформу потребительского кредитования с использованием искусственного интеллекта.

— Платформа объединяет в себя потребителей и банки. Платформа компании устроена таким образом, чтоб удовлетворить обе стороны. При помощи искусственного интеллекта Upstart дает возможность банкам получить добросовестных клиентов. Потребители в свою очередь получают больший шанс на одобрения кредита по ставке ниже.

— Компания заявляет, что 70% кредитов через платформу обрабатываются автоматически.

— Искусственный интеллект имеет более чем 1600 метрик, которые обучены более 9 миллионам событий погашения кредитов.

— Платформа помогла выдать более 622 000 займов.

— Банкам просто интегрировать платформу. Несмотря на то, что под капотом продукта достаточно громоздкой код, банкам предоставляется простое облачное приложение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал