IPo

IPO Ренессанс страхования может пройти по ₽120 за акцию

- 20 октября 2021, 09:47

- |

www.interfax.ru/business/798309

- комментировать

- Комментарии ( 0 )

Спекулятивно акции Softline могут быть интересны - Универ Капитал

- 19 октября 2021, 20:33

- |

Как и со многими другими быстрорастущими IT-компаниями, стандартные оценки через текущие мультипликаторы ничего интересного инвесторам не дают. Капитализация на уровне оборота. При том, что EV/EBITDA составит 30-40. По нашим расчетам, эмитент сможет получать чистую прибыль на уровне 10% от EBITDA, что дает коэффициент P/E 300-400.

Но если посмотреть на эмитента под другим углом, ситуация улучшается. Оборот бизнеса с 2006 по 2020 ежегодно растет на 25%. Похожими темпами растет и EBITDA — под 20% в год. Это достигается за счет активных сделок M&A 16 уже проведено, и 30 сделок готовятся. В результате, компания уже присутствует более чем в 50 странах мира. Если экстраполировать эти темпы роста в будущее, к 2025 году можно получить следующие показатели: EBITDA, 150-200 млн USD, чистая прибыль на уровне 20-30 млн USD. Для российского фондового рынка даже будущие мультипликаторы выглядят завышенными, но эмитент уже вышел в своем бизнесе за пределы России, и будет размещаться на LSE. Международные инвесторы могут смотреть на бизнес Softline, как на одного из лидеров в мире в своем сегменте. Спекулятивно акции эмитента могут быть интересны. Но фундаментально эмитент станет интересен в момент перехода от стратегии M&A к гашению долга, когда чистая прибыль и EBITDA станут ближе друг к другу.Тузов Артем

ИК «УНИВЕР Капитал»

Взял интервью у операционного директора Positive Technologies Максима Пустового

- 19 октября 2021, 10:30

- |

🔥Снято конечно очень круто. Наверное самое лучшее качество продакшна из всех интервью, которые я когда-либо брал!

00:00 — Знакомство с операционным директором Positive Technologies Максимом Пустовым

01:07 — Какими темпами растет рынок кибербеза?

02:47 — Что такое Cloud?

04:56 — Драйверы роста Positive Technologies

06:49 — О новом формате отчетности перед инвесторами

07:51 — Почему Positive Technologies — лидер российского рынка кибербеза?

10:02 — Импортозамещение

10:11 — Стратегия агрессивного роста Positive Technologies

10:21 — Новый продукт — MaxPatrol O2

13:18 — Оценка роста прибыли Positive Technologies

14:12 — О проблеме общения российских компаний с инвесторами

15:38 — Как инвестор может оценить перспективность вложений в компанию кибербеза?

18:10 — О запуске приложения Positive Technologies

19:55 — О планах выхода на биржу

23:25 — Positive Technologies — это люди

24:31 — О дивидендах

25:19 — Какие проекты поддерживает Positive Technologies?

27:21 — О санкциях

28:40 — Как инвесторы узнали о Positive Technologies?

31:19 — Об инвестиционном рейтинге

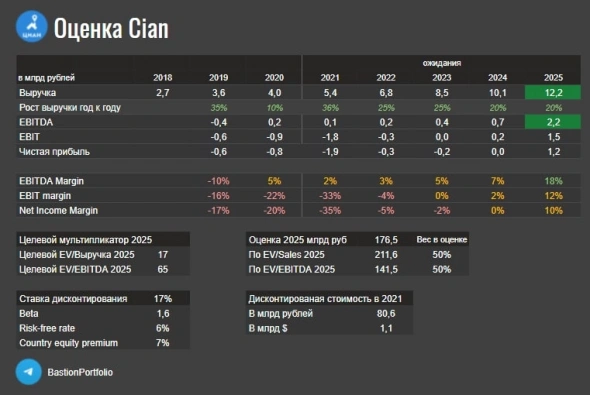

Циан - обзор перед IPO

- 19 октября 2021, 08:29

- |

IPO российских компаний остается редкостью, поэтому выход на биржу сервиса по поиску жилья «Циан» можно считать крупным событием для рынка.

На прошлой неделе компания подала заявку на проведение IPO на Нью-Йоркской бирже, где будут торговаться американские депозитарные акции (ADS) головной компании, кипрской Cian PLC (тикер CIAN). Листинг также планируется и на Мосбирже.

Что важно знать инвестору перед IPO Циан?

· Ожидаемая оценка $1,3-1,9 млрд. Такие данные дает Forbes, ссылаясь на аналитика одного из организаторов размещения «Ренессанс Капитал». Интересно, что тот же Forbes в феврале прошлого года поставил Циан на 16-е место среди самых дорогих российских интернет-компаний с оценкой лишь в $115 млн. Таким образом, за 1,5 года стоимость сервиса выросла минимум в 11 раз. Это результат эффекта пандемии, поднявшего в оценке всех представителей интернет-сектора.

( Читать дальше )

Обзор прессы: Транснефть, ГМК НорНикель, Русал, СПБ биржа, Интер РАО — 19/10/21

- 19 октября 2021, 08:17

- |

Брокерский просчет: в «Интер РАО» выявили риски мошенничества с акциями

В «Интер РАО» выявили риски мошенничества со своими акциями. Компания готовит обращение в ЦБ с просьбой проверить организацию «Сервис Капитал». Эта фирма заявляет гражданам, что «Интер РАО» якобы хочет выкупить свои акции, и убеждает продать бумаги ниже рыночной стоимости. Уже удалось пресечь несколько таких инцидентов, однако есть риски повторения ситуации — под угрозой 300 тыс. акционеров-физлиц, рассказали «Известиям» в «Интер РАО». Такие случаи мошенничеств нередки в энергобизнесе. В «Т Плюс» ранее фиксировали попытки неустановленных лиц продать предпринимателям фальшивые сертификаты якобы от компании об участии в тендерах. Чтобы обезопасить себя, инвестор всегда должен проверять компанию, с которой собирается сотрудничать, отметили в ЦБ.

( Читать дальше )

☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

- 18 октября 2021, 23:56

- |

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

( Читать дальше )

📈 Акции Macy’s взлетели на 18% на фоне подготовки IPO конкурента Saks Fifth

- 18 октября 2021, 22:45

- |

👉 Котировки взлетели на фоне новостей о том, что конкурент компании, розничная сеть Saks Fifth Avenue готовится к IPO подразделения электронной коммерции в первой половине 2022 года

👉 Saks Fifth Avenue рассчитывает получить оценку в $6 млрд

👉 Котировки других ретейлеров также отреагировали ростом. Акции розничной сети Nordstrom выросли в моменте на 4,31%

👉 Акции конкурирующей Kohl's выросли в моменте на 2,56%, до $47,6

seekingalpha.com/news/3754171-macys-retailers-surge-on-report-that-saks-fifth-is-seeking-6b-ipo-for-e-commerce-business

Книга заявок на предстоящее IPO Ренессанс страхование покрыта - источник

- 18 октября 2021, 21:34

- |

«Книга заявок инвесторов покрылась в предпоследний день сбора заявок- источник в финансовых кругах

СПБ Биржа рассматривает проведение IPO на своей площадке до конца 21 г, созывает собрание акционеров

- 18 октября 2021, 20:09

- |

( Читать дальше )

Volvo Cars рассчитывает на оценку свыше $20 млрд по итогам IPO

- 18 октября 2021, 18:15

- |

Шведский производитель автомобилей Volvo Cars, который с 2010 г. принадлежит китайской компании Geely Holding, планирует разместить свои акции на Стокгольмской фондовой бирже (Nasdaq Stockholm stock exchange). Компания планирует привлечь в результате IPO около $2,9 — $3 млрд, диапазон цены акций установлен от 53 до 68 шведских крон ($6,12 — $7,85). Таким образом, компания рассчитывает на оценку от $18,8 до $23,1 млрд.

Это IPO может стать одним из крупнейших в Европе в этом году. Volvo Cars ожидает, что по итогам IPO объем акций торгуемых на бирже (free float) будет от 19,5% до 24% от общего объема выпущенных акций. Торги акциями Volvo Cars стартуют 28 октября 2021 г. По итогам размещения Geely останется крупнейшим инвестором.

Привлекаемые в рамках IPO средства пойдут на финансирование амбициозных планов компании по отказу от производства автомобилей с двигателями внутреннего сгорания к 2030 г. Volvo Cars планирует сконцентрироваться на производстве электромобилей и в качестве конкурентов выделяет Tesla и NIO. При этом надо отметить, что компания выходит на IPO спустя несколько недель после анонса выхода на биржу стартапа Polestar, который также принадлежит Volvo и Geely, мы писали о Polestar

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал