IPo

Обзор прессы: Яндекс, Сегежа групп, Детский мир, СПБ биржа — 19/11/21

- 19 ноября 2021, 08:08

- |

SPO «СПБ Биржи» может уменьшить долю купивших акции на IPO

«СПБ Биржа» провела первичное размещение акций (IPO) по верхней границе ценового диапазона. Инвесторы оценили ее почти в $1,5 млрд. В следующем году группа планирует SPO на NASDAQ, на которой будут размещаться как новые акции (cash-in), так и пакеты акций текущих акционеров (cash-out). Однако новый раунд cash-in приведет к размытию доли текущих акционеров, а привлеченный капитал еще не успеет заработать, что отразится в снижении прибыли на акцию (EPS) для нынешних инвесторов.

https://www.kommersant.ru/doc/5080307

Спрос на акции «СПБ Биржи» в ходе IPO составил $800 млн

Переподписка книги заявок в ходе размещения составила 500%, а общий спрос оказался выше $800 млн, в то время как компания рассчитывала привлечь порядка $150 млн. Спрос на бумаги был сбалансированным, как со стороны розничных инвесторов, так и со стороны институциональных инвесторов и со стороны иностранных инвесторов. Спрос среди розничных инвесторов превысил $500 млн, а среди институциональных инвесторов отмечены крупные западные инвесторы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

СПб Биржа намерена разместить 15,2 млн новых Акций, составляющих 13,3% от текущего акционерного капитала, чтобы привлечь $175 млн — релиз

- 18 ноября 2021, 23:16

- |

- Цена IPO установлена на уровне 11,5 долларов США за одну обыкновенную акцию («Цена размещения»), эквивалентную 834,9 рубля по официальному курсу, установленному Банком России на 19 ноября 2021 г. Объявленная Цена размещения подразумевает стоимость компании до размещения (pre-money) в размере 1,3 млрд долларов США.

- В рамках Размещения Компания намерена разместить 15 217 392 новых Акций, составляющих 13,3% от текущего акционерного капитала, чтобы привлечь приблизительно 175 млн долларов США, предполагая, что Опцион на выкуп не будет исполнен и до вычета расходов на проведение Размещения. Компания планирует использовать привлеченные от Размещения средства на общекорпоративные цели, включая увеличение капитала ключевых операционных дочерних компаний СПБ Банк и СПБ Клиринг.

- Ожидается, что торги Акциями с тикером «SPBE» и ISIN RU000A0JQ9P9 начнутся на СПБ Бирже 19 ноября 2021 года, а инвесторы получат Акции, продаваемые в ходе Размещения, 23 ноября 2021 года с учетом соблюдения общепринятых условий закрытия сделки.

( Читать дальше )

СПБ Биржа разместилась по ₽834,9 или $11,5 за акцию

- 18 ноября 2021, 19:56

- |

цена размещения одной Акции, в том числе при размещении Акций лицам, имеющим преимущественное право их приобретения, составляет 834,9 (восемьсот тридцать четыре целых девять десятых) рубля.

При оплате размещаемых Акций в долларах США сумма, которая должна быть внесена в счет оплаты каждой Акции, рассчитывается как эквивалент в долларах США указанной цены размещения одной Акции (834,9 (восемьсот тридцать четыре целых девять десятых) рубля) по официальному курсу, установленному Банком России на 19 ноября 2021 г., округленный до целого цента (целых центов) по правилам математического округления (при этом под правилом математического округления следует понимать метод округления, при котором значение целого цента (целых центов) не изменяется, если первая за округляемой цифра равна от 0 до 4, и изменяется, увеличиваясь на единицу, если первая за округляемой цифра равна от 5 до 9).

С учетом данного правила, при оплате Акций в долларах США сумма, подлежащая уплате за одну Акцию, составляет 11,5 (одиннадцать целых пять десятых) доллара США.

e-disclosure.ru/portal/event.aspx?EventId=LR0-CeqAHQE6kplq6sLvhnw-B-B

IPO СПБ Биржи

- 17 ноября 2021, 18:49

- |

Приветствую! Думаю, вы с нетерпением ждали поста про самое ожидаемое IPO последних лет – это IPO СПБ Биржи. Сбор заявок вот-вот закончится, поэтому пост максимально актуален на данный момент.

СПБ Биржа – ведущий организатор торгов ценными бумагами международных компаний на российском финансовом рынке. Когда мы говорим об иностранных акциях, то имеем в виду их покупку именно на СПБ Бирже, хотя с недавнего времени Московская Биржа также активно вводит иностранные акции. В обращении на организованных торгах СПБ Биржи находятся 1,7 тыс. ценных бумаг иностранных эмитентов, включая акции, депозитарные расписки и еврооблигации.

IPO планируется провести 19 ноября, а сбор заявок длится до 18 ноября. Ценовой диапазон составляет $10,5-11,5 за акцию, а купить можно от 100$, хотя у некоторых брокеров минимальная сумма участия выше. Давайте разберем, дорогая ли предлагаемая цена и стоит ли в этом участвовать?

Структура анализа будет состоять в следующем:

( Читать дальше )

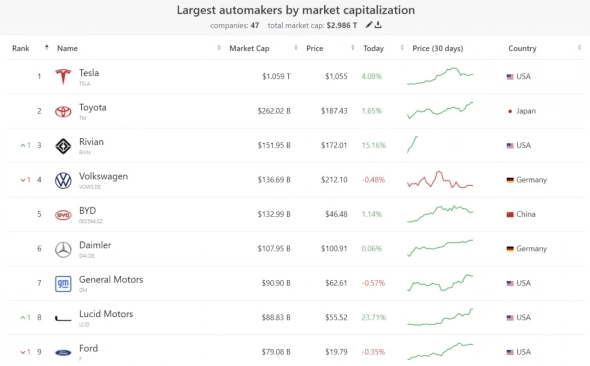

Rivian после выхода на IPO стала 3-й автокомпанией мира по капитализации, обогнав Volkswagen

- 17 ноября 2021, 17:23

- |

Volkswagen — крупнейший автопроизводитель мира получил 9,7 млрд евро прибыли за последний год, продав 9,3 млн машин. Rivian существует с 2009 года и пока не имеет выручки. Зато у компании есть заказ на 100 000 электрогрузовиков от Amazon, которые планируется выполнить до 2030 года.

Так выглядит креативное разрушение? Скорее это то, что происходит, когда фондовый рынок перестает быть инструментом для инвестирования в компании с целью получения регулярной прибыли. Вместо этого, он становится подобием букмекерской конторы и онлайн-игры. Акции больше не связаны с фундаментальными принципами, а служат попыткой быстрого заработка на краткосрочных тенденциях и моде.

Когда фундаментальные факторы для нас становятся неважны, мы снова покупаем и продаем тюльпаны, только теперь в форме ривианов и люсидов.

Заявки в рамках IPO СПБ биржи ниже $11.5 (верхняя граница) рискуют остаться неудовлетворенными

- 17 ноября 2021, 14:35

- |

Собираетесь участовать в IPO СПБ Биржи? - опрос

- 17 ноября 2021, 14:21

- |

Собираетесь участовать в IPO СПБ Биржи? - опрос

В пятницу должны начаться торги бумагами СПб Биржи. Кто собирается участвовать?

P.S. Кстати, нашел у них такую фразу в Предложении по IPO:

На торговой площадке СПБ Биржи могут быть проведены стабилизационные сделки в течение 30 дней после проведения Предложения с максимальным объемом до 15% Акций.

Так что если будут неожиданная волатильность первые 30 дней — будьте осторожны!

Схема владения Совкомбанком как отдельный вид искусства

- 17 ноября 2021, 12:38

- |

Заходят как то в бар Саудовская Аравия, Япония, Китай и корпорация ВЭБ, а Безруков им и говорит: " А давайте сделаем банк!"

Совкомбанк — примечательная компания с интересной судьбой. Зародившись в Буе — уездном городе Костромской губернии в далёком 1990 году, банк неоднократно переходил и рук в руки, меняя структуру собственников.

Тектонические сдвиги в рядах бенефициаров происходили в 2002, 2007, 2010 и 2015 годах.

Но самым интересным, конечно, стал 2018 год, когда в капитал вошёл РФПИ, пригласив к сотрудничеству суверенные фонды разных государств. Так среди акционеров оказались страны из эпиграфа-преамбулы к посту.

Международные инвесторы, конечно же зашли в проект в ожидании солидных прибылей.

Совкомбанк очень активно растёт, в основном не органически, а за счёт слияний и поглощений. Он скупает региональные банки, брокерские, страховые и лизинговые компании, укрепляя свои рыночные позиции.

В 2020 Совкомбанк объявил о планах выхода на IPO в среднесрочной перспективе (ориентир — 2025 год).

( Читать дальше )

Срочно в номер: когда рухнет фондовый рынок?

- 16 ноября 2021, 21:33

- |

На выходных прилетел отчет от Goldman Sachs [1] о том, что в следующем году США начнет повышать ставку ЦБ.

Что это значит?

Чтобы ответить на вопрос более разумно, стоит заодно посмотреть на инфляцию.

( Читать дальше )

Какой будет аллокация физикам на IPO СПб Биржи? (слухи)

- 16 ноября 2021, 19:03

- |

По слухам, СПб Биржа хочет разделить объем IPO пополам, и дать физикам и юрикам равный объем. При этом есть неподтвержденная информация, что объем заявок только от физлиц уже превысил объем размещения. Таким образом, чисто теоретически, получается, что если кто из физиков подал заявку на $10 условно, то акций дадут менее чем на $5. Таким образом, чтобы купить на $10, надо подавать заявку минимум в 2 раза выше. Чисто по юрикам переподписка на половину объема размещения должна быть еще больше (с учетом заявки Фридома), поэтому аллокация там драматически меньше.

Конечно СПб Биржа при такой большой переподписке могла бы повысить ценовой диапазон, но молодцы, что не стали жадничать и задирать цену выше разумной ориентируясь лишь на ажиотажный спрос. Респект и урок вежливости другим, менее сознательным эмитентам👍

upd. судя по комментариям, меня могут неправильно понять, поэтому напишу черным по белому: я никого не призываю, участвовать ни в каких IPO и лично сам в них не участвую!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал