IPo

На шаг ближе к IPO: Поддержит ли инвесторский ажиотаж сделку Henderson?

- 25 октября 2023, 19:17

- |

Ранее ходили слухи о возможном выходе Henderson на IPO, а после яркого размещения ASTR, они только усилились. На прошлой неделе Henderson пролил свет на свои планы провести листинг на Мосбирже, а сегодня стали известны подробности размещения, которые мы и разберем. Давайте изучим динамику финансовых показателей самой компании и посмотрим на оценку.

Henderson уже 30 лет специализируется на продаже мужской одежды, обуви и аксессуаров. Имеет 159 салонов в 64 городах России и 2 салона в Армении. Каждый год магазины и сайт компании посещает более 18 млн человек, из них более 10,5 млн посетителей салонов и более 7,5 млн посетителей сайта.

В 2022-2023 гг. компания показала высокие результаты за счет ухода ряда иностранных брендов и повышенной инфляции. Амбициозная стратегия развития позволяет и дальше наращивать продажи. Выручка за первое полугодие 2023 года выросла на 32% до 7 млрд рублей. Показатель EBITDA по МСФО 16 увеличился на 38% г/г и достиг 2,7 млрд рублей. Если посчитать форвардный P/E, то мы можем выйти на приемлемые 12-13х.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Новые российские первичные публичные размещения акций будут конкурировать с рынком высокодоходных облигаций — зампредправления Совкомбанка

- 25 октября 2023, 18:40

- |

На рынке IPO сейчас наблюдается практически «вертикальный взлет» с точки зрения спроса физических лиц, отмечает Автухов. В ближайшие месяцы рынок первичных размещений будет тестировать, сколько денег «физики» готовы потратить на фондовом рынке, избирательно они будут это делать или готовы масштабно вкладываться во все новые размещения, постоянной будет эта «подпитка» рынка или нет, перечисляет Автухов.

Также будет тест того, придут ли на рынок акций и облигаций те деньги, которые не были потрачены на IPO из-за того, что спрос превысил предложение, отмечает зампредправления Совкомбанка.

www.vedomosti.ru/investments/articles/2023/10/25/1002493-novie-ipo-sostavyat-konkurentsiyu-musornim-bondam?from=newsline

Настало время пообщаться: HENDERSON придет в эфиры на площадки ведущих брокеров

- 25 октября 2023, 17:56

- |

На сегодня у нас два прямых эфира с президентом и основателем HENDERSON Рубеном Арутюняном и финансовым директором Анной Коршуновой.

✨ Первый уже был в 14:00. Рассказали у Market Power, почему именно мы стали лидером на российском рынке мужской моды, какая у нас стратегия развития и причем тут все-таки IPO.

YouTube: https://youtube.com/live/GAZJUtV8rQ4

Вконтакте: https://vk.com/video/@mrtpw?list=622b0c720469fdef0c&preview=&screen=&webcast=&z=video-210893201_456239456

✨ В 18:00 пообщаемся в эфире Сбера об основных трендах рынка мужской моды, а также разберем, как устроен наш бизнес и какие у нас на него планы.

Вконтакте: https://vk.com/video-212347392_456239214

😉 Эфиры — прекрасная возможность получить ответ на свой вопрос. Но если не получается подключиться, у нас в планах еще несколько на этой неделе – сообщим о них позднее. Также вы всегда можете написать нам на [email protected].

Мужская мода входит в чат: теперь отвечаем за стиль в Смартлабе

- 25 октября 2023, 17:52

- |

📈 Мы готовы и хотим общаться с вами. Так что сразу с новостями! Наверняка вы уже видели: мы объявили ценовой диапазон IPO.

Итак, начиная с сегодняшнего дня каждый желающий может оставить свою заявку для участия в IPO. Для этого вам необходимо обратиться к своему брокеру.

Что важно знать:

🔥 Финальная цена будет находиться в ценовом диапазоне от 600–675 рублей за одну акцию, что соответствует рыночной капитализации HENDERSON от 21,6 млрд руб. до 24,3 млрд руб. без учета ожидаемой дополнительной эмиссии (или говоря привычным инвестору языком pre-money).

🔥 Основную часть предложения составит дополнительная эмиссия акций (cash-in) в объеме до 3 млрд руб., которые пойдут на развитие бизнеса.

🔥 К этому может быть добавлен вторичный элемент от акционера-основателя в размере до 0,3 млрд руб., что позволит создать дополнительную ликвидность на рынке и оптимизировать аллокацию инвесторам. Что важно – если подобное решение будет принято, то только ДО закрытия сделки.

🔥 Далее довольно стандартная штука, применяемая если не на всех, то почти на каждой сделке – до 10% от базового размера IPO может быть предоставлено акционером-основателем для стабилизации цены на вторичных торгах.

( Читать дальше )

Henderson собирает заявки на IPO: цена акции от 600 до 675 рублей

- 25 октября 2023, 17:36

- |

Размещение акций компании пройдет в начале ноября.

Цель привлечения дополнительного финансирования — увеличение доли на рынке и рост производства.

Сейчас Henderson владеет сетью магазинов мужской одежды в сегменте средний и выше среднего. 159 магазинов расположены в России и 2 — в Армении. Кроме того, компания активно развивает онлайн-продажи, в том числе через маркетплейсы.

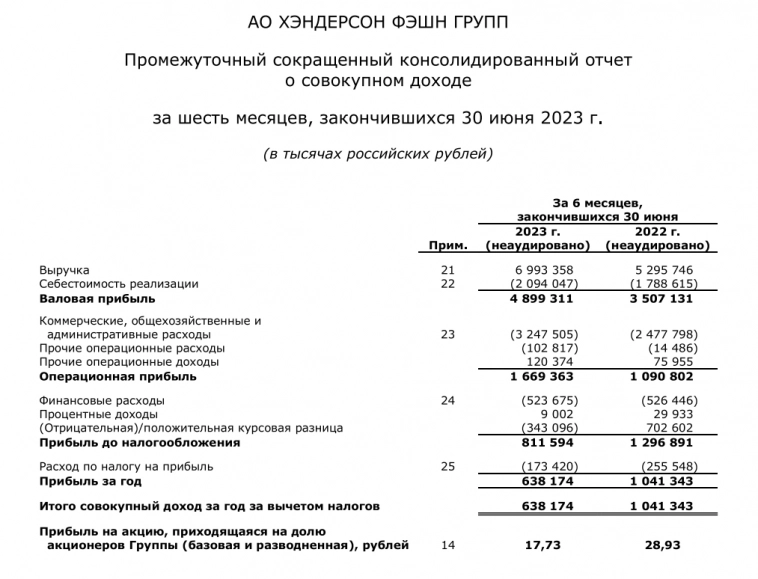

Финансовые результаты в I полугодии 2023:

• выручка компании: +32,8%, до 7 млрд руб.

• чистая прибыль: -39%, до 638 млн руб.

• рентабельность по EBITDA (по МСФО 16): 38,3%

• чистый долг/EBITDA (по МСФО 16): 1,92х на конец I полугодия 2023

Дивидендная политика Henderson подразумевает выплату не менее 50% чистой прибыли при сохранении долговой нагрузки менее 2,5х.

💡 Мы оцениваем стоимость компании в 18–22 млрд руб. с учетом долга, а справедливую цену акции — 500–611 руб.

Считаем, что рыночная оценка капитализации компании завышена. В настоящий момент не видим высокого потенциала роста рынка розничной торговли одеждой, особенно мужской одеждой сегмента выше среднего.

( Читать дальше )

Henderson разместит 5 млн акции при лимите до 9 млн штук — финансовый директор Henderson

- 25 октября 2023, 16:38

- |

Henderson разместит 5 млн акции при лимите до 9 млн штук

— Это новые выпущенные акции в рамках эмиссии. Если будет продано 5 млн, то 4 млн будет погашено, — заявила финансовый директор Henderson Анна Коршунова

Она отметила, что изначально выпускались 9 млн акций, поскольку тогда было «одно понимание», которое затем изменилось.

t.me/marketpowercomics

В Финаме спрогнозировали более 100 IPO в России в ближайшие 3-4 года

- 25 октября 2023, 16:08

- |

По словам Марии Романцовой, число технических готовых к IPO компаний на российском рынке составляет 3 тыс., а на рынке облигаций потенциальных эмитентов, формально соответствующих требованиям биржи, — в десять раз больше, 30 тыс.

quote.ru/news/article/6539086e9a79479fb100981b

HENDERSON объявил ценовой диапазон IPO - СберИнвестиции

- 25 октября 2023, 14:47

- |

Акционер-основатель HENDERSON может продать свои акции на сумму до 0,3 млрд руб., что позволит создать дополнительную ликвидность для бумаг на вторичном рынке и оптимизировать аллокацию инвесторам.

Акционер-основатель также предоставит акции на сумму до 10% от базового размера IPO для стабилизации котировок на вторичных торгах в случае необходимости.

( Читать дальше )

📊 IPO Henderson: ключевые финансовые индикаторы

- 25 октября 2023, 13:00

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Henderson, которая является российской сетью магазинов мужской одежды, обуви и аксессуаров.

Ценовой диапазон IPO установлен от 600 до 675 рублей за акцию, исходя из чего рыночная капитализация компании по верхней границе диапазона оценивается в 24,3 млрд. руб. Доля акций в свободном обращении может составить до 15%.

Предлагаю оценить ключевые финансовые индикаторы эмитента.

_____________

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://ir.henderson.ru/), позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 31% при рентабельности продаж 15%.

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что динамика продаж сохранилась на высоком уровне (прирост 32%), а вот рентабельность продаж снизилась до 9%, что является негативной тенденцией.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала Henderson составляла всего 22% от активов компании, коэффициент текущей ликвидности – 0,85. Долговая нагрузка – высокая.

( Читать дальше )

Henderson IPO

- 25 октября 2023, 11:15

- |

Компания Henderson, крупнейшая в России сеть салонов, специализирующаяся на продаже мужской одежды, обуви и аксессуаров. Бизнес Henderson начал свой путь в 1993 году. Сеть компании насчитывает 159 салонов в России с широким присутствием в регионах, а еще два салона открыты в Армении.

• Последние два года выручка Henderson в среднем росла на 35% в год. По нашим прогнозам, на горизонте следующих пяти лет выручка сохранит двузначный годовой рост.

• Рентабельность по EBITDA в прошлом году достигла рекордного уровня — 38,8%. Компания планирует сохранить маржинальность по этому показателю на уровне 37—39% до 2028 года.

Российский ритейлер мужской одежды Henderson 25 октября начинает сбор заявок на IPO, ценовой диапазон установлен в размере 600-675 рублей за акцию, сообщила компания.

Тикер: $HNFG

Раздел: «Второй уровень»

Принять участие

Ожидается, что окончательная цена размещения будет объявлена приблизительно 2 ноября, когда начнутся торги акциями компании на «Мосбирже».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал