IPO

Капитализация производителя чипов GlobalFoundries превысила $25 млрд после IPO

- 28 октября 2021, 11:48

- |

👉 Отмечается, что компании продали 55 млн акций по цене $47 за штуку

👉 Ранее бумаги торговались по цене от $42 до $47

👉 В ходе IPO GlobalFoundries получила оценку в $25 млрд

👉 Mubadala будет контролировать более 89% акций американского производителя полупроводников

www.bloomberg.com/news/articles/2021-10-27/globalfoundries-mubadala-raise-2-6-billion-in-top-of-range-ipo

В этом году количество IPO и SPO на Мосбирже составит до 20 размещений — руководитель

- 28 октября 2021, 09:21

- |

«Мы давали прогнозы — от 10 до 20 новых IPO и SPO, <…> мы видим сейчас 15, но на выходе буквально есть еще размещения, и поэтому мы надеемся, что будет близко к верхней границе прогноза в этом году»— управляющий директор по продажам и развитию бизнеса Мосбиржи Игорь Марич

IPO в крипте

- 27 октября 2021, 19:55

- |

Короче, решил взяться за старое (в 17-18 годах поучаствовал в ~50 проектах), и поучаствовал IEO(ipo в крипте).

На неделе прошел выпуск фан-токенов ФК Lazio на Binance. (Нужны, чтобы влиять на жизнь команды, получать награды и тд)

Какие цифры?

Мин. заявка: 1$.

Объем сейла: 4 млн $

( Читать дальше )

Российские компании в 21 г привлекли $3 млрд в ходе IPO

- 27 октября 2021, 18:36

- |

Алина Сычева из Sova Capital считает, что причина этого — «комбинация из текущих оценок [компаний], неопределенность и волатильность по следующему году, а также желание попасть в нужное [экономическое] окно».

fomag.ru/news-streem/rossiyskie-kompanii-v-2021-godu-v-khode-ipo-privlekli-bolee-3-mlrd-investitsiy/

Fix Price эффективно расходует привлеченные в ходе IPO средства и совершенствует бизнес-модель - Промсвязьбанк

- 27 октября 2021, 17:00

- |

Жесткий дискаунтер Fix Price — крупнейший в России оператор магазинов фиксированных цен – предоставил финансовые результаты за 3 квартал и 9 месяцев 2021 г.

Выручка Fix Price в 3 квартале выросла на 17,8%, до 57,85 млрд рублей. За 9 месяцев данный показатель увеличился на 24,3%, до 163,97 млрд рублей. Рост был обусловлен увеличением среднего количества магазинов, а также ростом LFL продаж на 4,4%. Трафик в сопоставимых магазинах в июле-сентябре 2021 года вырос на 0,3% г/г за счет рекламных мероприятий для трафикообразующих категорий товаров, что позволило частично компенсировать снижение платежеспособности населения.

( Читать дальше )

Ключевые эксперты Positive Technologies о выявлении угроз, цифровых следах хакеров и развитии технологий

- 27 октября 2021, 13:39

- |

Любой современный IT-продукт должен быть не только крутым, но и максимально безопасным. Однако далеко не все компании ставят это во главу угла — часто о защите данных задумываются не в первую очередь.

О том, почему такой подход недопустим сегодня, как работают «белые хакеры», может ли случиться цифровой апокалипсис и почему стоит инвестировать в кибербез, рассказали сотрудники Positive Technologies: Дмитрий Серебрянников, директор по анализу защищенности и Алексей Новиков, директор экспертного центра безопасности.

( Читать дальше )

Бизнес-модель Fix Price работает - Арикапитал

- 27 октября 2021, 12:31

- |

Но не для всех бумаг год складывается успешно. Так, котировки расписок новичка фондового рынка – сети магазинов низких фиксированных цен — Fix Price, с момента IPO в марте находятся под давлением. И возникает логичный вопрос – что-то не так в компании или компания несправедливо недооценена?

Результаты Fix Price за третий квартал 2021 года говорят о том, что компания развивается прибыльно и динамично, а бизнес-модель доказывает свою состоятельность. Так, выручка выросла почти на 18% до 57,9 млрд руб., а ключевой показатель эффективности — маржа по EBITDA сохранилась на высоком уровне — 19%. Это происходит несмотря на сложные макроэкономические условия, в частности рост логистических расходов и в целом высокую инфляцию в России, приводящую к росту издержек и закупочных цен. Однако формат фиксированных цен, когда покупатели в условиях давления на их доходы, могут приобретать товары минимум на 15-20% дешевле, чем в традиционном ритейле и онлайн, работает хорошо. Важно, что Fix Price доминирует в формате фиксированных цен, занимая 93% рынка, а само проникновение этого формата в России в разы ниже, чем в США и Канаде, что создаёт огромный долгосрочный потенциал для роста бизнеса. С открытием магазинов у Fix Price все неплохо. Так, ожидается, что до конца этого года откроется приблизительно 730 магазинов вместо планировавшихся 700, в следующем году — 750, начиная с 2023 года — 800. Экспертиза в части логистики и ассортимента должна сыграть свою роль в части дальнейшего масштабирования бизнеса. В сочетании с ростом компания также готова предложить хорошие дивиденды. В этом году Fix Price заплатила 100% чистой прибыли в качестве дивидендов за первое полугодие.

( Читать дальше )

ПБК Мегафона и Вертикаль объединяют активы с потенциалом выхода на IPO

- 27 октября 2021, 10:07

- |

«Мы рады объявить об этой сделке. „Мегафон“ сможет сконцентрироваться на развитии основного бизнеса, при этом сохранит долю в объединенной компании с большим потенциалом роста, включая размещение на публичном рынке»

«Первая башенная компания» мобильного оператора «Мегафон» и компания «Вертикаль» объединяют активы, единая компания станет ведущим независимым оператором башен в России с портфелем более 22 тысяч объектов, сообщает мобильный оператор.

«Мегафон и Kismet Capital Group (контролирующая компанию „Вертикаль“ — ред.) договорились о сделке, в результате которой будет создан ведущий независимый федеральный игрок на российском рынке башенной инфраструктуры. Компания будет создана на основе активов „Первой башенной компании“ — 17 тысяч башен и опорных конструкций – и оператора „Вертикаль“ — более 5 тысяч объектов. Объединенная компания станет ведущим независимым игроком с общим портфелем более 22 тысяч башен»В рамках сделки Первая башенная компания была оценена в 94,2 млрд руб. В результате сделки «Мегафон» получит долю 25% в объединенной компании. Закрыть сделку планируется до конца 2021 года.

fomag.ru/news-streem/megafon-i-kismet-capital-group-sozdadut-kompaniyu-po-upravleniyu-sotovymi-vyshkami/

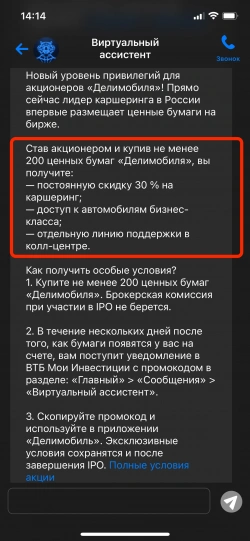

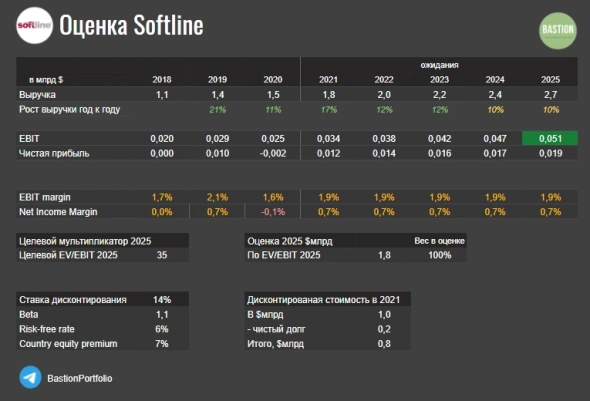

Будьте осторожны при покупке акций выходящего на IPO Softline

- 27 октября 2021, 09:49

- |

Российский поставщик IT-решений Softline на этой неделе размещает акции на LSE и Мосбирже, намереваясь привлечь до $400 млн при оценке в $1,5 млрд. Адекватна ли цена компании и какие возможности и риски имеет ее бизнес? Ключевые наблюдения:

1. В новостях и аналитических отчетах Softline часто называют IT-компанией, но это не так. Softline является посредником между крупными IT-разработчиками и корпоративными пользователями. Компания распространяет лицензии на продукты Microsoft, Cisco, Google и Oracle, фактически зарабатывая комиссию на их перепродаже.

2. Специфика дистрибьюторского бизнеса объясняет, почему у Softline такая маленькая маржа. При огромной для российских компаний выручке в $1,5 млрд в год, операционная прибыль составляет всего $25 млн, маржа <2%.

3. У компании огромная зависимость от одного партнера — Microsoft. На него приходится 48% доходов. Softline продает продукты Microsoft, не только в России, но и в Чили, Индии и Колумбии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал