IPO

Avito может выйти на IPO — Baza

- 20 мая 2022, 11:03

- |

Речь идет о полной или частичной продаже компании. Эксперты предполагают выход компании на IPO. Теперь у компании есть шанс получить полную автономию от всех западных акционеров и возглавить российскую IT индустрию.

В марте сервис Avito сообщал, что выделяется из группы компаний, которая принадлежит Prosus, и продолжает работу как самостоятельный бизнес, но в периметре Prosus

t.me/bazabazon/11690

- комментировать

- Комментарии ( 0 )

ЦБ открыл переводы за рубеж до $50 тысяч / Сайт Interactive Brokers заблокирован? / Итоги IPO Udemy

- 18 мая 2022, 19:34

- |

"Биннофарм групп" не исключает проведение IPO в ближайшее время

- 17 мая 2022, 19:11

- |

«Текущая ситуация у нас как выглядит: если будет возможность и необходимость, мы это сделаем», — сказал генеральный директор компании Рустем Муратов, отвечая на вопрос о проведении IPO.

Возможность проведения IPO зависит от состояния рынка.

«Сейчас мы не видим рынки, на которые можно выйти. Будет ли так же в конце года — это открытый вопрос. Будет ли это Московская биржа или азиатские — тоже открытый вопрос. Для нас это очень операционный вопрос. Компания развивается быстро и хорошо, для нас это просто способ привлечения денег для дальнейшего развития»

Проблемы, с которыми столкнулась компания в 2022 году, решаемы. «Биннофарм групп» не остановила производство ни одного продукта, наладила сотрудничество с отечественными производителями упаковки, решила вопрос с логистикой.

«Нам сейчас легче, чем другим, на мой взгляд. Потому что то, что мы очень много посвятили логистике в пандемию, субстанциям, материалам и так далее, нам сейчас колоссальным образом помогает, очень сильно. У нас, мне кажется, у единственных в Китае есть свой центр, свои машины, которые ездят по Китаю и собирают субстанции. Это почти никто не умеет делать. То же самое сейчас строим в Индии».

( Читать дальше )

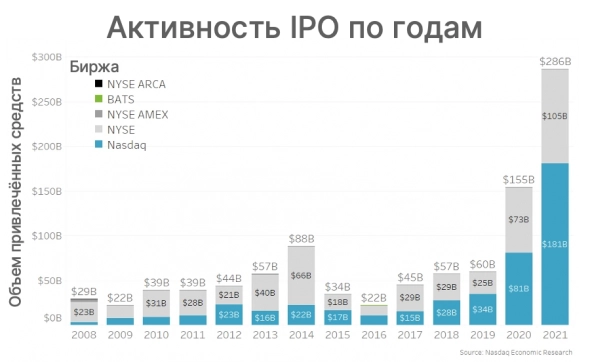

IPO-бум 2020-2021

- 11 мая 2022, 15:58

- |

Отлив покажет, кто купался голым

Уоррен Баффетт, письмо к акционерам Berkshire Hathaway, 2001 год.

Период, начавшийся во второй половине 2020 года и продлившийся до конца 2021 года был примечателен огромным количеством очень дешёвых (почти «бесплатных») денег в мировой экономической системе. Как следствие, огромное количество компаний подсуетились и совершили публичное размещение своих акций на бирже. Часть вырученных средств (а счёт шел зачастую на миллиарды долларов!) компании оставляли для своего развития и борьбы с конкурентами. Часть средств ушла создателям компаний и венчурным фондам, которые вкладывались в перспективные проекты на стадии зарождения. Спонсорами таких размещений становились другие фонды, которые видели перспективы в развитии таких компаний (ну или им просто некуда было девать дешевые деньги, а ведь нужно что-то делать! — если ничего не делать, инвесторы не поймут и уйдут к другим). Большое значение здесь имели и частные инвесторы — они были как никогда активными, и покупали акции новых компаний, уплачивая комиссии в несколько процентов от сделки.

( Читать дальше )

Рынок IPO в США и России умирает. Каковы дальнейшие перспективы?

- 05 мая 2022, 17:30

- |

В России в 2021 году состоялось более 20 размещений, из них семь первичных: Fix Price, ЕМС, Segezha Group, «Ренессанс страхование», Softline, CIAN и СПб биржа, разместившая акции на собственной площадке.

Причины такой бурной IPO-активности лежат на поверхности. Для поддержки населения в пандемию центробанки развитых стран «напечатали» триллионы долларов и евро. Такая волна ликвидности не могла пройти незаметно для финансовых рынков, поэтому первые два пандемийных года выдались исключительно удачными для тех, кто хотел провести первичное размещение.

Ледниковый период( Читать дальше )

Что там со ставкой ФРС? / Отчеты компаний Amazon, Netflix, PayPal и Акции Udemy / Акции США

- 04 мая 2022, 19:32

- |

Мои линзы выходят на IPO

- 28 апреля 2022, 20:06

- |

Компания Bausch + Lomb Corp., чей продукцией я несколько лет пользуюсь, выходит на торги на следующей неделе.

Bausch + Lomb оценивает свою стоимость в $8,4 млрд. Компания, базирующаяся в Канаде, планирует продать 35 миллионов акций по цене от 21 до 24 долларов за штуку. И может привлечь до 840 миллионов долларов, если цена превысит ожидаемый диапаз

он.

При цене 24 доллара оценка Bausch + Lomb может достичь 8,4 миллиарда долларов.

Скорее всего будет листинговаться на 2-х биржах: на Нью-Йоркской фондовой бирже и Фондовой бирже Торонто под тикером BLCO.

В заявлении компании говорится, что над сделкой работают 20 инвестиционных банков. Ведущими выступили Morgan Stanley и Goldman Sachs.

Не самое лучшее сейчас время на рынке IPO. Инфляция, рыночная волатильность и российско-украинский конфликт стали тормозом для новых проблем в этом году.

Если вверить Dealogic, всего 33 компании вышли на биржу через IPO по состоянию на сегодняшний день, собрав около 3 млрд. долларов. За тот же период прошлого года 127 IPO собрали 53,8 миллиарда долларов.

Компания Bausch + Lomb, основанная в 1853 году, известна своими продуктами для здоровья глаз, которые включают в себ контактные линзы, а также средства по уходу за контактными линзами, безрецептурные глазные капли и витамины для глаз.

Фармацевтический сегмент компании предлагает продукты для лечения глазных заболеваний, таких как глаукома, воспаление глаз, заболевания сетчатки и др. Также есть хирургическое направление деятельности, которое состоит из медицинского оборудования, технологий для лечения катаракты, а также заболеваний роговицы и сетчатки.

Bausch + Lomb была прибыльной в 2021 году. Чистая прибыль подразделения за год, составила 182 миллиона долларов по сравнению с убытком в размере 18 миллионов долларов в 2020 году.

Более 30 юниорных горных компаний заинтересовались размещением акций на СПБ Бирже, первое размещение планируется в июне

- 28 апреля 2022, 13:43

- |

На сегодняшний день более 30 юниорных горных компаний заинтересовались потенциальным размещением акций в сегменте «СПБ Юниоры». Из них порядка 70% расположены на Дальнем Востоке, большинство запросов поступило из Якутии. Значительная часть заинтересованных «юниоров» занимается разведкой россыпных месторождений золота, некоторые из них входят в состав средних и крупных горнодобывающих предприятий— Роман Горюнов, генеральный директор СПБ Биржи

Пока незначительная часть этих юниоров соответствует требованиям биржи, чтобы разместить акции в юниорном сегменте. Задача отбора и подготовки, доведения этих компаний до уровня квалифицированного юниора, в первую очередь, решается на этапе квалифицирующей процедуры, внедренной биржей и проводимой квалифицирующими агентами сегмента с тем, чтобы на стадии принятия решения о включении акций юниора в листинг сегмента «СПБ Юниоры» Совет сегмента и Экспертный совет по листингу биржи имели возможность оценить инвестиционные риски будущего эмитента— Андрей Новиков, председатель Совета сегмента «СПБ Юниоры», управляющий партнер Polarctic Capital

( Читать дальше )

Держитесь подальше от IPO!

- 27 апреля 2022, 21:08

- |

— Вадим, во что мне инвестировать мои 1000$, 2000$ 5000$?

— Конечно в IPO!

Я сам инвестировал в IPO и рекомендовал другим. И это работало и можно было заработать.

Бум на IPO, который начался в 2019 – окончен!

Почему можно было зарабоать на IPO?

С банковской ставкой в 0% можно было заработать на всем, чья доходность выше 0. Вот ВСЕ компании на IPO и стреляли. Дешевых денег было море, а способов их инвестировать, тем более в реальные «перспективные» компании было мало.

Хитрости IPO

Просто так пойти и купить акции компании которая выходит на IPO нельзя. Нужно найти посредника, который соберет всех желающих, создаст заявку и выкупит эти акции.

Это в теории, на практике все совсем не так.

Есть компания, она на свои деньги покупает акции еще на этапе preIPO, когда акции стоят совсем копейка. Собирает деньги и перепродает акции, когда они уже стали дороже.

Как в фильме «Волк с Уолл стрит» когда Джордан Белфорт (Леонардо Ди Каприо) купил акции обувной компании, а потом перепродал ее своим клиентам.

( Читать дальше )

И все же Илом Маск Купил Twitter! / Падение акций Tesla и Visa? / Отчеты компаний в США

- 27 апреля 2022, 17:55

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал