IPO

Вечерний обзор рынков 📈

- 20 октября 2023, 19:02

- |

Курсы валют ЦБ на 21 – 23 октября:

💵 USD — ↘️ 95,9053

💶 EUR — ↘️ 101,4257

💴 CNY — ↘️ 13,0688

▫️Индекс Мосбиржи по итогам основной торговой сессии пятницы прибавляет 0,43%, составив 3 269,27 пункта.

▫️Чистая прибыль банковского сектора в сентябре составила 296 млрд руб. (доходность на капитал около 26% в годовом выражении), что на 16% ниже результата августа (353 млрд руб.), — информирует Банк России своём информационно-аналитическом материале.

▫️Общая торговля России на 68% осуществляется в рублях и юанях, — сообщают «Вести» со ссылкой на главу Минэкономразвития Максима Решетникова.

▫️СПБ Биржа не будет проводить торги и расчёты по ценным бумагам с первичным листингом на Гонконгской фондовой бирже 23 октября в связи с нерабочими днями на зарубежных площадках («Праздник двойной девятки» по китайскому традиционному календарю).

▫️ Henderson (производитель мужской одежды)планирует выйти на IPO в начале ноября, free-float может составить более 10%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Henderson - первый эмитент на бирже из сегмента fashion выходит на IPO

- 20 октября 2023, 13:19

- |

#IPO

🛒 Сеть салонов мужской Henderson одежды намерена провести IPO, listing ожидается в начале ноября. Free-float может составить более 10%.

Это будет первый эмитент на бирже из сегмента fashion.

Планирует привлечь 3–4 млрд руб. для расширения торговых площадей.

Риски:

— Чувствительность к изменениям валютного курса.

— Риск роста арендных ставок.

— Рост себестоимости вследствие удорожания тканей, услуг по пошиву, логистики и пр.

— Ужесточение конкуренции.

———————————

Когда станет известна цена IPO буду решать участвовать или нет.

( Читать дальше )

Henderson - высокий дивидендный потенциал - Альфа-Банк

- 20 октября 2023, 12:25

- |

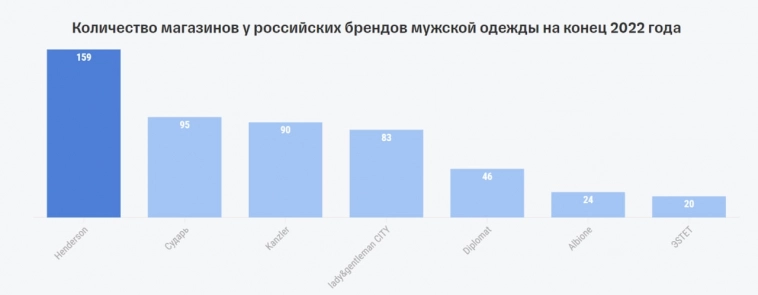

Henderson – лидер среди российских монобрендовых сетей мужской одежды. Компания позиционируется в сегменте «доступный люкс», где исторически высокую долю занимали мировые бренды, ушедшие с рынка РФ. Стратегия компании по переформатированию салонов транслируется в существенный рост продаж с кв.м. До конца текущего года компания может привлечь капитал посредством IPO для ускорения реализации данной стратегии. Мы считаем, что IPO Henderson – это возможность участия в широкой истории трансформации российской индустрии моды в пользу отечественных игроков. По нашим оценкам, на горизонте следующих 3-5 лет Henderson покажет самые высокие темпы роста выручки и маржу EBITDA среди публичных компаний потребительского сектора РФ и сможет выплачивать дивидендами более 50% прибыли.

( Читать дальше )

Сеть салонов мужской Henderson одежды намерена провести IPO, listing ожидается в начале ноября. Free-float может составить более 10%

- 20 октября 2023, 09:34

- |

Henderson для IPO проведёт допэмиссию, часть акций может продать основатель компании

fomag.ru/news-streem/set-salonov-muzhskoy-odezhdy-henderson-namerena-provesti-ipo-listing-ozhidaetsya-v-nachale-noyabrya-free-float-mozhet-sostavit-bolee-10-kompaniya/

Документ, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года — директор департамента ЦБ

- 19 октября 2023, 18:15

- |

Документ, стандартизирующий оценку юниорных компаний к IPO, будет разработан до конца года, заявил замдиректора департамента корпоративных отношений ЦБ РФ Андрей Зорин на заседании комитета Совета Федерации по природопользованию.

Компания «АЛМАР — алмазы Арктики», которая еще в прошлом году заявила о планах провести IPO на «СПБ бирже», столкнулась с проблемами при подготовке такой оценки, рассказал Зорин.

Юниорные компании — это, как правило, небольшие частные предприятия, занимающиеся геологоразведкой, чаще всего поиском твердых полезных ископаемых. За границей юниорное движение очень развито, как и механизм привлечения средств такими компаниями через биржу.

www.interfax.ru/business/

rg.ru/2022/07/19/iuniory-idut-na-birzhu.html

Ростелеком не исключает IPO ряда "дочек" в будущем при благоприятной конъюнктуре, но пока сосредоточен на развитии самих активов, ресурсов для этого хватает — президент компании Михаил Осеевский

- 19 октября 2023, 17:14

- |

ПАО "Ростелеком" не исключает проведения IPO некоторых своих дочерних компаний в будущем при благоприятной рыночной конъюнктуре, но пока собственных ресурсов для их развития достаточно, сообщил «Интерфаксу» президент компании Михаил Осеевский.

«Ростелеком» в апреле 2021 года, презентуя стратегию, заявлял о планах привлечения стратегических партнеров или проведения IPO некоторых ключевых бизнес-направлений (среди них назывались ЦОД и облачные сервисы, информбезопасность, цифровая медицина и ряд других).

«IPO для некоторых дочерних компаний в будущем не исключаем, но при готовности этих активов и благоприятной конъюнктуре рынка. Пока мы сосредоточены на развитии самих активов, внутренних ресурсов для этого хватает», — сказал Осеевский в кулуарах форума «Сделано в России».

www.interfax.ru/business/926734

💠 Sunlight планирует ликвидацию разместить акции на бирже

- 19 октября 2023, 13:37

- |

💥По словамгендиректора Дмитрия Лазарева, текущий выпуск облигаций, который проводит компания, является подготовкой к IPO.

— Мы его [размещение] планируем, — добавил господин Лазарев.

📅25 октября компания дебютирует на долговом рынке, выпустив полуторалетние облигации объемом ₽1 млрд рублей с ориентировочной ставкой купона 15-16% годовых.

❓Что за компания?

Sunlight знают все! Компания уже вошла в историю как мем: магазины ее сети постоянно «закрываются», предлагая сниженную цену за украшения, однако количество точек Sunlight не уменьшается. И этот маркетинговый ход отлично работает!

🔸Sunlight — ведущий игрок на ювелирном рынке в РФ с долей 17% в сегменте розницы и 36% — в онлайн-продажаъх драгоценностей. Компани доминирует в своем секторе с большим отрывом: ее выручка за 2022 год в полтора раза выше, чем у ближайшего конкурента. Средний чек которых составляет ₽7200.

🔸У нее более 600 магазинов (дай бог, чтоб не закрылись!) в 235 городах России. Большую часть выручки приносит Москва и Московская область (36%), следом идет Санкт-Петербург (8%).

( Читать дальше )

Ювелирная сеть Sunlight планирует провести IPO, 20 октября начнется сбор заявок на дебютный выпуск облигаций объемом в ₽1 млрд - ГД компании

- 19 октября 2023, 09:23

- |

Ювелирная сеть Sunlight готова к первичному размещению своих акций на бирже, заявил генеральный директор компании Дмитрий Лазарев. Он отметил, что это часть стратегического плана, а проведение IPO планируется.

Планы разместить дебютный выпуск облигаций объемом в ₽1 млрд сроком на полтора года также были объявлены. Сбор заявок запланирован на 20 октября. Исполнительный директор Виктория Ливенская считает это стратегическим решением и демонстрацией достижений компании.

Sunlight ожидает выручку в ₽67 млрд по итогам текущего года, что существенно превышает результаты предыдущего года. Показатель EBITDA (по МСФО) также увеличится.

Источник: https://quote.rbc.ru/news/article/6530149a9a794756daf0afdd

Ювелирная сеть Sunlight, которая готовится разместить дебютные облигации, в перспективе рассматривает IPO — гендиректор

- 18 октября 2023, 18:30

- |

Ювелирная сеть Sunlight, которая готовится разместить дебютные облигации, в перспективе рассматривает IPO.

«Одна из наших целей — это выход в публичную плоскость, собственно поэтому мы сейчас привлекаем облигационный заем. И это потенциальная подготовка в IPO, предвосхищая будущие вопросы. Мы его планируем», — заявил генеральный директор холдинга Sunlight Дмитрий Лазарев в эфире телеграм-канала «Газпромбанк Инвестиции».

Sunlight в пятницу планирует собрать заявки на дебютный выпуск облигаций объемом 1 млрд рублей, сообщали ранее источники «Интерфакса». Ориентир ставки 1-го купона — не выше 16% годовых. Организаторами выступят Газпромбанк и БКС КИБ, агентом по размещению — Газпромбанк. Техразмещение планируется 25 октября.

www.interfax.ru/business/926549

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал