IPO

Whoosh: разбор перед IPO

- 07 декабря 2022, 15:43

- |

⬆️ Разбираю бизнес и предстоящее IPO компании Whoosh, все перспективы емко и без воды.

А кому лень смотреть – ниже основные тезисы текстом (с картинками!!)⬇️

Что такое Whoosh? Базовая информация про компанию и кикшеринг

Вуш – это сервис кикшеринга, краткосрочной аренды электросамокатов. Бизнес состоит из парка самокатов, мощностей по их сборке, модификации и сервисному обслуживанию. А самое главное – это большая айти-система, которая все бизнес-процессы объединяет и контролирует.

Аренда самокатов – это не такое прям баловство, как многие считают. Деньги и спрос в нише есть. Вот с построением эффективных бизнес-моделей пока все не просто, об этом ниже.

🐹 Доля free-float после IPO составит ~20-25% Из них половина – акции существующих акционеров, вторая половина – дополнительный выпуск акций. При этом, никто из существующих акционеров полностью не выходит, а основатели сохранят за собой контролирующую долю

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 27 )

Рентабельность EBITDA Whoosh по итогам 2021 года составила 64% - СберИнвестиции

- 06 декабря 2022, 20:52

- |

Компания Whoosh намерена провести IPO, цена размещения акций установлена в диапазоне 185–225 ₽/акция. Первичное размещение будет предусматривать дополнительную эмиссию в объёме до 2,5 млрд ₽. Окончательная цена размещения будет утверждена советом директоров и объявлена 14 декабря после завершения сбора заявок. Торги акциями Whoosh с тикером WUSH на МосБирже должны начаться также 14 декабря.

Whoosh занимает первое место на российском рынке кикшеринга и микромобильности по доле самокатов в собственности (36% рынка), по доле в общем количестве поездок (47%) и суммарной выручке операторов кикшеринга (46%). Лидерство компании не ограничивается российским рынком. Whoosh — единственный из сервисов кикшеринга и микромобильности на российском рынке, который объединяет экспертизу в части разработки онлайн-платформы и собственную платформу офлайн-операций, таких как обслуживание парка. Рынки кикшеринга России и стран СНГ, где сейчас работает компания, имеют существенный потенциал роста. При этом основой этого роста будет не повышение стоимости поездки, а увеличение частотности использования сервиса в несколько раз и существенное увеличение количества активных пользователей кикшеринга.

( Читать дальше )

Whoosh: прокатим всю страну?

- 06 декабря 2022, 14:25

- |

Недавно сервис самокатов Whoosh объявил об IPO

Компания работает в сфере городской мобильности — по сути конкурирует с каршерингом и такси

Потенциально они нацелены на отъем часть рынка у традиционных средств передвижения и поэтому позиционируют себя как историю роста

Давайте попробуем разобраться — можно ли считать Whoosh долгосрочной историей роста и оправдана ли оценка в 20-25 миллиардов рублей

Вводные:

Текущая цена составляет около 6 рублей в минуту + 30 рублей за старт, не сказать чтобы это на порядок дешевле такси

1) У компании есть 11 миллионов зарегистрированных аккаунтов (не активных)

2) Компания есть во всех городах миллионниках

3)Компания платит дивиденды от 25% до 50% чистой прибыли

Это круто, но по текущей цене дивдоходность будет не сильно большой (3-4%)

4) Выручка за 2022 год составит около 7 миллиардов рублей, EBITDA 3.5 миллиардов

Фактически хотят размещаться по P/S около=3, EV/EBITDA=7, P/E =13

( Читать дальше )

WHOOSH и IPO

- 06 декабря 2022, 07:57

- |

Вообще, про компании, которые выходят на IPO, принято говорить либо хорошо, либо ничего. Особенно если эта компания российская.

Всё-таки всегда хочется поддержать такие инициативы. Не так много у нас публичных компаний. А делать IPO в такое тревожное время — вообще подвиг.

Но всё-таки.

Компания решила, что сейчас (внезапно!) самое подходящие время для IPO.

Если вы вдруг решите присоединиться к безумству храбрых, вам следует понимать следующие вещи:

- Вы делаете ставку на крепкий рубль. Компания зарабатывает в рублях, тратит в валюте (юанях, как они заявляют). Электросамокаты быстро изнашиваются, нужно парк обновлять и ремонтировать, а это всё иностранное.

- Вы делаете ставку на сильную экономику РФ. Хотя по базовому сценарию восстановление начнётся только во второй половине 2023 г. И то довольно умеренное. Но позитивный сценарий, конечно, тоже есть.

( Читать дальше )

🛴 Whoosh объявила ценовой диапазон IPO

- 06 декабря 2022, 06:37

- |

Крупнейший российский оператор краткосрочной аренды электросамокатов Whoosh, о грядущем размещении первичных акций которого мы с вами рассуждали совсем недавно в рамках отдельного поста, установил индикативный ценовой диапазон IPO в размере 185-225 руб. за одну обыкновенную акцию. Финальная цена определится по итогам сбора заявок, который продлится с 5 по 13 декабря 2022 года.Таким образом, общий размер IPO может может составить 5 млрд руб.

🏛 Ожидается, что торги акциями ПАО «ВУШ Холдинг» (с тикером #WUSH) начнутся на Мосбирже 14 декабря 2022 года. Причём биржа включила бумаги в первый котировальный список.

🤵♂️«Одним из долгосрочных приоритетов Компании является реализация значительного потенциала роста на российском рынке и странах СНГ. За последние полтора года Компания осуществила качественный скачок в его реализации», поведал генеральный директор Whoosh Дмитрий Чуйко.

Компания назначила достаточно низкий диапазон размещения, который предполагает 5-6х прогнозной EBITDA 2023 года. Быстрорастущие компании обычно оцениваются по высоким мультипликаторам. К примеру, менеджмент еще одной российской быстрорастущей компании — Positive Technologies, в рамках IPO ориентировал инвесторов на мультипликатор 9,5х прогнозной EBITDA.

( Читать дальше )

Whoosh объявил ценовой диапазон IPO: справедлива ли оценка?

- 05 декабря 2022, 12:32

- |

👉 Ценовой диапазон установлен на уровне 185-225 рублей за 1 акцию, компания может быть оценена по капитализации в 21-25 млрд рублей post-money.

👉 Общий размер IPO может составить до 5 млрд рублей (20-25% акционерного капитала), из которыхдо 2,5 млрд рублей будет привлечено в саму компанию через организацию допэмиссии акций.

👉 Часть акций в рамках IPO продадут существующие акционеры компании для создания ликвидности на вторичном рынке. Согласно сообщению компании, никто из существующих акционеров полностью не выйдет из капитала Компании. Основатели Whoosh сохранят за собой контролирующую долю в капитале компании после IPO.

👉 Дата объявления IPO и начала торгов с тикером #WUSH — 14 декабря.

Б1 (бывший Ernst & Young) проанализировали рынок кикшеринга, предлагаю посмотреть несколько интересных слайдов из их исследования (предполагают, что до 2026 года рынок в России будет расти на 60% в год и достигнет 96 млрд рублей. По итогам 2022 года он, вероятно, достигнет 15-16 млрд рублей:

( Читать дальше )

Whoosh планирует привлечь 5 млрд руб в рамках IPO

- 05 декабря 2022, 10:42

- |

Заявки инвесторов компания будет собирать 5-13 декабря, торги бумагами на Московской бирже начнутся 14 декабря. IPO будет включать до 2,5 миллиарда рублей, привлекаемых компанией в рамках дополнительного выпуска акций.

Существующие акционеры могут продать часть своих акций на сумму до 2,5 миллиарда рублей для создания ликвидности на вторичном рынке. Часть из этого объема акций на сумму до 0,5 миллиарда рублей может быть использована для возможной стабилизации акций на вторичных торгах, что составляет до 10% от общего размера IPO.

«Таким образом, общий размер IPO может составить 5 миллиардов рублей», — говорится в сообщении компании.

Ориентир цены размещения от 185 до 225 рублей за акцию соответствует рыночной капитализации в размере от 21 до 25 миллиардов рублей с учетом ожидаемой дополнительной эмиссии на сумму до 2,5 миллиарда рублей.

«В рамках IPO никто из существующих акционеров полностью не выходит из капитала компании, а основатели Whoosh сохранят за собой контролирующую долю в капитале компании после IPO», — подчеркивают в компании.

Компания планирует направить привлеченные в ходе IPO средства на финансирование инвестиционной программы группы Whoosh, в том числе на расширение парка и выход в новые регионы. До 110 миллионов рублей может быть использовано на выплаты менеджменту в рамках расчетов по долгосрочной опционной программе мотивации.

whoosh-bike.ru/ir_price

Немного про IPO, пре-IPO и новые русские компании

- 02 декабря 2022, 13:07

- |

Недавно вождь, Тимофей, в ленте пожаловался о том, что дескать билеты в Тайланд подорожали, и отдохнуть с семьёй на Пхукете стоит уже под пол-ляма в одну сторону. Я так думал, что в комментах его закидают криками «нищий, как можно жалеть 500К в одну сторону? Мы тут два раза в месяц туда летаем и не жужжим». А оказалось — совсем нет, в комментах народ массово пишет, что дескать «я нигде не был, за границу не выезжал, мне и в моём усть-ужопинске комфортно. И вообще, я рыбалку люблю».

Ну, короче, этот текст для вас, ребята.

Значит, рассказываю: в любом IPO, pre-IPO, недо-IPO, пере-IPO всегда должна быть презумпция кидка. То есть, вопрос «зачем компания выходит на биржу» должен иметь твёрдый, обозначенный, обоснованный на 12 листах мелким шрифтом ответ. Ответ, понятный и пастуху, и мотористке и инвестору «на пенсию в 35». Иначе — это кидок. Что значит слово «презумпция»? Отвечаю: "мы считаем, что компания выходит на биржу с целью поиметь меня и в хвост и в гриву, это убеждение изначально верно, пока не доказано обратное".

( Читать дальше )

Российская ИТ-компания IBS перенесла свое IPO на Мосбирже с 2023 года на 2025-2026 годы

- 02 декабря 2022, 09:20

- |

Ранее планировалось его провести в 2023 году.

Информация из интервью с гендиректором группы:

https://www.rbc.ru/interview/technology_and_media/02/12/2022/637750529a794798b8dc64c1

В 2018 году IBS объявляла о намерении разместить на Московской бирже 30–35% своих акций.

Агентство Reuters со ссылкой на источники оценивало, что это могло принести компании $100 млн.

КазМунайГаз выходит на IPO

- 01 декабря 2022, 09:18

- |

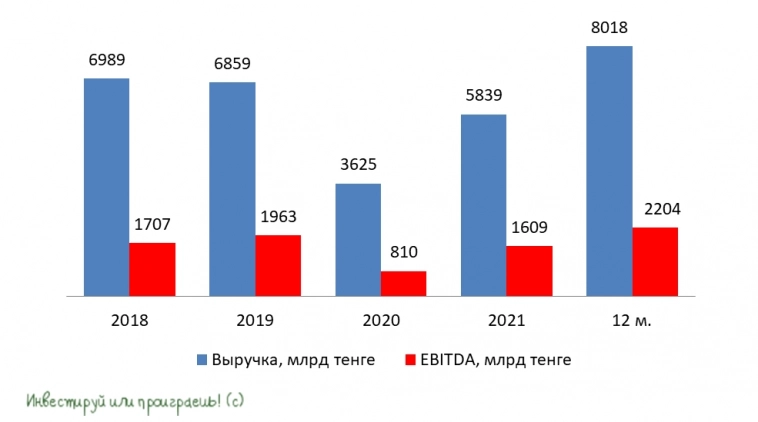

📈 Итак, компания в этом году вышла на рекордные показатели по выручке и EBITDA, благодаря росту добычи и переработке нефти, а также благоприятной ценовой конъюнктуре мирового рынка углеводородов. При этом на экспортные поставки приходится чуть более 80% выручки, а поскольку тенге относится к валютам развивающихся экономик, то периодически случается девальвация, и КазМунайГаз, как экспортер, также выигрывает от этого.

Минутка занимательной статистики: на КазМунайГаз приходится четверть добываемой в Казахстане нефти, а по нефтепереработке показатель и вовсе составляет 82%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал