FinEx

Эксперимент: как с помощью фондов FinEx получить индекс глобальных акций?

- 14 декабря 2021, 11:59

- |

Нас не раз спрашивали о том, как сконструировать индекс «глобальных акций» с помощью ETF, которые доступны российскому инвестору. Попробуем составить такой портфель из фондов FinEx и сравним результаты.

Краткий дисклеймер: наш эксперимент использует исторические данные и не является инвестиционной рекомендацией. Прошлые результаты не гарантируют будущих доходностей. С полным дисклеймером вы можете ознакомиться здесь

Какая есть альтернатива глобальному индексу на российском рынке ETF

Для начала давайте определимся, какие страны нам нужны. Классический образец индекса глобальных акций — MSCI ACWI. На странице индекса можно увидеть, что в индекс входят 50 стран — 23 развитых и 27 развивающихся.

( Читать дальше )

- комментировать

- 395 | ★1

- Комментарии ( 0 )

Новости прошедшей недели⚡️

- 13 декабря 2021, 16:28

- |

Новости прошедшей недели⚡️

📌Крупнейшая китайская компания Alibaba объявила о разделении бизнеса на два направления (в рамках сохранения одной компании) — международная электронная коммерция и электронная коммерция в Китае. В первое подразделение войдут AliExpress, Lazada и Alibaba.com, а во второе — Tmall и Taobao. Как сообщает китайский гигант интернет-торговли, этот шаг привет к повышению гибкости и ускорению роста. Помимо внутренней реорганизации в компании сменится финансовый директор.

📌По словам стратегов Morgan Stanley, инвесторам нужно беспокоиться не о новом штамме коронавируса, а об ужесточении политики ФРС, которое в инвестбанке называют главным фактором риска для рынка акций. Они прогнозируют, что Forward P/E индекса S&P 500 упадет примерно на 12%, причем это снижение потенциально может стать более глубоким, «поскольку инвесторы в акции начнут требовать гораздо более высокие премии за риск в ожидании значительно более высоких долгосрочных процентных ставок».

📌МВФ заявил, что Еврозона должна продолжать поддерживать экономику, а высокая инфляция — временное явление. «Политика должна оставаться адаптивной, но становиться все более адресной с упором на смягчение последствий потенциального роста неравенства и бедности», — сообщил в своем отчете МВФ.

( Читать дальше )

Финекс наконец-то выпустил фонд на разивающиеся рынки

- 11 декабря 2021, 17:25

- |

Всем привет!

Финекс наконец-то сделал то, что от него ждали тысячи инвесторов, которым важна диверсификация по странам — выпустил фонд на развивающиеся рынки! Причем сделал это весьма по умному — из всех развивающихся стран исключили Китай и Индию (на Индию тоже выпускают фонд) для того, чтобы инвесторы сами могли отрегулировать долю этих стран в портфеле. Лично от меня вот прям респект и уважуха плюс огромное человеческое спасибо — это вот прям именно то, что мне не хватало!

Какой состав фонда

Немножко погрузился в описание даже не фонда, а индекса, за которым он следует, там вообще все весьма интересно устроено:

- взяли индекс на развивающиеся страны;

- минусанули оттуда Китай, Индию и все страны Ближнего Востока (это собственно, в основном Саудовская Аравия);

- ограничили долю каждой страны величиной в 15% (фактически может быть немного больше, так как между балансировками рынки естественно растут неравномерно)

Вот, что получилось в итоге:

( Читать дальше )

FXCN продолжит эффективно отслеживать индекс несмотря на релистинг Didi. Как организован релистинг из США в Гонконг

- 08 декабря 2021, 17:10

- |

Известный китайский агрегатор такси и каршеринга Didi, акции которого входят в фонд FXCN, объявил о скором уходе с американской биржи и переводе бумаг на биржу Гонконга. Рассказываем, как устроен этот процесс и что это значит для инвесторов.

Что такое релистинг?

Это процедура, в ходе которой компания проводит делистинг (прекращает обращение своих акций) на одной бирже и параллельно организует обращение бумаг на другой международно признаваемой бирже. Например, для китайских компаний наиболее вероятное направление релистинга: Нью-Йорк → Гонконг. Такая смена места проведения торгов сама по себе не оказывает принципиального влияния на цену бумаг.

Что известно о релистинге Didi?

Транспортная компания, агрегатор такси и каршеринга Didi Global Inc. заявила, что планирует листинговаться на Hong Kong Stock Exchange. Она обеспечит процедуры, в соответствии с которыми обращающиеся в США АДР, депозитарные расписки (ADS, American depositary shares) будут конвертированы в свободно обращающиеся акции. Листинг в Гонконге будет проведен ориентировочно в районе марта 2022 года. Didi — особый случай, так как против IPO в США изначально выступали китайские власти. Причины для предпринимаемых действий — сугубо внутренние.

( Читать дальше )

«Ваши деньги и ваш мозг»: как новые исследования в нейроэкономике помогут разбогатеть

- 07 декабря 2021, 15:18

- |

О чем эта книга

В книге рассматривается весь спектр человеческих эмоций — от чувства страха и сожаления до счастья и самоуверенности, при этом автор анализирует, какое влияние чувства способны оказывать на инвестиции. На первый взгляд может показаться, что ответы очевидны, а каждый успешный инвестор ведет себя исключительно рационально. Однако Цвейг на простых примерах доказывает, что большинство людей не только не обладают достаточными знаниями о мире, но и не способны трезво оценивать свою осведомленность.

( Читать дальше )

Вместо чего купить FXRE в портфель?

- 02 декабря 2021, 14:33

- |

Ранее мы предложили рассмотреть в качестве примера портфель Свенсена, чтобы определить, какую долю в портфеле можно отвести недвижимости как классу активов. Но есть и другие варианты. Например, метод dilution или «метод разбавления» долей в портфеле может оказаться удобной альтернативой. По этому методу, инвестор добавляет новый фонд в заданной пропорции к уже существующему инвестиционному портфелю, а не полностью его переформировывает. То есть при добавлении нового инструмента изначальное распределение активов в портфеле сохраняется.

⠀

➡️ Как ещё ведут себя инвесторы, принимая решение о покупке FXRE?

⠀

Судя по комментариям и вопросам, многие из них планируют уменьшить долю золота в портфеле в пользу FXRE. Другие же хотят заменить новым фондом на недвижимость часть доли в FXUS. Рассмотрим недостатки этих стратегий:

⠀

👉 REIT действительно обеспечивают доходность на уровне широкого американского рынка (а иногда и больше), но эти два класса активов имеют не самую высокую корреляцию (за последние 10 лет корреляция REIT и рынка США составила лишь 0,7). Состав у двух фондов тоже драматически отличается: если в FXUS представлено лишь 28 трастов недвижимости с долей 2,4%, то в FXRE их больше 120. Таким образом, вложения в REIT могут повысить уровень диверсификации вашего портфеля без снижения доходности. Кроме того, REIT выступают инфляционным хеджем, потому что арендная плата и стоимость недвижимости имеют тенденцию расти по уровню CPI.

⠀

👉 Что насчет золота? По данным Bloomberg, корреляция REIT и золота за последние 2 года — менее 0,3. Если золото — это защитный актив, который хорошо растет в кризисные периоды, то REIT не всегда защищают от рыночных потрясений и имеют высокую волатильность (события 2007 года — яркий тому пример).

⠀

Таким образом, инвестору стоит помнить, что REIT, золото и широкий американский рынок — это три разных класса активов со своими особыми свойствами. Но самое главное — они отлично дополняют друг друга, создавая диверсифицированный инвестиционный портфель.

⠀

А какой вариант рассматриваете вы?

Портфель Свенсена: как определить долю REIT (или FXRE) в портфеле

- 01 декабря 2021, 13:51

- |

Проведенное нами исследование на основе исторических данных показывает, какие преимущества дает добавления фонда FXRE в инвестиционный портфель — 20% фонда на недвижимость действительно существенно увеличивает доходность портфеля на временном промежутке в 10 лет (обратите внимание, что риск портфеля также увеличивается).

( Читать дальше )

Приглашаем поучаствовать в исследовании FinEx ETF

- 30 ноября 2021, 12:11

- |

Лучший способ узнать, как нам быть полезными для вас — спросить вас. Если вы хотите высказать свое мнение об инвестировании, ETF и наших сервисах, заполните небольшую анкету, и мы пригласим вас на интервью.

Что нужно для участия?

-Заполнить анкету, вот она: forms.gle/XetpyGRcR2LJTXcr5

-Дождаться от нас звонка и согласовать удобные вам дату и время интервью.

Интервью будет проходить по видеосвязи (Zoom). Важно, чтобы у вас был хороший интернет, чтобы видеозвонок не прерывался.

Будем рады видеть вас среди участников исследования!

Краткий обзор всех ETF от FinEx

- 27 ноября 2021, 16:42

- |

Сделал краткий обзор всех ETF от FinEx. Может кому полезно будет.

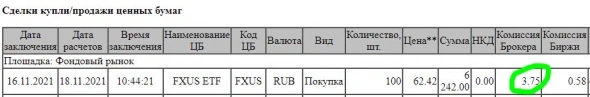

Сбер отменяет брокерскую комиссию на сделки с биржевыми фондами (УЖЕ НЕТ)

- 22 ноября 2021, 11:29

- |

Так вот, с ноября по сделкам с ETF Finex Сбер снова начал брать брокерскую комиссию. Конечно же, забыв так же громогласно об этом всех уведомить.

Про другие етф/бпиф не знаю, я их не покупаю.

Минус в карму Сбера от индексных инвесторов :-)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал