Etf

Начало плана по инвестированию в ETF

- 19 ноября 2021, 14:58

- |

Сегодня на «пике популярности» скинул Магнита, принесшего мне 15% прибыли за время владения, Алросу — с 32% прибыли и зафиксировал убыток в 11% в Новотэк. С Новотэком думаю поспешил — надо было бы хотя бы выйти в ноль. В любом случае решил разом от всех акций не избавляться, тем более что грядут дивиденды по НЛМК, ЛУКОЙЛУ, Детскому миру и Фосагро. А там будет видно.

Этот план реализую на ИИС, с целью получения еще и дополнительной доходности от получения налогового вычета.

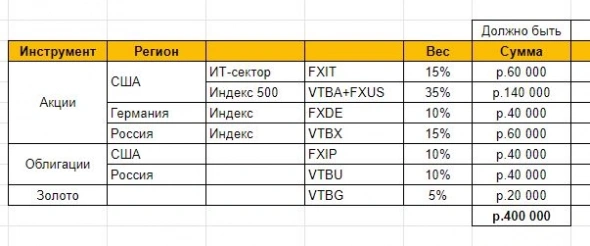

Прикинул для себя сводную табличку для диверсификации:

Пропорции (вес) активов условен и будет пересматриваться раз в полгода в зависимости от ситуации на рынке, ну и «самочувствия» самих активов.

Сама табличка построена так, что при вводе имеющейся суммы на счету показывает, на какую сумму нужно купить или продать активов, чтобы достичь требуемого баланса. Ну, в общем, Америки я не открыл, многие так делают.

( Читать дальше )

- комментировать

- 760 | ★1

- Комментарии ( 16 )

FXRE — первый в России фонд на REIT / инвестируем в американскую недвижимость

- 19 ноября 2021, 14:06

- |

Мы уже обращались к теме REIT этой осенью в нашей статье и подкасте. Пришло время перейти от слов к действиям — теперь любой инвестор в России может получить доступ к американским трастам недвижимости с помощью нового FinEx ETF.

Главные преимущества FXRE

- Диверсификация инвестиционного портфеля.

- Экономия на налогах: налоговая ставка на дивиденды 15% за счет ирландской «прописки» ETF. По отдельным REIT ставка налога на дивиденды составляет 30%, и ее не получится снизить.

- Низкая комиссия (0,6% в год). Это самый низкий уровень расходов биржевого фонда акций на российском рынке (включая все ETF и БПИФ).

- Низкий порог входа по сравнению с отдельными REIT, при этом ETF — это инвестиции сразу в сотни объектов недвижимости, что позволяет снизить риски.

Подробнее в аналитическом обзоре: finex-etf.ru/university/news/fxre_samyy_prostoy_i_udobnyy_sposob_investirovat_v_nedvizhimost/

На Мосбирже начались торги ETF на фонды недвижимости США

- 19 ноября 2021, 11:10

- |

FXRE отслеживает индекс Solactive GPR United States REIT ex Timber and Mortgage Index и позволяет инвестировать в фонды недвижимости США (REIT, Real Estate Investment Trust), торгуемые на бирже.

В портфеле FXRE трасты (фонды) американской недвижимости.

При покупке акций отдельных REIT дивиденды облагаются по ставке 30% без возможности снизить ставку за счет подписания специальных налоговых форм.

В случае FXRE ставка снижена в 2 раза, до 15%, поскольку фонд зарегистрирован в Ирландии.

Торги FXRE ведутся в рублях и долларах США в дневную и вечернюю сессии.

Комиссия фонда составляет 0,6%.

www.moex.com/n37926

🔥Новый ETF на недвижимость от Finex🔥

- 19 ноября 2021, 10:31

- |

Сегодня стартовали торги биржевыми фондами от Финекс и БКС.

FXRE — Недвижимость в виде REIT

🏦 Провайдер: FinEx

🎯 Бенчмарк: Solactive GPR United States REIT ex Timber and Mortgage Index PR

📌 Комиссия БПИФ: 0,6%

⚠️ Больше информации: FXRE на rusetfs.com и презентация фонда

REIT — это компании, которые владеют и управляют приносящей доход недвижимостью. Основную часть их прибыли составляют арендные платежи, которая не облагается налогом и выплачивается в виде дивидендов.

BCSY — Глобальные облигации

🏦 Провайдер: БКС

🎯 Бенчмарк: смесь из Markit iBoxx USD Liquid High Yield Index и J.P. Morgan USD Emerging Markets High Yield Bond Index

📌 Комиссия БПИФ: 1,16%

⚠️ Больше информации: BCSY на rusetfs.com

BCSY является сочетанием двух закупаемых етф — высокодоходные облигации США и облигации развивающихся стран.

Квартальный отчет Northrop Grumman: запустили ускоренный buyback, сократили чистый долг на $100 млн

- 17 ноября 2021, 19:39

- |

Northrop Grumman (NOC) 28 октября 2021 г. отчиталась за 3 квартал 2021 г. (3Q21). Выручка составила $8,72 млрд по сравнению с $9,08 млрд в 3Q20, падение на 4%, относительно 3Q19 рост составил 2,8%. Прибыль на 1 акцию с учетом возможного размытия (Diluted EPS) по итогам 3Q21 составила $6,63 по сравнению с $5,89 годом ранее и $5,49 в 2019 г. Аналитики в среднем прогнозировали за квартал выручку $8,93 млрд и diluted EPS $5,99. Скорректированный денежный поток снизился с $1,07 млрд за 3Q20 до $944 млн за 3Q21, в 2019 г. adj. FCF был $882 млн. Портфель заказов (Backlog) снизился до $74,83 млрд по сравнению с $76,6 млрд на конец 2Q21, общий backlog на конец 2019 г. составлял $64,84 млрд. Свободные денежные средства и их эквиваленты 4,06 млрд. Чистый долг $8,73 млрд. Отчет за 2Q21 можно посмотреть здесь.

За первые 9 месяцев 2021 г. выручка компании выросла на 1,7% до $27,03 млрд по сравнению с $26,59 млрд в 2020 г. и $25,12 млрд в 2019 г. за соответствующий период. Прибыль на 1 акцию с учетом возможного размытия по итогам первых 9 месяцев 2021 г. составила $26,55 против $17,05 годом ранее и $15,6 по итогам соответствующего периода 2019 г.

( Читать дальше )

Консультационные вознаграждения Morgan Stanley выросли более чем в 2 раза

- 17 ноября 2021, 16:32

- |

Инвестиционный банк Morgan Stanley отчитался за 3 кв. 2021 г. (3Q21) 14 октября. Чистая выручка подскочила на 26% до $14,75 млрд. По сравнению со 2Q21 почти без изменений. Чистая прибыль в расчёте на 1 акцию (diluted EPS) $1,98 в сравнении с $1,66 в 3Q20. Рентабельность вещественного акционерного капитала (ROTCE) 19,6%. Аналитики, опрошенные Refinitiv, в среднем ожидали выручку $14 млрд и EPS $1,68.

За 9 мес. 2021 г. чистая выручка взлетела на 28,6% до $45,2 млрд. Diluted EPS $6,02 против $4,62 годом ранее. Доходы от инвестиционно-банковских услуг (investment banking) взлетели на 60,6% до $8,4 млрд. Выручка от торговли финансовыми инструментами (trading) сократилась на 3% и составила $10,4 млрд. Доходы от управления активами (asset management) подскочили на 40,8% до $14,6 млрд. Комиссии (commissions and fees) составили $4,2 млрд, что на 20,4% выше, чем за 9 мес. 2020 г. Чистые процентные доходы взлетели на 34% до $6 млрд. Структура выручки (в скобках указана доля за 9 мес. 2020 г.): Asset Management 32,2% (29,4%), Trading 23% (30,6%), Investment Banking 18,6% (14,9%), Commissions and Fees 9,3% (10%).

( Читать дальше )

Про ETF- На что мало обращают внимания или не обращают внимания вообще. А возможно зря.

- 17 ноября 2021, 12:08

- |

Была в своё время у советской торговли такая фишка, знакомая сегодняшним отечественным инвесторам, не заставшим советское время, по… автосалонам.

Называлась эта фишка-продажа «в нагрузку».

Есть условно дефицитный товар-например книга Эдгара По. И тут-бинго-в книжном магазине -видишь эту книгу, которую только выбросили на прилавок. Бежишь покупать, а тебе и говорят-дорогой товарищ, эта книга продаётся исключительно в комплекте с… собранием сочинения тов. Ленина.

Хотите покупайте-не хотите-отойдите, за вами очередь....

С автосалонами похожая фишка-ну вот есть в наличии такая комплектация, которая тебе нафик не нужна, чтобы за неё ещё пол-ляма-лям переплачивать.

Хотите-берите, не хотите, а мы вообще-то даже не знаем будет ли месяцев через нужная вам комплектация и по какой цене. И вообще-вот уже к машинке-то та девушка присматривается…

( Читать дальше )

Квартальный отчет General Dynamics: еще не 2019 г., но маржинальность бизнеса вселяет оптимизм

- 16 ноября 2021, 21:02

- |

General Dynamics (GD) 27 октября отчиталась за 3 квартал 2021 г. (3Q21), выручка составила $9,57 млрд по сравнению с $9,43 млрд в 3Q20, рост на 1,5%. По отношению ко третьему кварталу 2019 г. снижение на 2%. Прибыль на акцию с учетом возможного размытия (Diluted EPS) по итогам 3Q21 составила $3,07 по сравнению с $2,9 годом ранее и $3,14 в 3Q19. Аналитики в среднем прогнозировали за квартал выручку $9,83 млрд и EPS $2,97. Свободный денежный поток от операций вырос с $903 млн за 3Q20 до $1,28 млрд по итогам 3Q21, в 3Q19 было $847 млн. Портфель заказов по итогам 3Q21 $88,1 млрд по сравнению с $81,52 млрд годом ранее. Чистый долг $10,53 млрд. Подробнее об отчете за 2Q21 можно прочитать здесь.

За первые 9 месяцев 2021 г. выручка компании выросла на 2,7% до $28,18 млрд по сравнению с $27,44 млрд годом ранее, за 9 мес. 2019 г. выручка была 28,58. Прибыль на акцию с учетом возможного размытия за первые 3 квартала 2021 г. составила $8,16 против $7,52 за соответствующий период годом ранее и $8,47 в 2019 г. Свободный денежный поток от операций по итогам трех кварталов составил $2,1 млрд по сравнению с $674 млн годом ранее и -$19 за 9 мес. 2019 г.

( Читать дальше )

Инвеcторы и спекулянты будьте начеку

- 15 ноября 2021, 15:11

- |

Сейчас у инвесторов только одна стратегия это защита капитала от инфляции.

Ну и это еще не все. «Появились слухи», что ФРС начнет жестко бороться с инфляцией. Как это можно сделать если не поднимать срочно процентную ставку, плюс останавливать срочно печатный станок…

Но паника началась и на крипте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал