ETf

Скучный и развлекательный портфели

- 28 декабря 2021, 13:14

- |

У нас вышло новое интервью с директором по развитию бизнеса Alfa Asset Management (Europe) S.A, блогером и колумнистом Forbes Россия Вадимом Погосьяном.

Вадим рассказал о том, что находится в «скучном» и «развлекательном» портфелях их клиентов (средний чек 4-5 млн евро). Также обсудили природу мем-трейдинга и инвестиции в шитконы. А еще в интервью поговорили про перспективы крипты, золота (с прогнозами) и развивающихся рынков.

( Читать дальше )

- комментировать

- 5К

- Комментарии ( 0 )

97-98% S&P 500 плюс опционное хеджирование 2-3% в одном пакете ETF

- 27 декабря 2021, 13:43

- |

В сегодняшней обстановке, когда облигации едва ли обеспечивают диверсификацию портфеля, использование прямого хеджирования с опционной защитой может оказаться более удачной стратегией.

По мере того, как рынок продолжает достигать новых максимумов, растет интерес к тому, как оставаться в рынке, но в то же время иметь защиту от просадки, без слишком сложных схем. Становятся популярны ЕТФ-ы, которые предлагают такие решения.

Компания Simplify Asset Management выпустила линейку ETF с опционной защитой на индекс S&P 500. Есть несколько категорий инвесторов, которым это может быть интересно.

Подробности смотрите в видео.

( Читать дальше )

Отчет Heico за 4 квартал: постепенное восстановление до допандемических показателей

- 27 декабря 2021, 11:26

- |

Heico Corporation (HEI) 15 декабря 2021 г. опубликовала отчет за 4 квартал финансового 2021 г. (4Q FY21), который завершился 31 октября 2021 г. Выручка компании выросла на 19,5% до $509,4 млн по сравнению с $426,2 млн за 4Q FY20, по отношению к допандемийному 4Q FY19 выручка упала на 7,2%. Прибыль на 1 акцию с учетом возможного размытия (diluted EPS) составила $0,62 против $0,45 годом ранее и $0,62 за 4Q FY19. Аналитики в среднем ожидали выручку $506 млн и EPS $0,57. Денежные средства и эквиваленты $108,3 млн, чистый долг вырос на $11 млн по сравнению с прошлым кварталом до $128,2 млн, на конец финансового 2020 г. чистый долг составлял $333 млн. EBITDA выросла на 23,6% по сравнению с 4Q FY20 до $139,5 млн., что практически повторяет уровень 4Q FY19, тогда EBITDA была $142,4 млн

За полный 2021 г. (FY21) выручка Heico выросла на 4,4% до $1,87 млрд по сравнению с $1,79 млрд за FY20, но все еще на 9,2% меньше, чем за FY19. Скорректированная прибыль с учетом возможного размытия на 1 акцию (diluted EPS) за первые FY21 составила $2,21 по сравнению с $2,29 за FY20 и $2,39 за FY19.

( Читать дальше )

Самое время покупать рублевые облигации?

- 24 декабря 2021, 12:22

- |

Индекс государственных облигаций (RGBI) с начала сентября снизился более чем на 6% на фоне стремительно растущей инфляции, являющейся прямым триггером для дальнейшего повышения ставки российским регулятором. С начала осени ставку повысили на 2%, с 6.5% до 8.5% тремя шагами, последний из которых стал наиболее существенным – на 100 б.п. Тем не менее, на последнее повышение рынок отреагировал даже с некоторой долей позитива: ставку повысили ожидаемо, повысили существенно, значит, увеличиваются шансы на постепенное замедление инфляции.

Стоит отметить, что сейчас наблюдается стабилизация и даже некоторое замедление в темпах роста потребительских цен — инфляция год к году транслируется на уровне 8.04%.

В последний месяц на рынке рублевых корпоративных облигаций появляются интересные возможности на фоне ряда кредитных историй (Роснано), санкционной риторики и слабой ликвидности.

Вероятно, при прочих равных, именно сейчас – отличное время для точечных покупок облигаций второго и третьего эшелона с понятным кредитным качеством. В случае стабилизации инфляции и дальнейшем снижении, ЦБ может завершить цикл повышения процентной ставки.

( Читать дальше )

А бывают etf с инверсионной алокацией,контртрендовые ? если сторонники пассивного инвестирования так верят к возврат к среднему такие фонды должны иметь право на жизнь

- 20 декабря 2021, 10:30

- |

ETF Россия, Китай, Америка

- 19 декабря 2021, 23:02

- |

FXRL ETF В фонд входят 43 Российские акции компаний. Отражает динамику индекса РТС, но котировки в долларах. Очень удобно покупать, для тех кто избегает фьючерсов. Технически сделал два фрактала от марта 2020 г, есть первый импульс вниз, для возможного построения нисходящего фрактала. Границы фрактала верхняя 0.6164(понижается с каждой сделкой) и нижняя 0.4901(понижается с каждой сделкой). На пути построения коррекционного фрактала есть два сопротивления 0.4728 и 0.4412. Целевой набор среднесрочной позиции от точки 0.4029. По времени построения данной формы к 0.4029 ориентировочно к концу марта. Цена может развернуться и выше, и ниже, никто этого «не знает».

( Читать дальше )

Куда вложить 30000 рублей. Составление инвестиционного портфеля.

- 17 декабря 2021, 17:43

- |

Хватит ли 30.000 рублей для вложения в реальные инвестиционные инструменты?

И на какую доходность можно рассчитывать?

Доброго всем дня, меня зовут Евгений Сегодня я наглядно покажу как составить инвестиционный портфель на 30 000 рублей.

( Читать дальше )

Мосбиржа запустила торги ETF на акции компаний развивающихся рынков

- 17 декабря 2021, 10:10

- |

17 декабря 2021 года на Московской бирже стартовали торги ETF FXEM под управлением компании FinEx Investment Management LLP (UK).

FXEM следует за индексом Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index и позволяет инвестировать в акции компаний развивающихся рынков.

В портфеле фонда более 350 крупнейших компаний 15 ведущих экономик развивающихся рынков.

Максимальный вес, приходящийся на одну страну ограничен 15%.

Торги FXEM ведутся в рублях и долларах США в дневную и вечернюю сессии. Общий уровень расходов фонда составит 0,7%.

Количество фондов под управлением FinEx на Московской бирже достигло 22.

Московская Биржа | Московская биржа начала торги ETF на акции компаний развивающихся рынков (moex.com)

S&P Global согласовала поглощение IHS Markit, акции продолжают обновлять максимумы

- 14 декабря 2021, 17:18

- |

S&P Global (SPGI) опубликовала отчёт за 3 кв. 2021 г. (3Q21) 26 октября. Выручка за квартал выросла на 13% до $2,08 млрд. Скорректированная чистая прибыль в расчёте на 1 акцию (adjusted EPS) $3,54 против $2,85 в 3Q20. Аналитики в среднем прогнозировали выручку $1,98 млрд и EPS $3,15.

За 9 мес. 2021 г. выручка выросла на 11,4% и составила $6,2 млрд. Свободный денежный поток (FCF) вырос на 9,6% до $2,45 млрд. Adjusted EPS $10,55 против $8,98 годом ранее. S&P завершила квартал с $5,9 млрд в денежных средствах и эквивалентах. Чистый долг отрицательный.

Структура выручки. За 9 мес. 2021 г. доходы сегмента “Ratings” выросли на 14% до $3,1 млрд. По данному направлению компания отражает выручку от услуг предоставления кредитных рейтингов, аналитики и исследований. Выручка сегмента “Market intelligence” прибавила 6,3% и достигла $1,66 млрд. Это направление включает доходы от сервисов, используемых инвестиционными банками, компаниями, государственными органами и др. для различных целей. В том числе сервисы Capital IQ и SNL Desktop, содержащие информацию о сделках, мультипликаторы оценки, аналитику и т.п. Здесь же отражены доходы от сервисов по управлению данными и подписок на базы данных по кредитным рейтингам и связанной информации.

( Читать дальше )

Российский рынок акций

- 14 декабря 2021, 14:36

- |

Коротко по ситуации на российском рынке акций сегодняшним утром

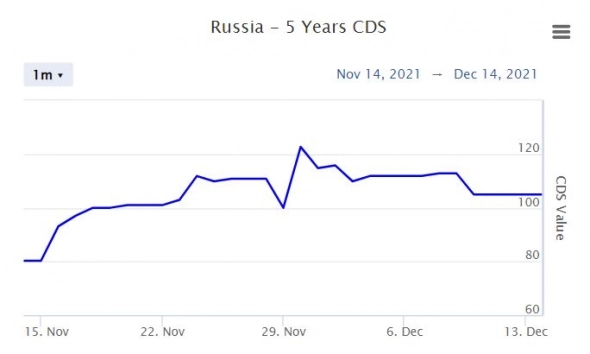

На открытии утренней сессии 10% снижение цен акций почти по всему периметру акций российских эмитентов скорее было вызвано техническим фактором, нежели глубокими фундаментальными причинами. В действительности продажи в рынок проходили при отсутствии ликвидности, что привело к значительной негативной динамике рынка. Стакан по Газпрому некоторое время был наполнен только продавцами. Характерно при этом, что аналогичного движения в рубле практически не было, что говорит о локальной и технической природе движения именно акциях, а не о переоценке российского риска. То же и про нефть, российский CDS, глобальные рынки – risk off как такового пока не видно.

Ниже представлен график оценки 5-летнего CDS на Россию, динамика не наблюдается:

Для тех, кто верит в существенных отскок рынка текущая ситуация может являться интересной точкой входа

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал