Bonds

Pragmatos Daily: не как в прошлый раз Обзор от 16 августа 2019

- 16 августа 2019, 09:51

- |

Обмен обвинениями

Китай назвал растущие тарифы в США нарушением договоренностей, достигнутых президентами Дональдом Трампом и Си Цзиньпином, пообещав принять ответные меры, поскольку Пекин также отбросил попытки Трампа связать торговую войну с беспорядками в Гонконге. Трамп сказал, что он созвонится с Си «очень скоро». Розничные продажи подскочили, но показатель промышленного производства упал, нарисовав смешанную картину экономики США, и ФРС все еще ожидает снижения процентных ставок в следующем месяце.

Комментарии: Нам представляется вероятным, что Трамп будет вынужден договариваться с Си на взаимовыгодных условиях как можно быстрее, чтобы сдержать рынки от паники и успешно закончить первый президентский срок и обозначить амбиции для второго. Но экономика — это машина, и машина эта периодически нуждается в ремонте, не смотря на любые словесные интервенции.

Не как в прошлый раз

Китайское разрешение гонконгского кризиса не будет повторением репрессий 4 июня 1989 года в Пекине, заявило национальное издание Global Times в комментарии, утверждая, что Китай в этот раз сильнее и опытнее, и Америке не выгодно отталкивать его. В эти выходные запланировано еще больше акций протеста, причем напряженность в отношениях между Гонконгом и студентами из материкового Китая по всему миру возрастает. А когда Ли Ка-шинг закончил свое молчание и призвал гонконгцев «любить Гонконг, любить Китай, любить себя», французский человек-паук Ален Робер поднялся на флагманское здание магната, чтобы вывесить знамя, призывающее к миру.

( Читать дальше )

- комментировать

- 225

- Комментарии ( 0 )

Pragmatos Daily: мрак и уныние, Обзор от 15 августа 2019

- 15 августа 2019, 09:20

- |

Мрак и уныние

Кривые доходности инвертируются, и это привело к паденю рынков. Инверсия кривой часто принимается как признак того, что рецессия на подходе, и сокращение ВВП Германии во втором квартале только усилило настроения. В четверг в США будет множество данных, включая данные по промышленному производству и розничным продажам, которые будут очень внимательно отслеживаться на предмет признаков замедления — особенно после того, как доходность казначейских облигаций за 30 лет впервые упала ниже 2%.

Комментарии: собственно, именно об этом развитии сюжета мы и говорили еще в июне. Доходности гос.облигаций США будут и дальше падать, однако новый дополнительный риск — инфляции — будет отличать то, что происходит в этот раз, от кризиса 2008 года. Поэтому в этот раз необходимо будет пользоваться такими защитными инструментами, как TIPS и золото.

Экономика

Протесты в Гонконге наносят серьезный урон местной экономике, уже страдающей от побочных эффектов торговой войны. С начала июля около 600 миллиардов долларов рыночной стоимости было стерто с фондового рынка, но это привлекает китайских инвесторов к акциям, которые выглядят все более дешевыми, в то время как, похоже, откладывают кандидатов на IPO.

( Читать дальше )

Отрицательные ставки? Послушайте телевизор о их преимуществах ;)

- 14 августа 2019, 21:09

- |

Процитирую из другого источника:

«Американских инвесторов продолжают готовить к тому, что их в будущем ждут отрицательные ставки по долларовым государственным облигациям. На этот раз психотерапией инвесторов (или, если на грубом русском „расслаблением лохов“) занялся лично Алан Гринспен, который в интервью Bloomberg заявил буквально следующее:

»Бывший председатель Федеральной резервной системы Алан Гринспен говорит, что не удивится, если доходность облигаций США станет отрицательной. И если это произойдет, то это не так уж важно. «На рынке облигаций происходит международный арбитраж [в финансовом смысле — interest rate arbitrage], который помогает снизить долгосрочные доходности по казначейским облигациям», — сказал Гринспен, который возглавлял центральный банк с 1987 по 2006 год, в телефонном интервью. «Нет никаких препятствий для доходности казначейских облигаций США, идущих ниже нуля. Ноль не имеет смысла, кроме того, что это определенный уровень »."

www.bloomberg.com/news/articles/2019-08-13/greenspan-sees-no-barriers-to-prevent-negative-treasury-yields

( Читать дальше )

Pragmatos Daily: Завершение бычьего тренда Обзор от 14 августа 2019

- 14 августа 2019, 09:24

- |

Неожиданное объявление о том, что США не будет вводить некоторые тарифы на китайские товары, вызвало ралли на рынке нефти и рынке акций. Nasdaq прибавил 1,95%, S&P500 1.48%. Следующий раунд переговоров, по-видимому, назначен через две недели, и президент Дональд Трамп опять говорит, что провел «очень продуктивный» звонок с Китаем о торговле.

Комментарий: Мы часто получаем запросы со стороны клиентов на тему “когда стоит обменивать рубли на доллары, подождать еще или обменивать сейчас”. Вчерашняя ситуация как раз показывает, что предугадать правильное время для покупки доллара почти невозможно — вчерашнее ралли на рынке нефти, вызванное неожиданным решением американской администрации, привело к укреплению рубля на 1% с 65,6 до 64,95. Поэтому лучший ответ — это покупать в несколько частей (обычно 3). Это проще и психологически, и чаще более выгодно, чем “ловить” выгодный курс.

( Читать дальше )

Pragmatos Daily: Резня по-аргентински Обзор от 13 августа 2019

- 13 августа 2019, 09:25

- |

«Бездна»

Утомленный лидер Гонконга Кэрри Лэм заявила, что азиатский финансовый центр рискует скатиться в бездну на пресс-конференции, на которой она продолжала обходить вопросы о реакции правительства на недели протестов, из-за которых в понедельник закрыли аэропорт. Протесты привели к падению акций в понедельник, во вторник снижение продолжилось, поскольку наблюдатели задаются вопросом, насколько протесты повлияют на экономику. Для Европы это, вероятно, еще раз скажется на акциях предметов роскоши, которые считают Гонконг ключевым рынком, и на банках, таких как HSBC Holdings Plc и Standard Chartered Plc.

Комментарии: Напряжение в Гонконге усиливает позиции США на грядущих торговых переговорах в сентябре.

Задержка

В понедельник сенат Италии не смог договориться о дате голосования за доверие в правящей популистской коалиции страны, а это означает, что заместителю премьер-министра Маттео Сальвини, скорее всего, придется подождать неделю, чтобы продолжить свою борьбу за власть в стране. Он сделает это на фоне того, что итальянцы думают, что в экономике все хорошо, несмотря на мрачные прогнозы. Аналогичная игра в ожидание для политиков в Великобритании, которые не думают, что Европейский Союз изменит свою позицию в отношении Brexit, по крайней мере, на месяц, чтобы увидеть, как эта игра разворачивается в парламенте.

( Читать дальше )

Pragmatos Daily: Здравый смысл на финансовых рынках

- 12 августа 2019, 09:56

- |

Обзор от 12 августа 2019

Садомазохизм и глупость

Лоуренс Саммерс сказал, что экономика США и мира находятся в наиболее опасном моменте после глобального финансового кризиса, когда бывший министр финансов США сказал CNN, что мир страдает от «садомазохистского и глупого торгового конфликта» Дональда Трампа. Goldman Sachs предупредил о повышенном риске рецессии в США. Политики Китая воздерживаются от развертывания монетарного стимулирования, сохраняя варианты в резерве, поскольку противостояние в торговле может превратиться в глобальную валютную войну.

Комментарии: Какие бы ни были причины, заставившие Трампа вести торговые войны сейчас, очевидно, что мы находимся очень далеко в позитивной части экономического цикла, и если верить предыдущим 120 годам истории экономики, замедление и рецессия так же неизбежны, как осень и зима в Москве. Трамп лишь может несколько усугубить или приблизить рецессию, но на лицо все признаки замедления и без торговый войн: перегрев экономики, искусственно низкий процент безработицы, огромный пузырь гос.долга в США, Европе и Японии, высокие оценки фондовых активов и недвижимости, замедление кредитования и расширение кредитных спредов. С большой вероятностью уже в следующие 3 года мы столкнемся с рецессией в США и других крупных экономиках.

( Читать дальше )

Pragmatos Daily: Здравый смысл на финансовых рынках

- 09 августа 2019, 10:27

- |

Италия в фокусе

Маттео Сальвини извлек поддержку Лиги из коалиции и призвал к новым выборам, на которых он попытается стать премьер-министром. Действующий Джузеппе Конте дал понять, что он не покинет свой пост без боя, предлагая проблеск надежды тем, кто в Риме все еще надеется на создание коалиции против Сальвини, которая сможет выжить достаточно долго, чтобы утвердить бюджет на следующий год. Сальвини, заместитель премьер-министра, требует, чтобы законодатели получили возможность проголосовать за правительство уже на следующей неделе.

Комментарий: бюджетные проблемы Италии нарастают вместе с их долгом. Пока ЕС и сильные игроки в лице Франции и Германии “спонсируют” низкую стоимостью заимствований для южно-европейских стран, но продлится ли это в следующие 5-10 лет? Мы сомневаемся, что текущая политика отрицательных процентных ставок не вызовет инфляцию и серьезные последствия для европейской экономики.

Масса времени

( Читать дальше )

Pragmatos Daily 7 августа 2019

- 08 августа 2019, 10:51

- |

Pragmatos Daily: Здравый смысл на финансовых рынках

Обзор от 8 августа 2019

Возвращение покупателей

После двухлетнего падения цены на австралийские дома достигли дна, и покупатели снова устремились на рынок. Согласно данным CoreLogic, стоимость жилья в Сиднее росла в каждом из последних двух месяцев, что привело к спаду, когда цены упали на 15% по сравнению с пиком июля 2017 года. Оборотная сторона: спад процентных ставок центрального банка в июне и июле, который поднял ставки по ипотечным кредитам до рекордно низкого уровня; ослабление регуляторами стресс-тестов по ипотечным кредитам; и неожиданное переизбрание правительства Скотта Моррисона в мае, которое подорвало планы оппозиционной Лейбористской партии свернуть налоговые льготы для инвесторов в недвижимость.

Комментарий: низкие процентные ставки вполне могут способствовать надуванию пузыря на рынке недвижимости. В случае Австралии даже ждать не приходится — цены и так находится вблизи исторических максимумов. Высокие цены на недвижимость — признак последней, поздней стадии экономического цикла, которая сменится замедлением и рецессией. В случае Австралии это чревато “жесткой посадкой” из-за довольно уязвимой перед падением цен на металлы экономики.

( Читать дальше )

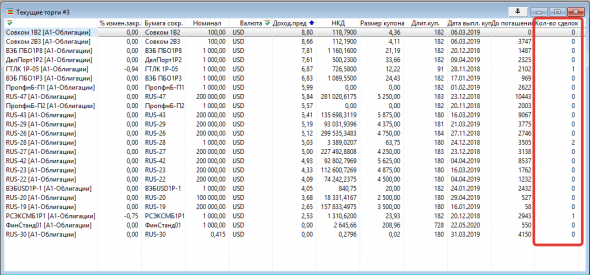

Часть инструментов не доступна в Interactive Brocker

- 24 января 2019, 14:49

- |

искал, еле нашел вот эту http://cbonds.com/emissions/issue/189581? вроде написано что она торгуется все еще.

а в IB она не доступна к торговле.

Облигации в разрешениях есть, на котировки подписался, другие облигации доступны.

что не так?

это у меня лично косяк или в принципе инструмент не доступен?

написал в поддержку, пока молчат.

В чем смысл евробонодов при такой низкой ликвидности?

- 19 ноября 2018, 21:44

- |

За весь торговый день было совершено всего 4 сделки.

Конечно много больших лотов по $200000 и не каждый себе может позволить, но много и по $1000.

Доходность хорошая, почему никакого движения?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал