юнипро

Чистая прибыль "Юнипро" по РСБУ за 9 месяцев снизилась на 16,6%, до 11,3 млрд руб

- 27 октября 2020, 13:40

- |

( Читать дальше )

- комментировать

- 157

- Комментарии ( 0 )

Юнипро за 9 мес выработала 30,7 млрд. кВтч электроэнергии, -9,6% г/г

- 26 октября 2020, 13:33

- |

По итогам 9 месяцев 2020 года станции Юнипро выработали 30,7 млрд. кВтч электроэнергии, -9,6% г/г.

Сокращение выработки обусловлено снижением уровня загрузки электростанций Юнипро Системным оператором в связи с пониженным спросом на электроэнергию в результате влияния аномально теплой погоды в I квартале 2020 года, высокого уровня гидрогенерации в обеих ценовых зонах в I полугодии 2020 года, пандемии новой коронавирусной инфекции и соглашения ОПЕК+ о сокращении добычи нефти.Производство тепловой энергии составило 1154,2 тыс. Гкал., -14,4% г/г.

сообщение

Стратегия Интер РАО не удивила - Финам

- 01 октября 2020, 18:37

- |

Предполагается, что цели будут достигнуты не только за счет главных активов компании – генерации и сбытов, но и других бизнес-сегментов. Есть планы большей диверсификации в рамках вертикальной интеграции. Сделки M&A могут, таким образом, коснуться не только генерации и розницы, но и других направлений – инжиниринга, производства газовых турбин и прочего оборудования для генкомпаний, топливных, в частности, газовых активов, в том числе, для снабжения бизнеса. Мы также не исключаем вложений в технологические компании для обеспечения цифровизации. На рассмотрении также находятся вопросы участия в ДПМ ВИЭ 2.0, распределенной энергетике, проекты систем накопления энергии, заправочной инфраструктуры для электротранспорта и пр. Касательно последнего направления, компания склонна подождать, пока это не перейдет на более зрелую стадию.

( Читать дальше )

Фиксированная годовая дивидендная доходность акций Юнипро составляет 8% - КИТ Финанс Брокер

- 29 сентября 2020, 17:58

- |

Драйверы роста:

Финансовые показатели находятся приблизительно на одном уровне после аварии Березовской ГРЭС, восстановление положительной динамики будет зависеть от роста спроса на электроэнергию и запуска блока №3 Березовской ГРЭС, который в очередной раз перенесли. Карантинные меры привели к сокращению численности рабочего персонала и переносу срока ввода в эксплуатацию на I пол. 2021 г., целевая дата ввода – I кв. 2021 г. Здесь нужно отметить, что проект проинвестирован на 86% и не потребует больше высоких капитальных затрат.

По данным компании, финпоказатели вернуться к уровню 2019 г. только в следующем году. Несмотря на это, в ходе телефонной конференции, финансовый директор компании Ульф Баккмайер сообщил, что Юнипро может продлить до 2024 г. текущую дивидендную политику.

Дивиденды в марте 2019 г. Юнипро утвердила новую дивидендную политику, предусматривающую выплаты акционерам 14 млрд руб. ежегодно двумя платежами. В течение 2021-2022 г. обещали направлять дивиденды на уровне 20 млрд руб. в год, но из-за переноса запуска 3 блока, оставят на уровне 14 млрд руб. Таким образом, фиксированная годовая дивидендная доходность составляет 8%.

( Читать дальше )

Интер РАО в будущем способна купить активы в России - Атон

- 21 сентября 2020, 11:56

- |

Интер РАО заявило, что статья в Коммерсанте, которая была опубликована на прошлой неделе, не соответствует действительности. Компания не ведет переговоры о покупке Энел Россия и Юнипро. Компания заявила, что это утверждение является попыткой манипулирования ее акциями.

Несмотря на заявление компании, мы считаем, что в будущем покупки активов в России очень вероятны в рамках обновленной стратегии развития Интер РАО. Инвесторы также сохраняют веру в подобные сделки, так как в целом акции компании быстро восстановились после комментария Интер РАО.Атон

Polymetal и нефтяники в итогах недели

- 19 сентября 2020, 11:17

- |

Индексу Мосбиржи удалось показать рост в +1,4% за неделю даже в условиях корпоративных споров и налоговых инициатив. Уровни в 2900-3000 п. удерживают котировки и мы можем увидеть развитие боковика в ближайшие недели.

Нефть ударно оттолкнулась от уровня в $40 за баррель, полностью перекрыв падение прошлой недели. Не помешало котировкам вырасти новость о появлении новой нефти на рынке из Ливии, где частично восстанавливают добычу.

Самая оперативная информация в моем Telegram

Доллар, как я и предполагал, показывает восходящую динамику, окончательно закрепившись выше 75 рублей. Для подтверждения роста котировкам необходимо ускорение, которое возможно в ближайшее время.

Золото продолжает болтаться под отметкой в $2000 за унцию. Неопределенность вызывает распродажи в золотодобывающих компаниях. Полюс теряет -1,4%. К общему негативу в акциях Polymetal добавляется новости о продаже Группой «ИСТ» очередного пакета ценных бумаг в объеме 4% от общего числа. Акции на новостях опускаются на -9,5% за неделю.

Перегретый Яндекс продолжает остывать ниже 5000 рублей за акцию. Падение с максимумов уже составляет более 10%, а за эту неделю капитализация сократилась на -1,6%.

Всю неделю рынок был во власти корпоративных новостей. Основной удар пришелся на некоторые добывающие и нефтяные компании. Новые инициативы правительства могут лишить компании части доходов.

Несмотря на это лишь акции Татнефти отреагировали остро на новые налоги. Бумаги нефтяной компании падают на -4,8% обычка и -5,1% префы. Остальные же нефтяники чувствуют себя не плохо. Роснефть прибавила +2,3%, Сургутнефтегаз +3,4%. Лукойл в красной зоне -0,6%.

А вот газовые корпорации отыгрывают потери предыдущих месяцев. Газпром +2,3%, а Новатэк +4,6%.

На неделе Интер РАО опровергло слухи о возможной покупке активов Юнипро и Энел. Напомню, что на новостях о сделке все компании значительно прибавили в стоимости. Это указывает на явное манипулирование рынком, но не мешает по итогам недели закрыться всем троим в плюс. Интер РАО +4,5%, Юнипро +4,6% и Энел +2,9%.

На прошедшей неделе разобрал для Вас Ленэнерго и

( Читать дальше )

Интер РАО - не подтвердила информацию о покупке активов Юнипро и Энел Россия

- 18 сентября 2020, 15:50

- |

В «Интер РАО» прокомментировали это сообщение:

«В связи с публикацией в средствах массовой информации ПАО „Интер РАО“ заявляет о том, что никаких переговоров на тему покупки активов „Юнипро“ и „Энел Россия“ на данный момент не ведется»

Компания расценивает появление таких публикаций как манипулирование фондовым рынком, правовую оценку которому должен дать Банк России и иные соответствующие службы.

Сделка с Юнипро и Энел Россия повысит стоимость акций Интер РАО - Атон

- 17 сентября 2020, 11:05

- |

Интер РАО рассматривает возможность приобретения Юнипро (подконтрольно немецкой Uniper) и Энел Россия (в которой 56.43% принадлежит итальянской Enel). Об этом сообщил Коммерсант со ссылкой на несколько источников, осведомленных о планах компании. В настоящее время Интер РАО проводит оценку стоимости компаний. Стратегия Интер РАО до 2030 предусматривает увеличение EBITDA более чем вдвое до 320 млрд руб. к 2030 (против 142 млрд руб. в 2019) и инвестиции до 1 трлн руб. в развитие бизнеса. Часть этой суммы может быть направлена на сделки M &A. На эти цели также могут быть направлены денежные средства в размере 265 млрд руб., накопленные группой за период участия в программе ДПМ. В случае приобретения Enel Россия рыночная концентрация Интер РАО увеличится с 13% до 16% в первой ценовой зоне, хотя во второй ценовой зоне останется на том же уровне. В случае приобретения Юнипро доля Группы составит до 15% и 24% соответственно.

Слухи об интересе Интер РАО к активам Юнипро и Энел появились достаточно давно и, на наш взгляд, небеспочвенны. Если данная сделка состоится, это окажет положительный эффект на оценку Интер РАО, поскольку часть колоссальной денежной подушки, которая сейчас фактически не учитывается рынком в оценке компании, послужит увеличению EBITDA и чистой прибыли Интер РАО, что обеспечит дальнейший рост стоимости акций компании.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 17 сентября 2020, 09:03

- |

«Интер РАО» юнипрет. Компания интересуется покупкой активов Uniper и Enel

Основными объектами интереса подконтрольного государству энергохолдинга «Интер РАО» стали российские активы Uniper и Enel, утверждают источники “Ъ”. В ближайшие годы «Интер РАО», накопившее 265 млрд руб. на балансе, планирует крупные покупки, чтобы обеспечить заложенный в стратегию быстрый рост EBITDA. Рыночная стоимость «Юнипро» достигает 175 млрд руб., «Энел Россия» — 46 млрд руб. с учетом долга. Но, отмечают собеседники “Ъ”, переговоры о приобретении этих активов еще не начались.

https://www.kommersant.ru/doc/4493648

С нефтяников возьмут добавку. Бюджет заберет у отрасли почти 300 млрд рублей в год

Минфин в условиях дефицитного бюджета хочет получить еще больше денег от нефтяников, собираясь забрать у них дополнительно около 290 млрд руб. в год. Речь идет об отмене льгот по НДПИ и экспортной пошлине для добычи высоковязкой нефти и разработки выработанных месторождений, а также корректировке налога на дополнительный доход. Но «

( Читать дальше )

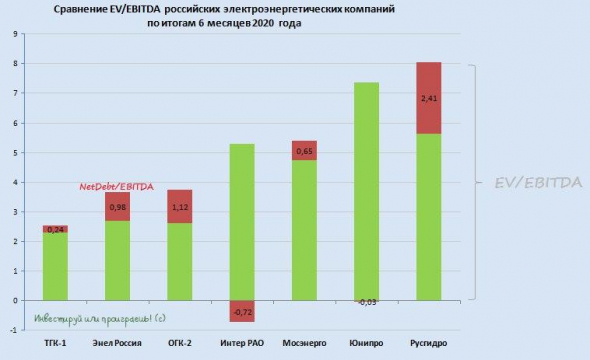

Итоги 1 полугодия в российской электрогенерации: лидеры и аутсайдеры

- 14 сентября 2020, 11:50

- |

📚 На календаре понедельник, а это значит – самое время начать эту новую рабочую неделю с какого-нибудь обзора. На сей раз предлагаю обновить картину в отечественной электрогенерации и попытаться выделить в ней наиболее перспективные эмитенты. Благо, полугодовые финансовые отчётности этих компаний уже позади, и нам есть на что ориентироваться.

1️⃣ Продолжают лидировать в нашем рейтинге акции ТГК-1 со значением мультипликатора EVEBITDA на уровне 2,5х. Однако здесь продолжаем держать в голове негативное влияние от постепенного сворачивания программы ДПМ, дальнейшего ухудшения (или, как минимум, стагнации) финансовых показателей и весьма посредственных дивидендов. Как вы помните, я с этого корабля я благополучно вышел в начале марта по весьма достойным ценникам и в преддверии коронавирусных распродаж, а вырученные от продажи денежные средства пару-тройку недель спустя оказались очень кстати.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал