энергоносители

Результаты самых крупных ETF инвестирующих в энергоносители

- 29 апреля 2021, 12:13

- |

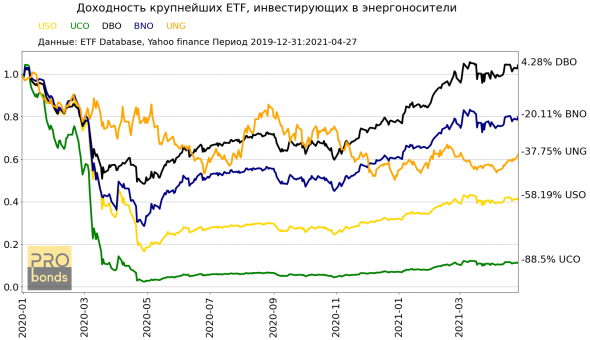

Из 5 крупнейших по сумме чистых активов ETF, инвестирующих в энергоносители, 3 инвестируют исключительно в нефть,1 фонд инвестирует в нефть или фонды денежного рынка и только 1 фонд инвертирует в натуральный газ.

• United States Oil Fund (USO):

100% средств в WTI

• ProShares Ultra Bloomberg Crude Oil (UCO):

100% в WTI с двойным плечом

• Invesco DB Oil Fund (DBO):

100% средств в WTI или в фондах денежного рынка

• United States Brent Oil Fund (BNO):

100% средств в Brent

• United States Natural Gas Fund (UNG):

100% средств в натуральный газ

2020 год стал крайне неудачным для энергоносителей. Падение спроса из-за массовых локдаунов крайне негативно повлияло на цены

Доходности ETF с начала 2020 года:

• USO -58.19%

• UCO -88.50%

• DBO 4.28%

• BNO -20.11%

• UNG -37.75%

За счёт крайне низкой базы 20 года в 21 все индексы показывают высокую доходность.

Доходности ETF с начала 2021 года:

• USO +31.51%

• UCO +66.23%

• DBO +34.21%

• BNO +32.08%

• UNG +18.87%

- комментировать

- 878 | ★1

- Комментарии ( 1 )

Снова про энергетику в долгосрок - как сыграть в газовые компании? (или ну его нафиг)

- 14 октября 2020, 00:24

- |

Тут меня в прошлом посте в каментах потыкали, мол что же ты график такой старый прикрепил за 2015 год (распределение источников энергии).

Ну я было закусился спорить, что в 2020м то не сильно что то поменялось. Но потом остыл и подумал… ну ладно, допустим не поменялось сейчас.

Но с чего я решил, что не поменяется в ближайшие 20 лет? (а это один из выводов того поста). И я понял что мой мозг меня наипал и подсунул какой то наспех сделанный вывод что бы не трудится. И что информации то у меня маловато на этот счёт.

Ну и я сегодня мощным усилием воли изучил два овервью отчётов МЭА. И не пожалел! Вот ведь, заставил чей то комент поработать- и не зря. Шарю мои конспекты этих отчетов. Мой апдейт по мыслям — газ или не газ, и вообще по энергетике — в конце.

Ссылки: 2020 и 2019

Сначала вообще смотрел за 2020 год, но они там в агенстстве по-моему находятся в ахере от происходящего и везде и всюду вставляют соотв-ие ремарки и он какой то не полноценный отчет а типа апдейт к 2019му. Поэтому картинки будут из отчета 19го года. Поехали.

( Читать дальше )

Данные из ежегодника ВР воспринимаются теперь как новости из прошлой жизни

- 10 июля 2020, 09:38

- |

ВР недавно обновила свои статистические таблицы, прибавив данные за прошлый год. Там можно найти много интересного по динамике производства и потребления энергоносителей. Однако в результате терзающей мир пандемии обновленные недавно данные ВР выглядят как сборник архивов из прошлой жизни. Хотя основные тренды энергетики были, да и в дальнейшем будут оставаться очень медленными, но отсутствие резких поправок нынешнего года делает вышедшие данные как бы немного неактуальными.

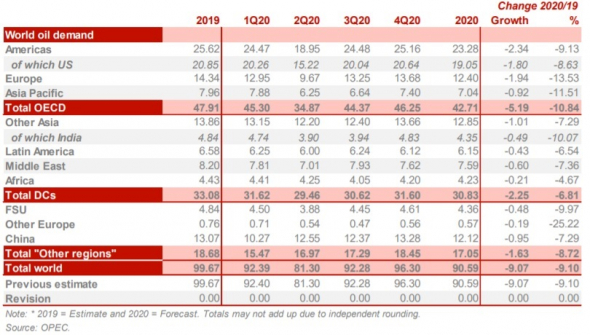

Действительно, COVID-19 внес существенные изменения в неторопливые энергетические тренды. Особенно резко снизились объемы потребления нефти во втором квартале. По предварительным оценкам ОПЕК общее потребление нефти в мире во втором квартале снизилось на 18 Мб/д. ОПЕК прогнозирует, что в среднем по итогам 2020 года снижение потребления нефти по сравнению с предыдущим годом составит около 9 Мб/д (или 9%).

( Читать дальше )

Россия. Повышение внутренних цен на бензин, газ и электроэнергию не имеет альтернативы?

- 06 апреля 2020, 07:36

- |

В этой ситуации самое естественное решение, которого следует ожидать — повышение внутренних цен на бензин и другие энергоносители. Это крайне неприятный шаг, но если правительство не пойдет на этот шаг — мы окажемся в положении Венесуэлы или Украины. Но надо понимать, что если кризис будет долгим, то в мире возобладают протекционистские настроения и продать за границу что-бы то ни было будет архисложно.

( Читать дальше )

Нефть и энергоносители на стыке года. Что было. Вишенки и перчинки на торте года

- 30 декабря 2019, 09:47

- |

Уходящий год был богат на важные события. Кроме сильного роста фондового рынка США, происходящего на фоне новых финансовых послаблений и нескольких шагов по снижению ключевой ставки ФРС можно упомянуть «сагу о Брекзит» от Великобритании, торговые споры США и Китая.

А мы успели загрязнить, а потом отчистить «Дружбу», запустить железнодорожное сообщение с Крымом и еще много чего, что подтвердило устойчивость российской экономики в условиях санкций. Важным указателем веры инвесторов стало подрастание российского фондового рынка, а также значительное укрепление рубля, которое происходило на фоне сохраняющих комфортные значения цен нефти.

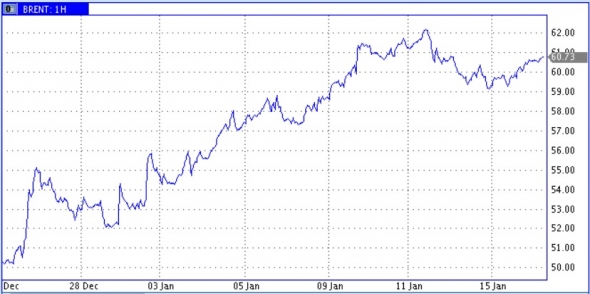

В сохранении относительной стабильности цен нефти (вблизи диапазона 60-70 долларов за баррель по нефти Брент) ключевую роль сыграли решения действия стран ОПЕК+ по ограничению ее добычи. Самым сильным было сокращение добычи Ирана, который уменьшил добычу с 3,5 Мб/д в среднем по итогам 2018 года до 2,1 Мб/д к концу 2019 года. Продолжился обвал добычи в Венесуэле, где итоговая цифра добычи снизилась уже в 3 раза по сравнению с уровнями 2017 года и к концу 2019 года колеблется вблизи 0,7 Мб/д. Хорошо постаралась Саудовская Аравия, которая сократила добычу более чем на полмиллиона баррелей в сутки. А всего в 2019 году страны ОПЕК снизили добычу среднем на 2 Мб/д.

( Читать дальше )

Цены нефти предприняли попытки продолжить рост

- 16 января 2019, 09:54

- |

Цены на газ на торгах в США после бурного роста предыдущих дней немного откатились вниз вместе со снижением испуга от прихода январских холодов. А вот нефть приостановила коррекцию и на торгах во вторник и показала прирост цены. Дневная прибавка к цене составила около 3%. Цена Брент поднялась выше 60 долларов за баррель.

Благоприятным фоном для роста цены были новости из Китая. Там премьер Госсовета КНР Ли Кэцян на заседании правительства в понедельник призвал углублять структурную реформу сферы предложения и координировать устойчивый рост. Это породило надежды, что власти Китая примут меры для поддержки экономики страны. Власти Китая уже неоднократно демонстрировали приверженность к решительным мерам при необходимости поддержать рост экономики. Благоприятными для роста цены нефти были прогнозы Управления энергетической информации минэнерго США (EIA), что американские санкции против энергосектора Ирана будут действовать как минимум до конца 2020 года, при этом исключения из санкций для восьми стран для продолжения закупок иранской нефти, вероятно, не будут продлены после мая 2019 года.

( Читать дальше )

В конце января в Европу придут холода, которые поднимут спрос на энергоносители

- 08 января 2019, 18:39

- |

На Европу надвигаются заморозки – ждать ли повторения сценария 2018 года

В начале января наступило внезапное стратосферное потепление, которое, как правило, через несколько недель сменяется холодным фронтом в восточном направлении. Аналогичное явление наблюдалось в Евросоюзе в начале 2018 года, когда наступило самое резкое с 2010 года похолодание. Тогда природный газ подорожал в три раза..

Осень в Европе была мягкой, поэтому покупки газа и энергоносителей сократились. Однако теперь прогнозы обещают первое существенное похолодание. Вялое начало сезона, которое традиционно сопровождается ростом спроса позволило трейдерам пополнить запасы газа. В летний период они не дотягивали до среднего 5-летнего значения.

«Резкое похолодание спровоцирует скачок цен на газ в Европе. Однако подорожание будет далеко не таким агрессивным, как в прошлом году, благодаря обильным запасам и слабости мирового рынка СПГ», — комментирует Эльхин Маммадов, аналитик Bloomberg Intelligence.На прошлой неделе температуры опустились ниже нормы и, по прогнозам, упадут еще к нижней границе ожидаемых отметок или даже больше. Данные Weather Co. и Meteogroup U.K. Ltd. показывают, что первая половина января в Северо-Западной Европе будет теплее, чем обычно. Похолодание может наступить в районе 10 января. Краткосрочного повышения спроса будет недостаточно, чтобы поглотить увеличение поставок газа из России, прибывающего в Европу в виде СПГ.

( Читать дальше )

Цены нефти упорно приближаются к максимумам мая.

- 31 августа 2018, 10:32

- |

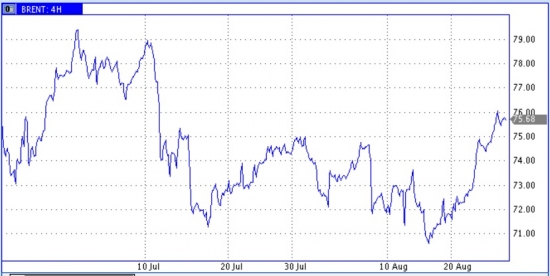

Цены энергоносителей в четверг еще немного подросли, хотя рост был не таким активным, как в предыдущий день. В результате роста цены нефти марки Брент в течение дня достигали отметки 78,31, что уже очень близко к отметкам максимумов мая и июня текущего года.

Из бычьих новостей по нефти можно напомнить снижение запасов нефти в США на прошедшей неделе и снижение добычи нефти странами ОПЕК+, которые в июле вышли на уровень выполнения своих обязательств по сокращению добычи на 109% после 121% месяцем ранее. В этой связи очень интересным будет узнать результаты заканчивающегося сегодня августа. Из новостей, также действующих на повышение цен можно обратить внимание, что Энергетическое агентство Дании сообщило, что страна в 2018 году из-за снижения добычи в Северном море потеряет статус нетто-экспортера нефти. Правда, звучащая очень грозно новость для мирового рынка нефти все же не очень значима, поскольку речь идет о фактическом снижении добычи нефти лишь на 10 тысяч баррелей в сутки (со 138 до 128 тб/д). На пике производства в 2004 году Дания производила около 390 тысяч баррелей в сутки.

( Читать дальше )

Рынки энергоносителей. Из России в понедельник звучали угольные акценты

- 28 августа 2018, 10:17

- |

Цены нефти и нефтепродуктов в понедельник еще немного подросли. Важным мотивом повышения цен было сообщение агентства Рейтер, что страны ОПЕК+ в июле сократили степень выполнения условий венской сделки до 109% со 121% месяцем ранее. То есть рост добычи нефти странами ОПЕК+ в июле составил более 0,2 мб/д. Тем самым потенциал дальнейшего оговоренного наращивания добычи быстро иссякает. ОПЕК+, оставаясь в рамках договоренности, до следующего совещания могут нарастить добычу еще только на 0,16 мб/д.

Другим фактором продолжавшегося роста цен нефти было продолжение снижение индекса доллара, который уже проколол вниз уровни максимумом осени прошлого года. Думается, что достигнутая зона все же сможет оказать доллару поддержку. А возможное локальное укрепление доллара уже будет давить цены нефти вниз. Собственно и по графикам цены нефти кажется, что происходивший со средины августа рост цены нефти, составивший уже около 8%, вероятно находится на излете. Хотя полной уверенности в возобновлении снижения цен нефти конечно нет. Тем более что состояние беквордации, когда дальние фьючерсы на нефть стоили заметно меньше ближних, к концу августа стало фактически нейтральным. То есть ожидания рынка по снижению цен нефти значительно уменьшились. Да и шанс на продолжение снижение индекса доллара тоже сохраняется.

( Читать дальше )

У нефти и нефтепродуктов продолжился оптимизм цен

- 27 августа 2018, 11:11

- |

Цены нефти и нефтепродуктов (в отличие от цен на газ, который показали отрицательную динамику) в последний день ушедшей недели заметно прибавили. Так цены нефти в пятницу выросли на процент и более. А всего по итогам недели цены нефти показали рост на 4-5 процентов. Важным фоном для роста цен остаются ожидание введения санкций против Ирана. Ряд стран и компаний, не дожидаясь наступления срока ввода американских санкций, начинают постепенно сворачивать свои взаимоотношения с Ираном. В результате уже получены неофициальные оперативные данные о снижении добычи в стране, что оказывает бычье воздействие на цены нефти.

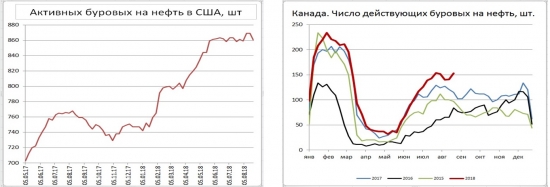

Вышедшие в пятницу данные Baker Hughes по буровой активности на 3 августа на этот раз оказались разнородными. С одной стороны было зафиксировано снижение числа активных буровых в США. При одновременном росте числа буровых в Канаде. Как видим из графиков, недельное снижение числа буровых в США не меняет общей картины – там продолжается консолидация числа активных буровых на довольно высоких уровнях. В Канаде картина иная. Там сильные сезонные колебания повторяют привычную годовую картину. Однако в текущем году графики числа активных буровых проходят выше, чем в предыдущие годы. Вышедшие последние данные Baker Hughes скорей нужно признать нейтральными, и они не дали заметного вклада в динамику цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал