экономика сша

Ускоряется рост наличной денежной массы (страх и печатный станок). Печатный станок - поддержка рынка. РУБЛЬю

- 26 августа 2023, 08:51

- |

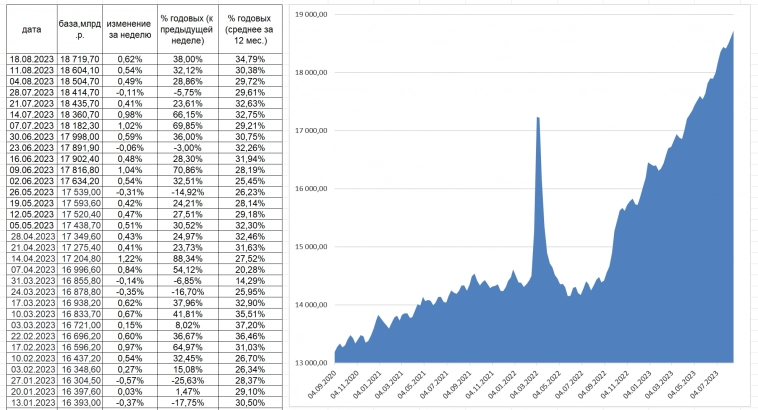

Денежная база в узком определении

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций) и

остатки на счетах обязательных резервов

по привлеченным кредитными организациями средствам в национальной валюте, депонируемых в Банке России.

Более 90% от узкой денежной базы — это нал.

В августе ускорился рост наличной базы.

Темп роста М0 (наличка) уже более 30% годовых.

Нал растёт при страхе и при печатном станке.

Думаю, сейчас и страх, и печатный станок.

Рост денежной массы способствует ослаблению рубля и поддерживает фондовый рынок.

Об ожиданиях жёсткоё денежно — кредитноё политики говорит и падение индекса RGBI (это — индекс ОФЗ).

На поднятии ставки ЦБ России до 12% и на мерах валютного контроля (в ручном режиме) был отскок RGBI, а не разворот.

Помните, рубль укрепился с 103 до 93 ?

Это был отскок, а не разворот.

Напоминаю, продал валютные инструменты по 100+ руб./$ и опять купил по 94

(писал в закрытом telegram канале on line и на smart-lab).

( Читать дальше )

- комментировать

- 4.9К | ★2

- Комментарии ( 16 )

💲USD укрепляется на фоне роста ожиданий повышения ставки ФРС.

- 25 августа 2023, 16:30

- |

👉Вчера выступали двое спикеров из ФРС, которые высказали разнонаправленную позицию: Patric Harker (глава ФРБ Филадельфии) высказался, что ФРС сделала достаточно и стоит оставить ставку без изменений до конца года. В тоже время Susan Collins (глава ФРБ Бостона) заявил, что допускает дальнейшее ужесточение ДКП. В свою очередь Bloomberg выпустил статью, где заявляется, что среди членов ФРС наблюдается все больше разрозненности по поводу дальнейшего курса ставки ФРС. Не смотря на разнонаправленности риторики чиновников, доллар все же укрепился, как и выросли ожидания дальнейшего ужесточения ДКП. Инструмент CME FedWatch Tool указывает на 19,5% (13,5% ранее) вероятность повышения ставки в сентябре и 48,8% (45% ранее) вероятность повышения ставки в ноябре.

👉Вчерашний прогноз о паузе ЕЦБ в повышении ставки, который опубликовал JP Morgan, присоединился Reuters, опубликовав статью, что в ЕЦБ растут настроения в пользу паузы в повышении ставки на фоне быстро-замедляющейся экономики. Вышедшие сегодня финальные данные по ВВП и деловым ожиданиям Германии указывают на отрицательные значения ВВП в годовом исчислении и ухудшение ожиданий роста бизнеса в следующие 6 месяцев, что подтверждает охлаждение экономики.

( Читать дальше )

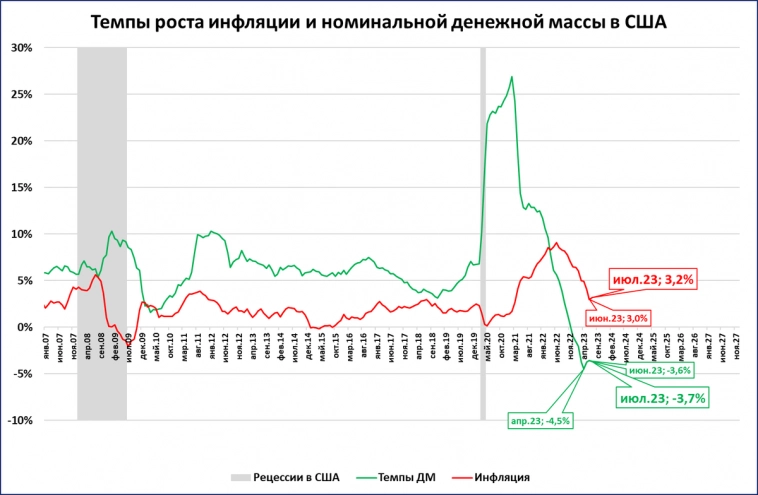

США: сокращение реальной денежной массы вновь ускорилось

- 25 августа 2023, 13:37

- |

В июле денежная масса в США ускорила падение до -3,7% годовых (-3,6% в июне).

Инфляция тоже выросла с 3 до 3,2%. Оба эти фактора ведут к тому, что реальная денежная масса тоже ускорила своё падение с -6,4 до -6,6%. .

( Читать дальше )

Макро-сентимент в графиках | ChartPack #15 (25.08.2023)

- 25 августа 2023, 13:26

- |

"Принятие риска краткосрочных потерь — это цена, которую платят долгосрочные инвесторы, без которой не было бы никакого вознаграждения."

На графике ниже показана статистика с 1928 года по вероятности и глубине снижения индекса S&P 500:

Вероятность внутригодового снижения; _% лет, в которые подобное снижение происходило; подобное снижение происходит в среднем раз в _ лет.

Вероятность внутригодового снижения; _% лет, в которые подобное снижение происходило; подобное снижение происходит в среднем раз в _ лет.

Медвежий рынок S&P 500 с просадкой в _%; имеет _ % вероятность произойти; происходит каждые _ лет в среднем.

Заседание FOMC продемонстрировало ястребиный настрой.

Так как инфляция по-прежнему превышает целевой уровень, а ситуация на рынке труда остается напряженной, большинство участников по-прежнему видят значительные риски повышения инфляции, что может потребовать дальнейшего ужесточения денежно-кредитной политики. Но некоторые члены FOMC начинают беспокоиться о последствиях все более ограничительной политики, указывая на растущий раскол в Комитете.

Ряд участников пришли к выводу, что, поскольку денежно-кредитная политика остается ограничительной, важно, чтобы решения Комитета уравновешивали риск непреднамеренного ужесточения политики с издержками недостаточного ужесточения.

( Читать дальше )

Всё повторяется

- 25 августа 2023, 12:20

- |

Все понимали, что проводимые союзниками гигантские закупки всех видов припасов и амуниции сделают Соединенные Штаты самой богатой нацией мира. У нас было все то, чего не было у других и в чем они нуждались, и все деньги мира рекой текли к нам. Стремительный поток золота наводнял страну. Инфляция при этом была неизбежна, а это означало рост цен буквально на все.

Эдвин Лефевр. «Воспоминания биржевого спекулянта»- Глава 14

📈Плохие данные по индексу производственной активности давят на нефтяные котировки.

- 24 августа 2023, 17:21

- |

👉Вчера были опубликованы данные по индексу деловой активности по ЕС и США, которые оказались хуже ожиданий. Про то, что производство в Европе деградирует, я писал уже не раз. Наиболее остро вопрос стоит в Германии, где снижение индекса деловой активности в производственном секторе уже приобретает характер обвала — показатель 3й месяц подряд оказался ниже 40 пунктов (рост начинается только при показателе выше 50). В США при этом наблюдается похожая тенденция — индекс деловой активности в производственном секторе находится ниже отметки 50 в 10 из последних 11 месяцев, а предварительный показатель за август оказался хуже ожиданий. Сокращение производственной активности так или иначе ведет к снижению спроса на энергию, что негативно сказывается на котировках нефти и газа.

👉Конечно, я уже описывал ранее, что проблемы в производстве развитых стран будут создавать давление на Brent и прогнозировал снижение. Но сигнала на продажу тогда так и не поступило, а цены на Brent выросли почти на 11% с момента публикации прогноза и даже закрепились выше 200-дневной скользящей средней впервые с августа прошлого года.

( Читать дальше )

Долг Америки

- 24 августа 2023, 15:39

- |

Папуасы, отдавшие золото за бусы в долг, считают, что обхитрили Белого Мистера, что у Америки «проблемы».

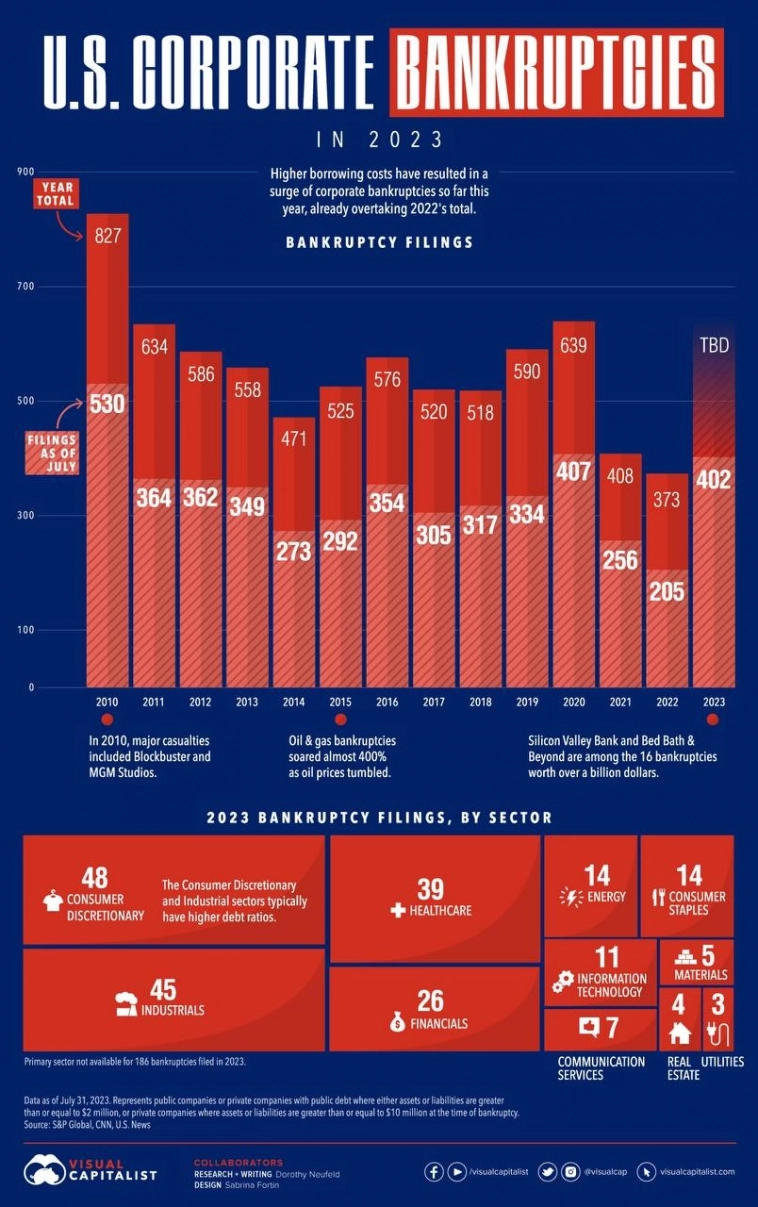

💸 Число корпоративных банкротств в США растет

- 24 августа 2023, 10:49

- |

В марте Silicon Valley Bank рухнул, а неделю спустя его материнская компания SVB Financial Group обанкротилась.

Хотя многие ожидали, что за этим последует волна банкротств банков, многое из этого с тех пор было предотвращено, но после недавнего понижения рейтингов 10 малых и средних банков Moody's начали появляться трещины.

По всему корпоративному ландшафту в целом число банкротств стало расти. Перегруженные балансы вкупе с 11 повышениями процентных ставок с прошлого года усугубили растущие проблемы для компаний во многих секторах.

На инфографике показан всплеск корпоративных банкротств в 2023 году, основанный на данных S&P Global.

К настоящему времени, в 2023 году, более 400 корпораций обанкротились. Число корпоративных банкротств растет самыми быстрыми темпами с 2010 года и в два раза превышает уровень, наблюдавшийся в это время в прошлом году.

Согласно имеющимся данным, больше всего банкротств произошло на предприятиях потребительского и промышленного секторов. Исторически сложилось так, что оба сектора имеют значительную задолженность на своих балансах по сравнению с другими секторами, что подвергает их более высокому риску в условиях растущих процентных ставок.

( Читать дальше )

Что будет с долларом начало 2024

- 23 августа 2023, 18:44

- |

Что будет с долларом к началу 2024 года?

Для ответа на этот вопрос рассмотрим несколько глобальных фундаментальных данных. Начнем с инфляции.

Ниже, график индекса CPI за 2021-2023 год:

( Читать дальше )

А что происходит в США?

- 23 августа 2023, 18:08

- |

А в США *опа!

U.S. MBA Purchase Index, показывающий количество новых заявок на ипотеку под частный дом пробил днище 2014 года и вышел на уровни 1995 года:

Ставка по долларовой (не рублевой!) 30-летней ипотеке поднялась до 7.3%. График этого важного показателя рисуют владельцы США на своем сайте:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал