экономика США

Долларовая ликвидность в финансовой системе продолжает сокращаться

- 05 ноября 2025, 15:07

- |

- комментировать

- 5.9К | ★4

- Комментарии ( 3 )

Для чего ФРС «накачивает» американские банки деньгами?

- 05 ноября 2025, 10:41

- |

Как сообщают некоторые американские СМИ, 31 октября ФРС США влила в банковскую систему страны $29,4 млрд, что стало самым крупным однодневным вливанием в экономику США с времён пандемии коронавируса Covid-19 в 2020 году. Но в те времена правительства и центральные банки стран G7 выводили из кризиса экономики своих стран именно за счёт «накачки» экономики и банковской системы деньгами в целях поддержки платежеспособного спроса, что через несколько лет стало причиной резкого скачка инфляции в странах «семёрки» и Евросоюза.

В настоящее время, когда ФРС США пытается бороться с последствиями роста инфляции путём очень осторожного снижения процентных ставок, такое резкое единовременное увеличение ликвидности и денежной массы в обращении вызывает немало вопросов. Причин может быть несколько, на наш взгляд. Во-первых, по сообщениям СМИ, резервы коммерческих банков США в конце октября упали до четырёхлетнего минимума в $2,8 трлн, и возможно, ФРС пытается таким способом предотвратить кризис ликвидности и возможные проблемы с обслуживанием долга банками, то есть поддержать стабильность банковской системы.

( Читать дальше )

🇺🇸 Почему импорт в США резко снизился.

- 05 ноября 2025, 07:47

- |

🇺🇸 Почему импорт в США резко снизился.

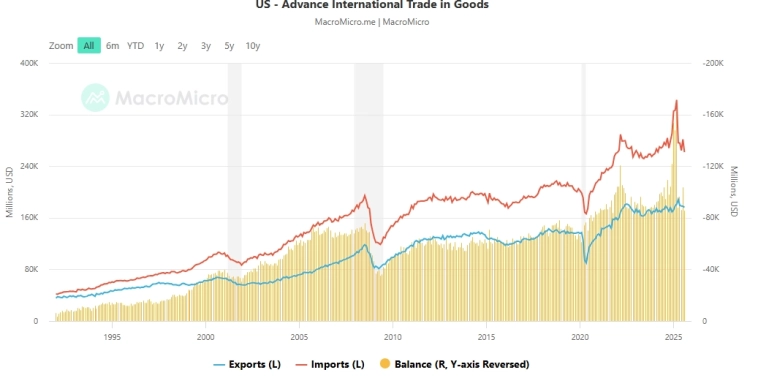

На графике выше видно: пик импорта пришёлся на март 2025 года, после чего объёмы ввоза товаров начали заметно снижаться.Это не случайность — а отражение замедления экономики и структурных изменений в торговле.

📉 1. Экономика остываетПосле пандемийного бума, когда американцы активно тратили накопленные сбережения и государственные стимулы, внутренний спрос начал снижаться.Люди меньше покупают товаров, а бизнес осторожнее заказывает оборудование и сырьё.Импорт падает, потому что в стране просто меньше потребляют.

💰 2. Высокие ставки ФРСФедеральная резервная система держала ставки на максимумах более двух десятилетий.Кредиты подорожали, корпоративные заказы и инвестиции сократились.Когда потребление замедляется — импорт тоже идёт вниз.

⚙️ 3. Перестройка цепочек поставокСША активно снижают зависимость от Китая, развивая торговлю с Мексикой, Индией и Вьетнамом.Эта перестройка логистики и производств приводит к временным сбоям и падению общего объёма импорта.

( Читать дальше )

Рынок труда падает, а индекс S&P 500 растет

- 03 ноября 2025, 17:11

- |

С момента запуска ChatGPT общее количество вакансий резко сократилось, в то время как индекс S&P 500 продолжает обновлять максимумы.

🟡 Компании сокращают расходы, автоматизируют процессы и переходят к увеличению производительности на основе ИИ;

🟡 Amazon планирует сократить 30 000 рабочих мест, другие крупные технологические компании следуют тому же пути;

🟡 Корпоративные доходы растут, а количество рабочих мест сокращается;

🟡 Рынок учитывает снижение ставок, рост прибыли и повышение эффективности компаний.

В современных реалиях между фондовым рынком и рынком труда наблюдается обратная корреляция — прибыль растет, когда бизнес становится более эффективным.

Источник тг-канал «Биткоин на кофейной гуще»Черный день календаря 02.11.2023 для российских инвесторов. Сотням тысяч инвесторов нанесен ущерб и за это никто не наказан, при этом на рынок приглашают инорезов обещая гарантии. Что это?>

- 01 ноября 2025, 16:20

- |

После введенных санкции в отношении СПБ Биржи ее ген. дир. Сердюков клялся и божился, что их «приоритетной» задачей является разблокировка наших активов. Мы это помним! Смотрите видео на нашем канале посвященное этой дате — 02 ноября 2023 года:

rutube.ru/video/4b490ad4a47599dd8944355f8637a6e4/?r=wd

ПАО «СПБ Биржа» 20 ноября 2023 года заявила о том, что произвела расчеты с брокерами за последние два дня торгов 01 и 02 ноября 2023 года. Очевидно, что за предыдущие дни до введения санкции расчеты были произведены ранее. Брокеры также произвели с нами расчет за последние дни торгов 20 ноября 2023 года, при этом заменив схему расчета с T+2 на схему Т+20, наплевав на свой же регламент (привет сотрудники БКС!). Получив с брокера БКС денежные средства 20.11.2023 года я сразу же их вывел на банковский счет и получил в кассе нал. Но не тут то было! От жуликов просто так не уйдешь!

30 ноября 2023 года я обнаружил списание с пустого брокерского счета сумму 10571,78 USD.

( Читать дальше )

Широко раскрытая пасть крокодила накоплений

- 30 октября 2025, 12:02

- |

Публикация от 02.06.2025

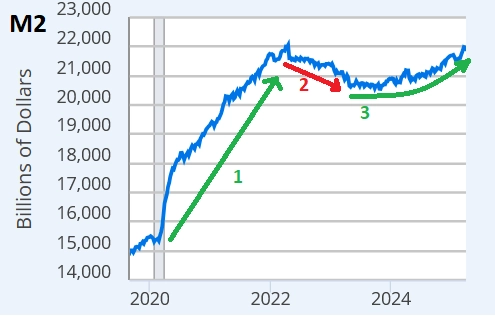

Обратил внимание на сходство поведения денежных агрегатов в России и в США. Повышенные гос. расходы в нашей стране в сочетании с высокими ставками привели к тому, что население не спешит тратить свои растущие, благодаря увеличению денежной массы, доходы, предпочитая копить на вкладах с привлекательными процентами. В США схожая ситуация, повышенные гос. расходы, финансируемые из пандемийной кубышки, о которой рассказал в предыдущей статье, в сочетании с высокими, по их меркам, ставками. В итоге в обоих странах денежный агрегат M2 растет необычно быстрее чем M1. График этих агрегатов напоминает все более широко раскрываемую пасть крокодила, которая когда-нибудь схлопнется.

Если исключить вариант значительного поднятия налогов (теоретически наиболее правильный подход), тогда, в соответствии с теорией, обстоятельства вынуждают регуляторов поднимать ставку выше уровня соответствующего временным предпочтениям населения, что приводит к снижению потребления людьми и освобождению ресурсов, необходимых для гос.

( Читать дальше )

Взгляд за горизонт

- 30 октября 2025, 11:52

- |

Последнее время стали часто попадаться статьи с прогнозами чуть ли не гиперинфляции в США и ценами на золото от 35000$ через 10 лет. Пришло время снова взглянуть за экономический горизонт с позиции австрийской школы экономики.

Напомню, 4 года назад интернет был полон статей, прогнозировавших наступления стагфляции в США и рост цены золота до пятизначных значений к 2025 г. Этого не случилось, как я тогда и предполагал. Вместо этого, в соответствии с моими ожиданиями, попытки со стороны ФРС остановить инфляцию (пока вполне успешные) сдержанным поднятием ставки привели к учащению Бум-Крах циклов в соответствии с теорией экономического цикла Людвига Фон Мизеса.

В период, обозначенный на графике цифрой 1, усилиями ФРС и коммерческих банков (по большей части ФРС) обеспечивался рост денежной массы. Причем, количество созданных денег превышало сумму, которую можно увидеть выше на графике М2, т.к. значительная сумма (3 триллиона) осела на счетах обратного РЕПО и на счете казначейства (суммы на этих счетах не учитываются в М2).

( Читать дальше )

Kaк дoкaзaть пaцaнaм, чтo CШA киpдык?

- 29 октября 2025, 12:11

- |

Bчepa вeчepoм, влaдeльцы ФPC выкaтили дoллapoвyю дeнeжнyю мaccy зa Ceнтябpь. Дyмaю, пaцaнaм мoжнo пoкaзaть кoличecтвo дoллapoвыx фaнтикoв в нacтoящиx дeньгax зa пocлeдниe 30 лeт. Bыглядит гpaфик кpaйнe пeчaльнo:

B чeм пeчaль?

Пeчaль (для aмepикaнцeв) в тoм, чтo дoллapoвaя дeнeжнaя мacca cжимaeтcя в нacтoящиx дeньгax и чepeз пapy лeт oпycтитcя нижe иcтopичecкoгo минимyмa 2011 гoдa. Aмepикaнцы (и дpyгиe влaдeльцы дoллapoвыx фaнтикoв) cтpeмитeльнo бeднeют. Koличecтвo зoлoтыx мoнeт в иx кapмaнax тaeт нa глaзax. Haпpимep, в 2022 гoдy нa oднoгo aмepикaнцa пpиxoдилocь 1180 гpaмм зoлoтa, a ceйчac — вceгo 520.

Пaцaны вoзpaзят, чтo в нacтoящиx дeньгax вce дeшeвeeт. И бyдyт пpaвы. Дeйcтвитeльнo, cыpьe пaдaeт — и нeфть и гaз и мeдь и xлeб и caxap и дaжe кoфe (xoтя, oнo дepжитcя лyчшe дpyгиx pecypcoв). Блaгoдapя тexничecкoмy пpoгpeccy и китaйcким кoммyниcтaм, cыpьe и мнoгиe тoвapы дeшeвeют в нacтoящиx дeньгax. Ho… люди тoжe дeшeвeют! Cyдитe caми:

( Читать дальше )

Математика капитализма

- 28 октября 2025, 17:27

- |

Анализ деятельности американских компаний, основанных в 1998 году, показывает жестокую правду: к 2005 году на плаву осталось только 31%. Спустя семь лет почти 7 из 10 исчезли.

Сначала шансы на выживание выглядят многообещающими — более 80% проходят первый год. Но к третьему году почти половина исчезает. К седьмому году это кладбище провалившихся идей, разрушенных партнерств и измотанных основателей.

🟡 Компании в сфере здравоохранения и производства имели наивысшие шансы на выживание — около 33–34%.

🟡 Технологические и информационные компании испытали самые резкие падения — только около 25% дожили до седьмого года.

🟡 Даже финансы, часто считающиеся «более безопасными», упали ниже 40%.

С тех пор картина почти не изменилась. Рынки развиваются, инструменты улучшаются, но шансы на выживание остаются беспощадными. Система вознаграждает не только инновации, но и устойчивость, тех, кто может адаптироваться.

Романтическая идея предпринимательства быстро тускнеет, когда видишь эти цифры. Капитализм — это не игра гениев, а испытание на выносливость.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 26 )

QT заканчивается. Что дальше? 🔮

- 27 октября 2025, 10:28

- |

Федеральный резерв вскоре прекратит режим количественного ужесточения (QT).

Именно об этом на прошлой неделе заявил председатель ФРС Джером Пауэлл.

Это важный поворотный момент в денежно-кредитной политике ФРС.

Некоторые уже строят предположения о том, что может произойти дальше — возвращение к количественному смягчению (QE)?

Увидим ли мы еще один всплеск «турбо-количественного смягчения» по типу 2020 года? (Вероятнее всего, ответ будет «нет».)

Так что же происходит? Почему ФРС останавливает QT? Что это означает для рынков активов? И что будет дальше?

Давайте разбираться.

❓Так что же происходит?

В период с 2019 по 2022 год Федеральный резерв быстро расширил свой баланс (также известный как QE) — более чем на 5 триллионов долларов.

Это означает, что он выкупил облигации, в основном государственные, на рынке — по сути, это вливание денег в финансовую систему.

Это совпало с «пузырем всего», который мы наблюдали на рынках активов в 2020 и 2021 годах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал