фьчерс

гениальный метод Мосбиржи

- 29 апреля 2020, 09:47

- |

- комментировать

- 500

- Комментарии ( 15 )

Утренний обзор от 20.04.2020

- 20 апреля 2020, 10:04

- |

Доброе утро!

📌 Котировки майского фьючерса WTI сегодня утром падают на 20% до $15/барр., в то время как Brent снижается лишь на 1%. Дисконт в цене между сортами вырос до $12,50 за баррель.

📌 Минфин Китая объявил о размещении спецоблигаций объемом 1 трлн юаней ($140 млрд) для финансирования инфраструктурных работ.

📌 Конгресс и Администрация США близки к запуску нового пакета экономических стимулов объемом $0,45 трлн для поддержки малого бизнеса и больниц.

📌 ЕЦБ обсуждает возможность создания «плохого банка» для покупки неработающих кредитов и других активов у европейских банков, сообщает Financial Times.

💡Инвестидея: ставка на выход экономики Китая первой из текущего кризиса остаётся актуальной. Советуем усиливать позиции в акциях металлургических и добывающих компаний, за исключением нефтегазовых.

Источник- телеграм-канал ВТБ Мои Инвестиции

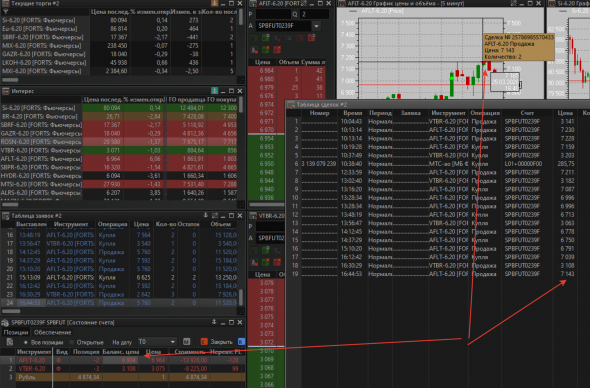

Исполнение заявки на срочке. Как это возможно?

- 25 марта 2020, 17:28

- |

Брокер ПСБ

Суть: цена исполнения в сделках и на графике одна, а в позициях указана балансовая прилично ниже.

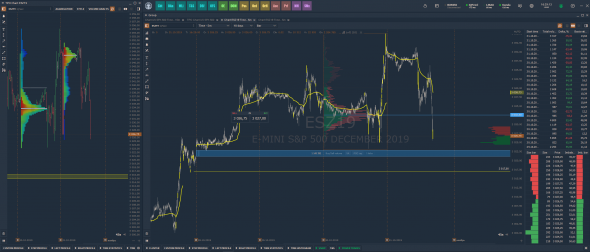

Снижение ES. Надолго ли?

- 31 октября 2019, 17:34

- |

P.S. Пока вставлял картинку, геп закрыли.

Проп трейдинговые компании — аргументы «за» и «против»

- 31 октября 2019, 13:20

- |

Основные моменты:

- Суть работы компаний проп трейдинга

- Как работают проп трейдинговые компании

- Плюсы и минусы от сотрудничества с проп трейдинговыми компаниями

- Чем рискуют проп-трейдеры

- На что стоит обращать внимание при выборе

- Проп-трейдинг и Форекс

- Выводы

( Читать дальше )

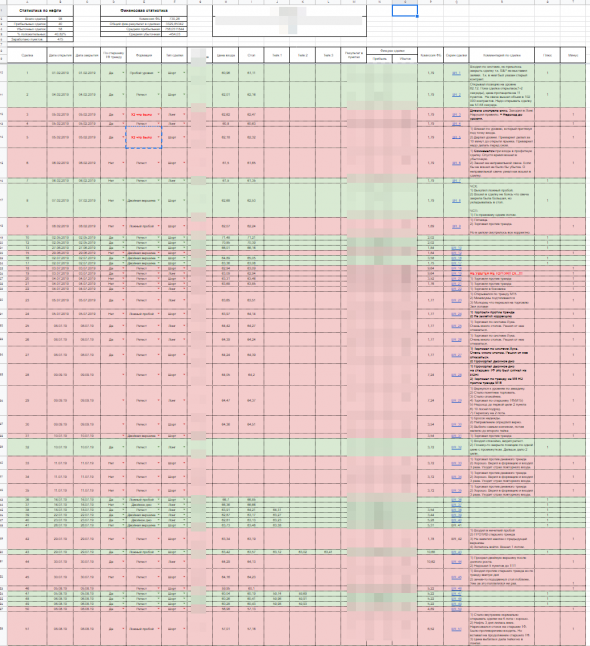

Первые 100 сделок - DONE.

- 07 октября 2019, 21:15

- |

В этом году было сделано 100 сделок, часто по торговой стратегии, часть на «попробовать». Выбран самый понятный для меня инструмент это — нефть.

Результаты следующие:

Сделок: 100

Положительные: 40

Отрицательные: 58

Процент положительных: 40,82%

( Читать дальше )

Покупаю фьючерс на золото 12.19. ГО около 7.5к, у меня на счете 50к. При покупке появляется сообщение, что не хватает денежных средств. Подскажите почему так?

- 25 сентября 2019, 12:26

- |

вход скоро 3

- 31 августа 2019, 16:07

- |

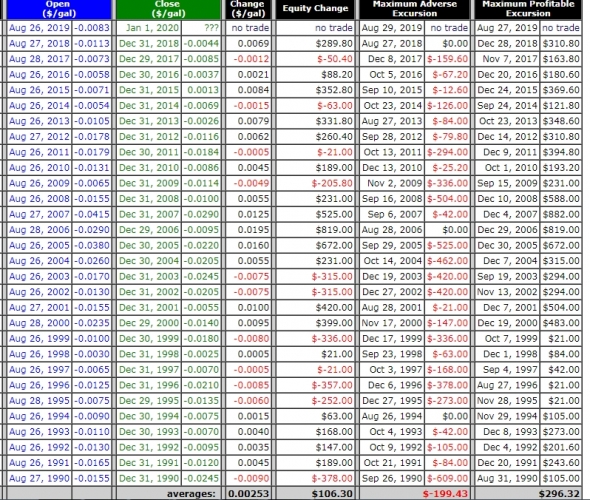

так вот вам 3 вход — снова сырьё, как и ранее не разглашаю деталей, но это кондор… вход с конца августа — самого начала сентября, удержание до 1 января. Вот статистика ...«ну вот опять» — никогда такого ранее не было и вот снова!!" да ребят «снова — снова профит» за 30 лет к ряду-)))

вы можете сказать - да вот там куча «красного», значит минуса были часто, но… и да и нет, смотрим — нам важна крайняя колонка (где максимальный профит внутри периода) — там за 30 лет «что то было плюсовое всегда», а за последние 19 лет — равномерно «профит гуляет от 121 долл до 500 и выше), что это значит? - а то что нам надо держать ориентир на минимальный профит а далее „тралить стопом“… или как и говорилось в предыдущем обзоре, при достижении минимального расчётного профита, крыть часть позы, а остальное далее держать...

на этом в это лето всё — »аста лависта бейби..." но завтра осень и новые входы-)))

...Гэп Сбера...

- 11 июня 2019, 10:13

- |

Доход на контанго USD/RUB

- 30 января 2019, 12:06

- |

В продолжение темы:

https://smart-lab.ru/blog/518587.php

Схема та же, но поменяем нефтяной фьючерс на фьючерс по инструменту USD/RUB.

Депозит 1 млн.

Делаем так:

1. Затариваемся на весь депозит ближайшими ОФЗ (покупаем ОФЗ на сумму около 1 млн. руб., немного оставляем свободных средств под колебания маржи).

Купленные ОФЗ используем в качестве ГО для фьючерсов USD/RUB (не влезая в маржинальное кредитование).

2. Встаем в шорт на 1 млн. руб. по фьючерсу USD/RUB.

3. В случае отрицательной маржи, продаем часть облигаций. (В случае положительной маржи можно докупить). В течении срока удержания позиции регулярно перекладываясь в ближайшие к погашению ОФЗ чтобы минимизировать облигационные риски волатильности.

Риски: госдефолт.

Результат: доходность облигаций сегодня 7,5% годовых, доход по контанго 6%. В случае, если контанго больше (его значение иногда бывает двухзначным), то получаем плюс в виде разницы. Итого 13,5% годовых.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал