фундаментал

PETROPAVLOVSK. Успешный успех!

- 13 июля 2022, 09:02

- |

Привет, мои маленькие любители инвестиций.

Тут вчера в окошко заполыхало. Зарево пылающих жоп прорывалось сквозь плотные шторы блэкаут и делало унылую спекулянтскую жизнь немного краше.

Некая компания Petropavlovsk решила больше не торговаться. В начале вроде решила больше не торговаться там, потом вроде как здесь… Да и не суть. Какая разница. Я несколько далек от этих фундаментальных вещей. Ты либо сам сидишь под руководством и печатаешь параллельно пресс-релизы, в которых НЕОЖИДАННО говорится о том, что «Мы ВСЁ» (и параллельно через маму сливаешь купленные акции инвесторам с Пульса), либо занимаешься херотой считаешь P/E и всякие там потоки… короче, занимаешься херотой. Ну… что сказать, фундаментал — это не мое. Но блин, пацаны, ну есть же какие-то элементарные базовые вещи. Ну зачем идти по ссаному следу пьяного матроса, когда видно, что он шел за борт?

Ну в общем… POGR рухнул. С исторических хаев он рухнул на 98%. Со вчерашних хаев на 82%. Чувствуете, как уравниваются инвесторы июля 2020 года и инвестор вчерашний? Один уже два года ахеревает, проходя все 5 стадий принятия, а другой все это умещает в один день.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 14 )

☠️ На пороге мирового кризиса 📉

- 14 апреля 2022, 12:27

- |

Мы уже много раз писали про ФРС США, которое наделало огромное количество ошибок после появления коронавирусной эпидемии на нашей планете. Впрочем во все прошлые кризисы экономика США всегда решала проблемы одним и тем же способом — запуск печатного станка с созданием новых зеленых купюр. В этот раз США очень сильно недооценили масштаб проблем и в итоге напечатали слишком много денег разогнав инфляцию до невероятных масштабов. Сейчас уже даже в верхушках США признают, что стагфляция неизбежна.

🩸Что же могут предпринять для борьбы с инфляцией?

( Читать дальше )

Зачем скальперу нужен фундаментальный анализ?

- 11 апреля 2022, 15:37

- |

Во-первых, зная, когда по времени выходит та или иная новость, вы уже готовы к ситуации или, как минимум, не зайдете против какого-то сильного движения. Если вы знаете, что по каким-то бумагам или в целом выходят важные новости, вы будете готовы к тому, что движение может быть сильным и лучше подождать, когда все устаканится.

Во-вторых, часто выходят корпоративные новости, которые явно указывают направление той или иной бумаги. Качественных технических сигналов в тот момент может не быть. Бумага может резко улететь или упасть, а вы не будете владеть достаточной информацией, чтобы оценить причину такого движения. Элементарный пример — объявление дивидендов, которое обычно выходит в неторговое время, а на следующий день бумага пробивает все планки. Когда у вас есть информация об этом, вы можете прямо с открытия зайти в планку. В противном случае, пока вы будете разбираться, что к чему, основной цикл движения закончится.

( Читать дальше )

Портфели&Стратегии.Chips:Фундаментал

- 20 февраля 2022, 02:16

- |

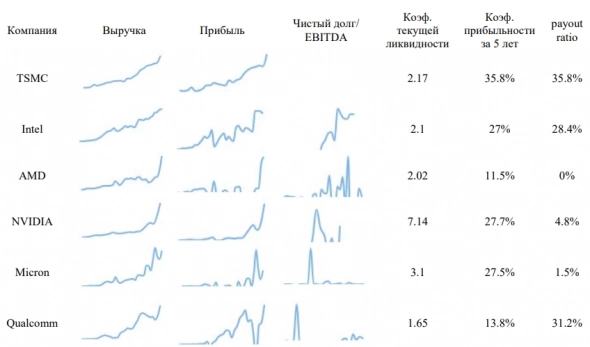

Теперь пришла пора оценить динамику финансовых показателей компаний сектора.

Для этого сделаю тоже самое, что и ранее по компаниям энергетического сектора.

( Читать дальше )

Google таблица, которая делает быстрый фундаментальный анализ акции в 1 клик

- 13 февраля 2022, 13:59

- |

Вводите тикер и таблица делает расчеты, не надо самостоятельно рассчитывать мультипликаторы, искать рекомендации аналитиков, потенциал роста и % шортовых позиций и т.д. Для еще большей простоты был сделан ранг, который с учетом логарифмирования выдает итоговую рекомендацию по акции, как по аналитике, так и по мультипликаторам.

«Таблица для всех» доступна по ссылке.

Не вводите все подряд (работают только иностранные акции), т.к. Google начнет выдавать ошибки из-за большого количества запросов. Ввели тикер, ждете, как только компания поменяет название, значит данные подгрузились и можно смотреть результат.

( Читать дальше )

Портфели&Стратегии.Energy:Фундаментал

- 10 февраля 2022, 03:04

- |

После беглого знакомства с компаниями и их стратегиями неплохо посмотреть на динамику их показателей. Динамику выручки, прибыли и Чистый долг/ EBITDA буду смотреть по сервису Finrange. Показатели Коэффициента текущей ликвидности, коэффициента прибыльности за 5 лет и payout ratio в моменте – по сервису Investing.

Почему именно эти показатели? При долгосрочном владении мне важно, чтобы компания вела бизнес на растущем рынке, в востребованной нише или хотя бы с высокой вероятностью не сжимающемся рынке, что косвенно, помимо всего прочего, можно понять по выручке. Растущая выручка и прибыль так же расскажет о способностях менеджмента вести дела. Показатели текущей ликвидности и прибыльности дадут понять, насколько хорошо компания себя чувствует, есть ли у нее деньги для экспансии. Показатель payout ratio даст понять, что компания предпочитает делать с прибылью – отдать акционерам или вложить в расширение, при условии умеренного долга.

( Читать дальше )

Fundamental Analysis. Немного скучного, но полезного ликбеза о стоимостной аналитике.

- 06 февраля 2022, 18:38

- |

ФИНАНСОВОЕ ЗДОРОВЬЕ И РЫНОЧНАЯ УСПЕШНОСТЬ

О двух контурах финансовых интересов основных владельцев капитала компании (собственников и кредиторов) и различиях систем ключевых финансовых показателей, соответствующих трем проекциям диагностирования финансового здоровья (ликвидность, текущая экономическая эффективность и рост).Современная финансовая аналитика имеет ряд особенностей, о которых часто забывают неопытные финансовые менеджеры компаний и начинающие рыночные игроки и постоянно помнят профессиональные финансовые аналитики, успешные инвесторы (как портфельные рыночные, так и мажоритарные собственники компаний), последние улавливают их суть часто на интуитивном уровне. Перечислим эти особенности:

( Читать дальше )

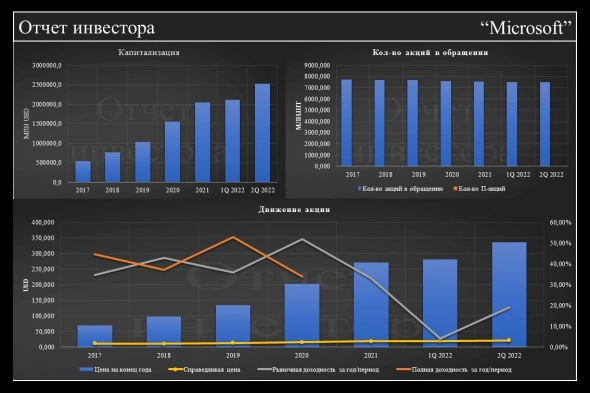

Фундаментальный анализ по Microsoft

- 27 января 2022, 17:27

- |

Выкладываю фундаментальный анализ по Microsoft

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Отрицательная доходность облигаций

- 23 декабря 2021, 11:36

- |

В каждом потоке обучения среди вопросов нахожу такие, которые заставляют идти и изучать новую информацию. Обратная связь и нестандартные вопросы — это одна из причин по которой я этим всем занимаюсь.

В текущем потоке длинных инвестиций прилетел вопрос — «почему у некоторых облигаций отрицательная доходность?» Ну согласитесь, это бредово — давать в долг и платить за это, а не получать процент.

Мой канал Телеграм и YouTube

После штудирования ряда статей и материалов сделал следующие выводы, применимые к нашим ОФЗ:

1. Спекулятивная. Если Минфин запланировал выкуп ОФЗ, то цена самой бумаги пойдёт вверх.

2. Избыток денег. У Минфина достаточно денег, но процедуру выпуска просто так не свернуть. При этом инвесторы покупают бумаги для диверсификации — если рынок рухнет, ставки вырастут и можно перепродать облигацию дороже.

( Читать дальше )

IPO 2021 - неутешительная статистика и мои выводы

- 20 октября 2021, 12:48

- |

Ранее я писал, что по ряду вопросов мои решения упираются в то, буду ли я дальше участвовать в IPO или нет. Недавно делал быстренькую прикидку, чтобы понимать примерный порядок цифр. Пришло время посчитать точнее.

Я собрал все IPO, в которые Фридом Финанс предлагал для участия в этом году и по которым уже закончился локап. Посчитал две цифры — средняя доходность на сделку и доходность с учётом аллокации.

Первая цифра — некая лакмусовая бумажка, лабораторные условия в формате «если бы аллокация всегда была одинаковая». Вторая — приближенная к реальности, чтобы было ещё нагляднее, рассчитал в абсолютных числах, если бы в каждое IPO я подавал заявку на $10 000 и мой рейтинг был бы 5/5. То есть некий максимум, который я могу выжать из предложения Фридома.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал