Блог им. OlegCityWalker

Портфели&Стратегии.Chips:Фундаментал

- 20 февраля 2022, 02:16

- |

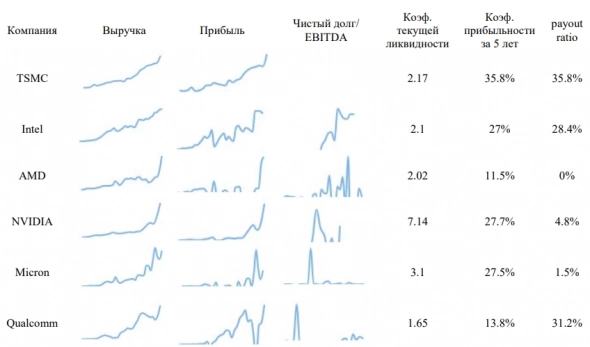

Теперь пришла пора оценить динамику финансовых показателей компаний сектора.

Для этого сделаю тоже самое, что и ранее по компаниям энергетического сектора.

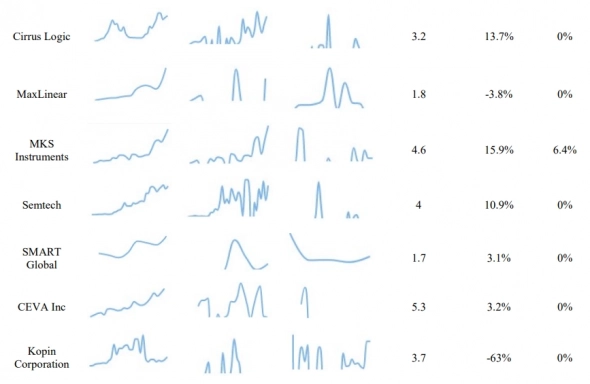

Сгруппируем компании по выпускаемой продукции/услугам.

В долгосрочный портфель имеет смысл рассматривать компании с положительной динамикой финансовых показателей.

TSMC, Intel, NVIDIA, Micron – хорошая динамика выручки и прибыли, хорошая прибыльность.

AMD – выручка и прибыль показали рост только в последние годы, это может быть разовое явление, вызванное пандемией. Прибыльность ниже конкурентов, но дивидендов нет. Неясно, сможет ли компания удержать тренд в условиях спада продаж ПК – рынка, на который компания пока крепко ориентируется.

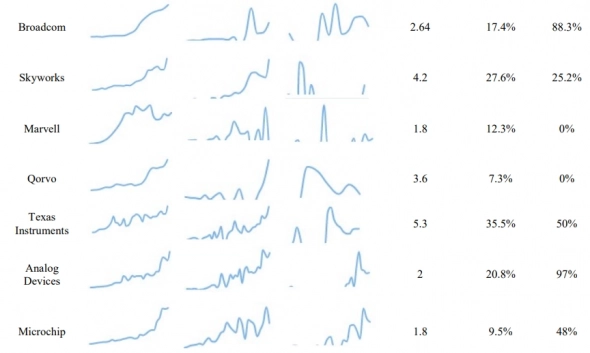

Qualcomm и Broadcom растут практически одинаково и имеют схожую рентабельность, однако последняя большую часть прибыли направляет на дивиденды, что может ограничивать ее рост. Первая же имеет в портфеле и сетевые решения, и семейство процессоров для растущего рынка, а так же деньги на экспансию.

Skyworks и Qorvo – два конкурента с положительной динамикой выручки и прибыли, первая смотрится гораздо лучше по прибыльности и коэффициенту покрытия. Компании производят то, что позволяет информации дойти от микросхемы приемопередатчика до антенны, выйти в эфир, и обратно. Однако они испытывают давление других компаний.

Marvell – небольшой портфель продукции и слабая динамика.

Texas Instruments и Analog Devices – непримиримые конкуренты с одинаково хорошей динамикой финансовых показателей, однако первая обладает большим покрытием долга, что позволяет ей больше занимать на развитие, обладает большей прибыльностью, а так же меньше прибыли направляет на дивиденды, что также позволяет ей больше вкладывать в R&D и M&A без привлечения долга и снижения рентабельности. Вторая при этом большую часть прибыли отдает акционерам.

Microchip – неплохая динамика выручки и прибыли, но у компании пока не получается увеличить прибыльность, при этом около половины компания отдает акционерам. Думаю, менеджмент не особо видит или не знает пути для дальнейшего роста.

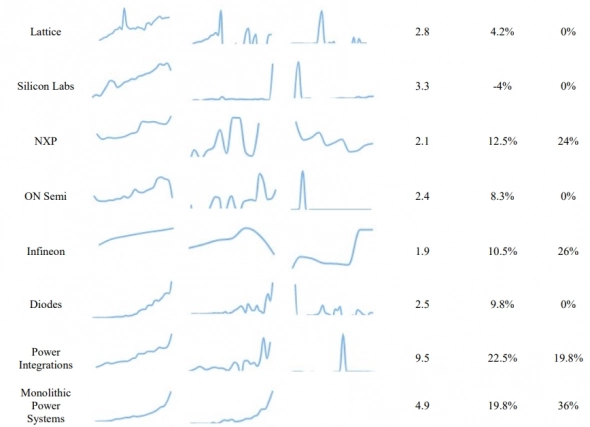

Lattice и SiliconLabs – при растущей выручке и небольшом долге очень не стабильная чистая прибыль, а также низкая прибыльность делают компании крайне непривлекательными.

NXP и ONSemi – показатели компаний нестабильны, при этом первая не имеет в портфеле дискретных полупроводников, важных для инфраструктуры индустрии 4.0, а вторая при небольшой прибыльности пытается конкурировать с TI и ADI, что делает компании непривлекательными.

Infineon – европейская компания с растущей выручкой и удовлетворительной прибыльностью. Наращивает долг для строительства фабрик в Европе, что давит на чистую прибыль. Имеет смысл добавлять разве что для валютной диверсификации.

Diodes – хорошая динамика в последние годы, однако непонятно удержит ли ее компания, смущает не особо большая прибыльность на растущей выручке и низком долге.

PowerIntegrations и MonolithicPower – компании узкого продуктового портфеля, однако с хорошими показателями.

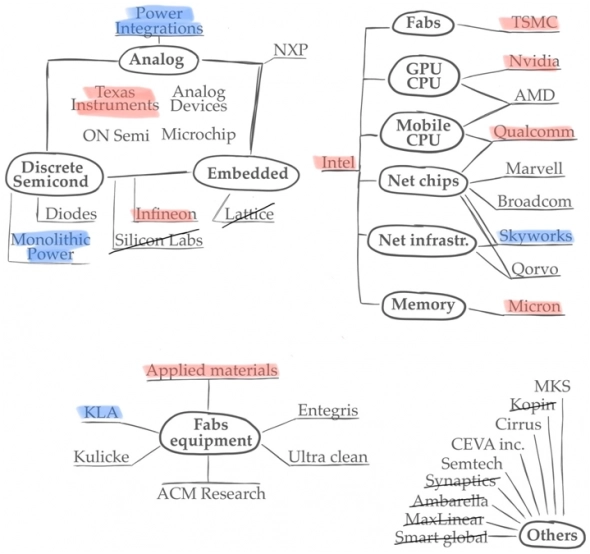

AppliedMaterials и KLA имеют схожую динамику, но первая крупнее, при этом стоимость акции ниже, что делает проще диверсификацию.

Entegris – проигрывает по динамике компаниям выше.

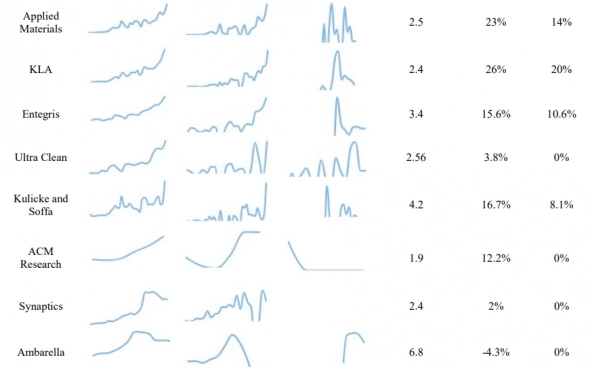

Ultra Clean, Kulicke and Soffa, ACM Research, Synaptics, Ambarella, Cirrus Logic, MaxLinear, MKS Instruments, Semtech, SMART Global, CEVA Inc, Kopin Corporation – совсем нишевые игроки. Продукция компаний не требует особо капиталоемких производств, по сравнению с другими компаниями. Выглядят как кандидаты на поглощение.

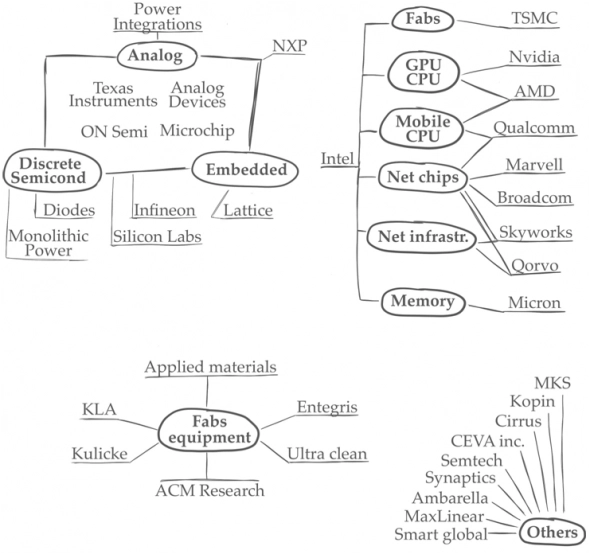

Теперь соберу все это в кучу, для чего красным выделю компании с хорошими, на мой взгляд, финансовыми показателями, синим интересные компании, но по которым еще остались сомнения и вычеркну компании – явные аутсайдеры. Незатронутыми останутся компании, о которых можно сказать – «ни то, ни се». Ориентироваться так же буду на рыночную диверсификацию.

Сегмент чипов обработки, передачи и хранения данных, для AI и VR, а так же их физическое производство закрывают Intel TSMC, Nvidia, Qualcomm, Micron. Среди них интересно так же смотрится Skyworks, но пока есть сомнения, что рынок его присутствия будет расширяться больше или как минимум так же как у соседей.

Среди разработчиков оборудования для фабрик, думаю, нет смысла брать несколько компаний и иметь в них крупную долю, т.к. они один раз поставили оборудование, для которого купили те же саамы чипы, а все сливки снимают контрактные производители чипов, пока это оборудование не выйдет из строя.

На рынке цифровых и аналоговых микросхем, дискретных полупроводников – транзисторов, силовых диодов, AC/DC и прочих преобразователей много мелких и крупных игроков и сложно точно угадать, кому удастся получить большую долю рынка. По финансовым показателям, наиболее вероятно, это удастся сделать TI. В его портфель входит продукция для всех растущих сегментов – электромобили, зарядная инфраструктура, микроконтроллеры для IoT, аналоговые чипы для сбора преобразования данных. Географически компания работает рядом с Ford, GM, GE и прочими. Многие производители стараются сейчас обезопасить цепочки поставок комплектующих, поэтому долгосрочный спрос на продукцию компании точно есть. Дополнительным драйвером спроса может служить экономическая политика государства – приобретая полупроводники у своих компаний, прибыль и налоги остаются у себя в стране, что дает толчок для новых инвестиций в свою экономику и рост своего ВВП.

В этом свете так же интересно смотрится компания Infineon. Каталог продукции компании скромнее, в него входят микросхемы преобразователей энергии, силовые сборки, микроконтроллеры для IoT. Ключевые рынки – электромобили, зарядная инфраструктура, индустрия 4.0 Компания работает на рынке Европы, которая так же хочет больше денег вкладывать в рост своего ВПП, а не ВВП соседа. Компания обеспечивает поставки для Volkswagen, Renault, Enel, Siemens, Schneider, SolarEdge.

Обе компании позволяют инвестору получить диверсификацию по валюте и региону, а так же охватить широкий спектр отраслей сектора.

По финансовым показателям так же интересно смотрятся компании Power Integrations и Monolithic Power, но их слабая диверсификация продукции и конкуренция с лидерами – TI, ADI и IFX, заставляет сомневаться в их особенно бурном росте.

Понравилась статья? Лайк, подписка...

теги блога Олег Соболев

- Айн Рэнд

- акции

- анализ

- атлант расправил плечи

- банки

- бизнес

- ИКЕА

- инвестор

- интернет

- Кибербезопасность

- Книги

- команда

- компании

- Медицина

- обзор

- обзор акций

- обзор рынка

- Полупроводники

- портфель

- презентации

- прогноз по акциям

- рецензия на книгу

- рост

- рынки

- саморазвитие

- стратегии

- стратегия

- трейдинг

- фарма

- финансовые показатели

- финансы

- финтех

- фундаментал

- чтиво

- энергетика