фундаментальный Анализ

Мультипликаторы. Коэффициенты. P/E, P/S, EPS, P/B, ROE, PEG. Фундаментальный анализ

- 31 января 2021, 12:00

- |

- комментировать

- 416 | ★1

- Комментарии ( 0 )

Еженедельный анализ и прогноз финансовых рынков

- 31 января 2021, 10:36

- |

В этом выпуске больше внимание уделил оценке аппетита к риску, а также более подробно показываю свои сделки.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Пока другие надувают пузыри, мы готовим Апокалипсис.

- 30 января 2021, 10:37

- |

Исходная беседа тут: https://smart-lab.ru/blog/673050.php

Калькулятором пользоваться умеете?

Вот доставайте его и вместе посчитаем.

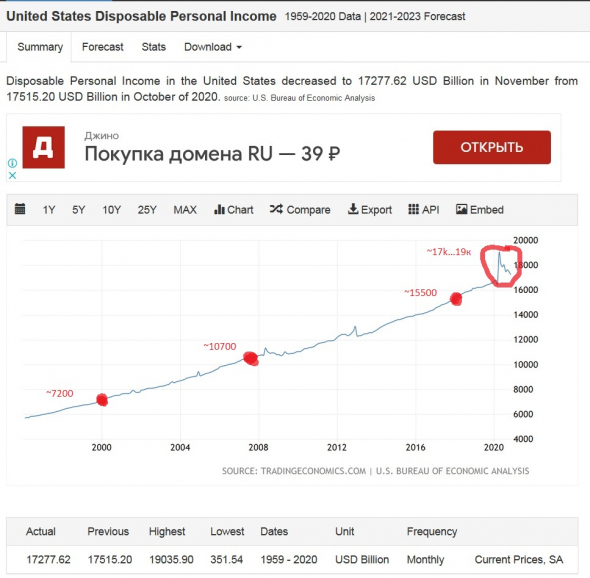

2000 год. Пик перед обвалом доткомов. Маржиналка 4,6% от реального располагаемого дохода. В маржинальных позициях (скажем сразу, тут и шорт, и лонг) примерно 330 миллиардов долларов.

2007 год. Пик перед обвалом дерривативов. Маржиналка 4,5%, в маржинальных позициях примерно 480 миллиардов.

2018 год. Пик трампономики, разгар торговых войн с Китаем. Маржиналка 4,9%, в позициях 760 миллиардов.

2021 год. Маржиналка последняя статистическая 4,7%, которую не совсем понятно куда приложить — в 17 или к 19 триллионам, но если внимательно почитать идеологов апокалипсиса, то перед новым годом обозначалась цифра 0,94-0,96 триллиона только в ЛОНГОВЫХ позициях. И с нового года прошел ещё месяц.

( Читать дальше )

Что ждет рынок золота?

- 29 января 2021, 10:20

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, долгосрочно рынок золота не растерял бычьи перспективы, но вот локально есть вопросы.

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №12 от 26.01.2021г

- 26 января 2021, 18:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №38 от 24.01.2021г

- 24 января 2021, 10:26

- |

В этом выпуске больше внимание уделил событиям в монетарном мире, а именно обзор заседаний центральных банков Японии, ЕС и Канады.

А также большой блок с анализом рынков.

Такого вы не найдете в СМИ!!!

( Читать дальше )

30-50% годовых или стоимостное инвестирование на стероидах

- 23 января 2021, 18:05

- |

В моей прошлой статье Стоимостное инвестирование в эпоху высоких технологий я в общих чертах обрисовал свой подход применении Value Investing к растущим технологическим компаниям. Однако, данную методику можно применять гораздо более агрессивно. Об этом и пойдет речь в данной статье.

Мир ускоряется, технологии развиваются космическими темпами. Цикл подрывных инноваций укоротился с десятилетий до буквально десятка лет. К примеру, компания General Motors была лидером мирового автопрома на протяжении 70 лет. Компании Toyota потребовалось полвека, чтобы сместить GM с пьедестала. При этом платформам Android и iOS достаточно было десятилетия на “инновационный подрыв” легендарных смартфонов Blackberry. Подробней о теории подрывных инноваций вы можете почитать в книгах Клейтона Кристенсена. А про теорию ускорения развития и даже ускорения самого ускорения развития (технологическая сингулярность) — у Рэя Курцвейла.

В 21-м веке мы видим немало историй типа Netflix, Instagram, Nvidia и др., которые буквально за десятилетие превратились в бизнес-империи. А взрывной рост таких продуктов, как Zoom или Tiktok говорит продолжении тенденции к ускорению.

( Читать дальше )

Еженедельный технический анализ финансовых рынков. Выпуск №11 от 19.01.2021г

- 19 января 2021, 18:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

ИНВЕСТ АНАЛИЗ Zumiez Inc. (ZUMZ)

- 19 января 2021, 12:36

- |

«Препятствие и есть путь» — восточная мудрость.

Прошлый год (2020) оказался тяжелым, как для представителей бизнеса, так и для потребителей во всем мире. Одно из первых мест, где ограничения были ослаблены – территория под открытым небом для активного и спокойного отдыха, которая по понятным причинам является безопасной средой для собраний из-за легкости соблюдения дистанции и естественной вентиляции.

Для многих из нас отдых под открытым небом всегда был особым местом, где можно приятно провести время. Таким образом спрос на товары для отдыха на природе значительно вырос. Одним из доступных способов приобретения товаров в период пандемии стали онлайн-покупки. Благодаря их безопасности, комфорту и удобству, потребители, вероятно, продолжат их использовать даже тогда, когда нынешняя изоляция ослабнет.

Стоит отметить, что изменение потребительского поведения и привычек в расходах во время пандемии станет положительным драйвером доходов для многих компаний. Особенно это относится к тем компаниям, которые предлагают обществу, ведущему активный образ жизни, снаряжение для отдыха на природе, а также повседневную одежду и обувь.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №37 от 17.01.2021г

- 17 января 2021, 10:11

- |

Вышло много макроэкономической статистики по США, поэтому блок по «макрухе» вышел широкий, остальное все по плану.

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал