фундаментальный Анализ

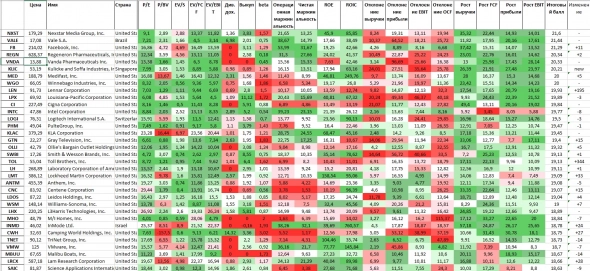

Хит-парад акций, 18.02.2022

- 18 февраля 2022, 18:08

- |

Здравствуйте!

Публикую обновление Хит-парада зарубежных акций согласно собственноручному скринеру. Подробнее о системе ранжирования акций написано в блоге.

В данный момент идет сезон отчетности, причем информация на сайте Yahoo finance обновляется не сразу и частями. Поэтому некоторые компании оказались в нижней части рейтинга чисто технически, из-за отсутствия актуальных данных (например, по Merck отсутствует балансовый отчет, по Amgen не заполнен отчет о денежных потоках с информацией по выкупу и дивидендам). У меня нет возможности вручную вносить исправления. Ожидаю обновления информации на сайте-источнике.

Полную таблицу можно посмотреть в гугл-таблицах.

- комментировать

- 326 | ★1

- Комментарии ( 0 )

Война и Сбербанк, SP500.

- 18 февраля 2022, 09:53

- |

Начало года выдалось интересным. Поведение разумного инвестора. На геополитике, 14 января, Сбербанк достиг 260 рублей. Чем мы, собственно, и воспользовались. Купили банк по цене ниже 1 капитала. Сам капитал примерно находится на 270-280 рублях за акцию. Но уже 18 января можно было увидеть 240 рублей за акцию и даже ниже. На 240 мы докупили акции Сбербанка, применив небольшое плечо 0,2 (20% от всех позиций). И в тот же день пришлось добавить плечо 0,1 по цене 237 рублей. Почему нет больших плеч? Прежде всего потому, что на ценах 221 по Сберу мы как раз оказались по причине большого количества маржин-колов многоплечих участников.

Инвесторы даже заговорили о 180 рублях по Сбербанк. Откуда взялась эта цифра в пабликах? Дело в том, что многие описывают текущую ситуацию, как 2008 год. Тогда Сбербанк падал на 15 рублей. А капитал банка был в 12 раз ниже чем сейчас. Умножаем и получаем те самые 180 рублей. Но не стоит забывать, что тогда падение было быстрым и восстановление от этого тоже было быстрым. Возврат на 100 рублей, это мистическая цифра 6,666666… Умножаем и получаем 1200 рублей за Сбербанк в 2022-2023 годах. Ну если просто возврат, то район 380 рублей. Что общего между 2008 годом и 2022: она в том, что финансовая ситуация в Сбербанке отличная, а цены снизились. Это 1,240 триллионов прибыли. Где мы находились в те дни, когда Сбербанк стоил 221, на дне? Исходя из пропорций, мы были районе 18,5 рублей 2008 года. Купили бы Вы Сбербанк в 2008 году по этой цене или стали бы ждать 15. Ведь 15 могло и не быть.

( Читать дальше )

Amgen прогнозирует долгосрочные темпы роста выручки около 5%

- 16 февраля 2022, 12:01

- |

Amgen (AMGN) отчиталась за 4 кв. 2021 г. (4Q21) 7 февраля. Выручка прибавила 3,2% и составила $6,85 млрд. Скорректированная прибыль на 1 акцию (non-GAAP EPS) $4,36 против $3,46 в 4Q20. Консенсус-прогноз аналитиков: выручка $6,87 млрд и EPS $4,08.

Свободный денежный поток (FCF) за квартал составил $2,5 млрд в сравнении с $2 млрд в 4Q20. Денежные средства, эквиваленты и краткосрочные финансовые вложения $8 млрд. Совокупный долг по итогам квартала снизился до $33,3 млрд по сравнению с $37,6 млрд в конце 3Q21. Чистый долг незначительно вырос до $25,3 млрд. «Чистый долг / EBITDA» = 2,3x.

В 2021 г. выручка прибавила 2,2% и достигла $26 млрд. В сравнении с 2019 рост на 11%. Продуктовая выручка $24,3 млрд – почти без изменений. FCF снизился до $8,4 млрд в сравнении с $9,9 млрд в 2020 г. Non-GAAP EPS $17,1 против $16,07 годом ранее.

Результаты по ключевым препаратам. Продажи Enbrel (etanercept), препарат для лечения ревматоидного артрита, снизились в 4Q21 на 12,9% в годовом выражении до $1,1 млрд. Падение вызвано сокращением объёмов продаж в штуках на 1% и дальнейшим падением цены реализации. Amgen ожидает дальнейшего снижения цены Enbrel. За 2021 г. выручка от Enbrel упала на 11% до $4,5 млрд.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 15 февраля 2022, 10:38

- |

Такого вы не найдете в СМИ!!!

В этом видео уделил внимание рискам, которые кружат над финансовыми рынками. Более широко осветил рынок пшеницы, в обще, есть что сказать.

( Читать дальше )

Результаты Northrop Grumman оказались ниже прогнозов из-за нехватки рабочей силы и проблем в цепочках поставок

- 14 февраля 2022, 16:04

- |

Northrop Grumman (NOC) отчиталась за 4 кв. 2021 г. (4Q21) 27 января. Выручка упала на 15,4% до $8,6 млрд. Скорректированная прибыль на 1 акцию (Adjusted EPS) $6 в сравнении с $5,61 за 4Q20. Аналитики, согласно Refinitiv, в среднем ожидали выручку $9 млрд и EPS $5,96.

Органическая (organic) динамика выручки – минус 10%. Скорректированный свободный денежный поток (adjusted FCF) $709 млн в сравнении с $1,8 млрд годом ранее. Денежные средства и эквиваленты на конец года $3,5 млрд, «чистый долг / EBITDA» менее 1. Портфель заказов (backlog) снизился на 6% до $76 млрд.

За 2021 г. выручка снизилась на 3% до $35,7 млрд, при этом органическая выручка выросла на 3%. Компания в конце 3Q21 прогнозировала выручку $36 млрд, тем не менее результаты выше, чем первоначальный прогноз на год по итогам 4Q20 ($35,1 — $35,5 млрд). Продуктовая выручка прибавила 3,2% и составила $27,9 млрд. Сервисная выручка упала на 20,3% до $7,8 млрд. Свободный денежный поток от операционной деятельности $3,6 млрд в сравнении с $4,3 млрд годом ранее. Adjusted EPS $25,63 против $23,65 в 2020 г.

( Читать дальше )

Новости финансовых рынков от 13.02.2022

- 13 февраля 2022, 20:45

- |

Новости финансовых рынков. Выпуск от 13.02.2022г

Взгляд трейдера на новостной фон и как он влияет на финансовые рынки. Обзор финансовых рынков за неделю, еженедельные выводы и грядущие события. В этом выпуске сделал акцент на информационный фон в западных СМИ вокруг конфликта Россия-НАТО, фон вокруг цен на нефть, а также заголовки СМИ на тему снижения фондового рынка США.

( Читать дальше )

Число подключенных устройств Apple превысило 1,8 млрд по итогам 2021 г.

- 13 февраля 2022, 16:46

- |

Apple (AAPL) опубликовала отчёт за 1 квартал фискального 2022 г. (1Q FY22), закончившийся 25 декабря. Выручка выросла на 11,2% до $124 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) составила $2,1 против $1,68 в 1Q FY21. Результаты превзошли ожидания рынка. Аналитики, опрошенные Refinitiv, в среднем ожидали, что выручка будет $118,7 млрд и diluted EPS $1,89.

Валовая рентабельность (Gross margin) 43,8% против 38,2% годом ранее. Денежный поток от операционной деятельности подскочил на 21,2% до $47 млрд. Денежные средства и эквиваленты, а также к/с фин.вложения составили $64 млрд на конец квартала. Чистый долг сократился с $62 млрд до $59 млрд. “Чистый долг / EBITDA” < 1.

Image: apple.com

Выручка от продаж айфонов выросла на 9,2% до $71,6 млрд. Аналитики прогнозировали $68,34 млрд. Компания связывает результаты с большим спросом на линейку новых продуктов и отмечает улучшение ситуации с дефицитом комплектующих. Доходы от сервисов подскочили на 23,8% и составили $19,5 млрд. Рынок ожидал $18,6 млрд. Gross margin сервисов 72,4% против 70,5% годом ранее. Выручка сегмента «носимые устройства, товары для дома и аксессуары» (wearables, home and accessories) выросла на 13% до $14,7 млрд.

Динамика за последние 12 мес. (LTM). Выручка по продуктам и сервисам( Читать дальше )

Google таблица, которая делает быстрый фундаментальный анализ акции в 1 клик

- 13 февраля 2022, 13:59

- |

Вводите тикер и таблица делает расчеты, не надо самостоятельно рассчитывать мультипликаторы, искать рекомендации аналитиков, потенциал роста и % шортовых позиций и т.д. Для еще большей простоты был сделан ранг, который с учетом логарифмирования выдает итоговую рекомендацию по акции, как по аналитике, так и по мультипликаторам.

«Таблица для всех» доступна по ссылке.

Не вводите все подряд (работают только иностранные акции), т.к. Google начнет выдавать ошибки из-за большого количества запросов. Ввели тикер, ждете, как только компания поменяет название, значит данные подгрузились и можно смотреть результат.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 24 )

Результаты Vestas Wind Systems оказались ниже прогнозов, дивиденды сокращены в 4 раза

- 11 февраля 2022, 19:40

- |

Vestas Wind Systems (Xetra: VWSB) опубликовала отчёт за 4 квартал 2021 г. (4Q21) вчера до открытия рынков в Европе. Предварительные результаты за год были ранее опубликованы 26 января. Выручка выросла на 6,5% до €4,55 млрд. Чистая прибыль €20 млн против €566 млн за 4Q20. Аналитики, согласно FactSet, в среднем ожидали, что выручка составит €4,55 млрд и чистая прибыль €115 млн.

Скорректированная (adjusted) EBITDA €358 млн против €531 млн в 4Q20. Новые заказы за квартал €2,5 млрд в сравнении с €4 млрд годом ранее. Свободный денежный поток (FCF) €596 млн по сравнению с €753 млн в 4Q20. Денежные средства и эквиваленты на конец квартала €2,4 млрд. Долг почти не изменился — €1,44 млрд. Чистый долг отрицательный.

Портфель заказов (order backlog) на турбины снизился на 4,7% г/г до €18,1 млрд. По итогам 3Q21 backlog на турбины был €19,3 млрд. Портфель заказов на сервисное обслуживание вырос на 22% в годовом выражении и составил €29,2 млрд. Итого backlog €47,3 млрд – без изменений к 3Q21.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал