фрс сша

Золотая лихорадка. Обстоятельства непреодолимой слабости

- 27 марта 2024, 19:22

- |

Если открыть учебник экономики, можно прочитать, что золото всегда находится в обратной связи со ставкой ФРС – чем выше ставка, тем дешевле золото, и наоборот. Логика заключается в том, что, поскольку золото не приносит процентный доход, то исключительно в качестве надежного и ликвидного актива конкурирует с treasuries (казначейские облигации США).

Когда по «трежерям» набегает хороший процент, золото никому не нужно. Если процент низкий, золото нужно всем. И если посмотрим график за последние десятки лет, обнаружим, что в 90% случаев эта зависимость работала.

Однако сейчас золото на абсолютных максимумах, и ставка ФРС на абсолютных максимумах. И вопрос, что приключится с котировками золота далее (тем более, рано или поздно, период снижения ключевых ставок начнется), крайне актуален. И тем более актуален, поскольку напрашиваются подозрения, что старые причинно-следственные связи перестают работать.

На самом деле здесь нет никакого противоречия, просто золото действительно начнет падать тогда, когда пойдет вниз ставка ФРС.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Что случилось с «эффектом ФРС»?

- 27 марта 2024, 17:25

- |

В конце 2022 года цены на золото упали более чем на 20% оказавшись на территории медвежьего рынка. Ведущие эксперты назвали причину падения металла: «эффект ФРС» от повышения ставок. Волновой анализ Эллиотта, предвидел резкие бычьи изменения в будущем золота, независимо от влияния ФРС. Именно это и произошло.

Как поживает желтый металл сегодня!? 8 марта 2024 года цены на золото взлетели выше 2200 долларов (в течение дня) за унцию, достигнув рекордного максимума. Это произошло более чем через 40 лет с момента начала торговли золотом.

Для «федералистов» – то есть инвесторов, которые используют решения Федеральной резервной системы по денежно-кредитной политике и данные по инфляции для оценки будущего драгоценных металлов – бычий рост золота является чем-то вроде головной боли. Согласно экономике 101, растущие процентные ставки это плохой сигнал для золота, поскольку они снижают альтернативные издержки владения металлом, который не приносит процентов.

И тем не менее, бычий рост золота с конца 2022 года начался одновременно с одним из самых ястребиных действий ФРС за всю историю центральных банков.

( Читать дальше )

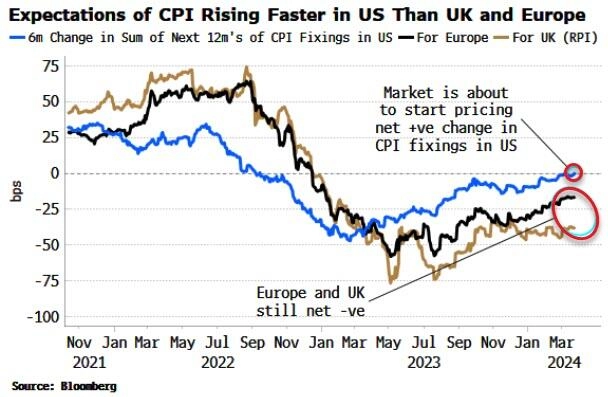

Предполагаемое снижение ставки ФРС имеет под собой более зыбкую почву, чем в Великобритании и Европе

- 27 марта 2024, 15:52

- |

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.

Это происходит, когда риски рецессии в США продолжают снижаться. Только что был опубликован индекс деловой активности в производственном секторе ФРС Далласа за март, который оказался слабее, чем ожидалось.( Читать дальше )

ФРС сохранила процентную ставку

- 26 марта 2024, 09:20

- |

Федеральная резервная система США оставила процентную ставку без изменений на уровне 5.5% пятое заседание подряд. На текущем уровне ставка находится с июля прошлого года.

Пауэлл на пресс-конференции в своем репертуаре не раскидывался конкретикой и выступление получилось довольно скучноватое. Самое главное, что можно выделить:

• Если ФРС смягчит политику слишком сильно или слишком рано, мы можем увидеть возвращение инфляции. Но если мы ослабим слишком поздно, мы можем нанести ненужный вред экономической активности.

• Январские показатели инфляции были высокими (негативную роль сыграли сезонные коэффициенты), как и февральские, однако в целом инфляция постепенно снижается.

• Проанализировав данные по инфляции за январь-февраль мы сделали правильно, что выбрали выжидательную стратегию в вопросе снижения ставки.

• Экономика остается сильной, как и рынок труда, инфляция значительно снизилась и продолжает постепенно снижаться до 2%.

• Мы не принимали никаких решений о будущем, все наши решения будут зависеть от текущих данных и баланса рисков. Необходимо больше данных, чтобы иметь больше уверенности о темпах снижения инфляции.

( Читать дальше )

Goldman Sachs ожидает роста цен на сырьевые товары за счет снижения процентных ставок центральными банками. Потенциальная доходность сырьевых товаров достигает 15%.

- 25 марта 2024, 16:09

- |

Спрос на сырьевые товары в этом году увеличится за счет снижения процентных ставок центральными банками. По данным Goldman Sachs, потенциальная доходность сырьевых товаров достигает 15%.

Аналитики инвестбанка отмечают, что снижение процентных ставок будет способствовать восстановлению обрабатывающей промышленности и стимулировать потребительский спрос, в то время как геополитические риски сохраняются.

Аналитики назвали сырую нефть, наряду с алюминием, медью и золотом, одними из сырьевых товаров, цены на которые могут существенно вырасти в этом году благодаря изменившимся экономическим перспективам.

«Мы обнаружили, что снижение ставок в США в некризисных условиях приводит к более высоким ценам на сырьевые товары, при этом наибольший рост пришелся на металлы (в частности, на медь и золото), за которыми следует сырая нефть», — пишут они, которых цитирует Bloomberg.

«Важно отметить, что положительное влияние на цены, как правило, увеличивается со временем, поскольку импульс роста от более мягких финансовых условий просачивается».

( Читать дальше )

Идеи на Рынке Лукойл Татнефть Башнефть Сбер Мосбиржа ПИФы Дивиденды Валюты ФРС ЦБ

- 23 марта 2024, 14:43

- |

Друзья,

в этом видео

рассказываю своё мнение по рынку.

Заседание ФРС

Ставку ожидаемо оставили 5,25% (депозитная) и 5,50% (кредитная).

Ожидания: 2 – 3 снижения ставки до конца 2024г. (по 0,25%).

Заседание ЦБ России.

Ставку ожидаемо оставили 16,00% (депозитная) и 5,50% (кредитная).

Ожидания: 2 – 3 снижения ставки до конца 2024г. (по 0,25%).

ЦБ России говорит, что цель по инфляции в 4% годовых может быть достигнута уже в конце 2024г.

Но банки в это не верят, потому что ОФЗ на этой неделе падали, а доходность и росла.

Например, ОФЗ 26238 (погашение 15 мая 2041г.)

уже по 60,22% номинала (доходность 13,33%).

ПИФЫ (негатив).

Во вторник, 19 марта, президент РФ Владимир Путин вывел из-под действия указа №520 сделки ПИФов, в активах которых есть акции в стратегических компаниях в пределах 1% от капитала. О чём Указ №520. Указ № 520 от 5 августа 2022 года запрещает нерезидентам из недружественных стран продавать активы без специального разрешения главы государства.

( Читать дальше )

📈Пауэлл о компания не видят проблем в последних данных по инфляции. Анализ индекса доллара DXY

- 22 марта 2024, 14:05

- |

👉На позавчерашнем заседании ФРС снова принял решение сохранить ставку на текущем уровне, как это и прогнозировалось. Основная интрига была в том, на сколько последние данные по ИПЦ в США повлияли на прогнозы ФРС по дальнейшему ДКП.

👆🏻На фоне ожиданий ужесточения риторики регулятора мы и наблюдали коррекцию на фондовом и криптовалютном рынках, а так же укрепление USD. Но ФРС в итоге свои прогнозы на 2024 год не скорректировала: планы по снижению ставок в этом году остаются в силе, а так же планируется замедление темпов количественного ужесточения. При этом Пауэлл заявил, что сокращение ставок может начаться «довольно скоро».

👉При этом некоторые моменты в прогнозах ФРС все-таки были смещены в пользу ужесточения. В частности, сократился прогноз снижения ставки в 2025 году. Но судя по всему, рынок в данный момент решил сосредоточится на более близком периоде и игнорировал долгосрочные прогнозы. CME FedWatch Tool по прежнему ожидает первое снижение ставки ФРС в июне с вероятностью 62,8%.

( Читать дальше )

ФРС США оставила ставку без изменений на уровне 5,25-5,5%

- 21 марта 2024, 19:25

- |

Пресс-релиз:

Экономическая активность продолжает расширяться устойчивыми темпами.

Рост числа рабочих мест остается сильным, а уровень безработицы — низким.

Инфляция за последний год снизилась, но остается высокой.

ФРС стремится достичь максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе.

ФРС считает, что риски достижения этих целей становятся более сбалансированными.

ФРС не ожидает, что снижение целевого диапазона будет уместно, пока не убедится, что инфляция устойчиво движется к 2 процентам.

ФРС настроен вернуть инфляцию к своей цели в 2 процента.

Кривая доходности казначейских облигаций США стала более крутой: доходность за 2 и 5 лет снизилась на 10 б.п. и 7 б.п. соответственно, в то время как доходность за 10 лет снизилась на 3 б.п (данные на вечер 20/03/24). ФРС сохранила свой диапазон ставок по федеральным фондам без изменений на уровне 5,25-5,5%, как и ожидалось, на пятом заседании подряд. Политики сохранили свой прогноз снижения ставок на 75 б.п. на 2024 год. Однако, несмотря на то, что средние точки снижения ставок остались неизменными, все больше членов теперь ожидают меньшего снижения ставок, чем в декабрьских прогнозах.

( Читать дальше )

👮 👮🏻ФРС март 2024 – добрый и злой полицейские

- 21 марта 2024, 19:14

- |

😑Удивительно, но несмотря на очевидное смещение прогнозов в более жесткую сторону комитета по операциям на открытом рынке ФРС (точечный график FOMC), Пауэлл на своей пресс-конференции умудрился отправить рынок акций назад на исторический максимум своими голубиными речами. Если в двух словах, то он изо всех сил пытался обесценить факты вновь растущей инфляции убеждая слушателей в том, что «всё хорошо», но ставки будут держать высокими.

В точечном графике ФРС теперь планируется только 3 снижения ставки в 2024 году. Это вызвало беспокойство на рынках, но после глава ФРС начал выступать и умудрился все-таки замылить прогнозы комитета своими сверхглубинными и позитивными речами.

( Читать дальше )

Федеральная резервная система США вызвала ралли на рынке, поскольку чиновники придерживаются плана по снижению ставки

- 21 марта 2024, 10:10

- |

S&P 500 и Nasdaq Composite достигли рекордных максимумов после того, как центральный банк также повысил прогнозы ВВП

Представители Федеральной резервной системы США заявили, что по-прежнему рассчитывают снизить процентные ставки на три четверти процентного пункта в этом году, в результате чего американские фондовые рынки достигли рекордных максимумов.

Реакция рынка в среду последовала после того, как Федеральный комитет по открытым рынкам единогласно проголосовал за то, чтобы оставить ставки без изменений на 23-летнем максимуме — от 5,25 до 5,5 процента.

Центральный банк также резко повысил прогноз экономического роста США в этом году и заявил, что инфляция будет немного выше, чем ожидалось.

Согласно последнему заявлению, ФРС начнет снижать ставки уже летом, прекратив свою миссию по подавлению инфляции, которая подскочила, когда экономика США вышла из пандемии Covid-19.

Это также означает, что стоимость заимствований и ставки по ипотечным кредитам, взлетевшие в последние месяцы, могут начать снижаться в преддверии президентских выборов в ноябре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал