фонды

Всё до смешного просто

- 19 января 2021, 20:29

- |

Обнаружил то, что в общем-то и ожидал.

ВСЕ по уши сидят в Тесле, Эппле, Фейсбуке, Майкрософте и далее по списку «коронавирусных бенефициаров».

Портфели различаются только комбинациями этих основных тикеров и всякого остального шлака на «три копейки».

Если посмотреть доходности этих же фондов до 2020 года, то самые лучшие из них просто болтались около индекса.

Как и прежде жду серьёзного обвала, ибо степень всеобщего идиотизма сейчас зашкаливает.

- комментировать

- ★2

- Комментарии ( 62 )

Как обогнать S&P500 с минимальными трудозатратами

- 04 января 2021, 11:31

- |

Приветствую Вас, Смартлабовцы! Это моя первая статья на этом форуме, да и вообще не тему инвестиций, сильно не пинайте. В последнее время все больше фондов выходит на рынок РФ, не так давно Тинькофф добрался даже до биотехнологического сектора США(TBIO). Это и стимулировало меня на сей «подвиг».

Этой статьей я решил структурировать свои мысли и знания в области ETF. Если вкратце, для себя пришёл к стратегии индексного и секторального инвестирования через ETF. Об этом и пойдет речь.

1. Преимущества и недостатки инвестирования через ETF, о которых здесь знает каждый, но без базы нельзя, поэтому давайте повторим:

Преимущества:

а) Не требуют временных затрат для изучения отчетов компаний, сравнения с конкурентами, изучения истории компании, анализа мультипликаторов, технического анализа и какие еще подходы только не бывают.

Этот пункт ключевой для всего того притока инвесторов-«домохозяек» что пришли на рынок за последние 2 года(и я в их числе), ведь их депозиты уверен более чем в 95% случаев не превышают и 50000$, а в половине случаев и 10000$.

( Читать дальше )

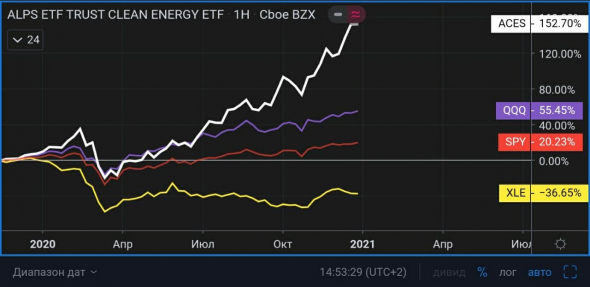

Рекомендую присмотреться к ETF #ACES

- 03 января 2021, 10:51

- |

Это хорошо диверсифицированный фонд, состоящий из компаний зелёной энергетики.

Особенно актуален для среднесрочных и долгосрочных инвесторов, потому что:

▫️Новый президент США топит за чистую энергию.

▫️ Альтернативная энергия становится все более популярной и потихоньку будет вытеснять традиционные уголь и нефть.

▫️Ожидается, что к 2030 году зеленая энергия будет стоить дешевле генерации на угле.

▫️Этот фонд в 2020 году обогнал широкий рынок более чем в 5 раз. В то время как привычный нам энергетический ETF (#XLE) показал убыток.

🔻Основные акции в фонде: ENPH, PLUG, RUN, TSLA, CREE.

Закрытый клуб начинающих инвесторов: присоединиться

Я в Instagram: перейти

Я на YouTube: перейти

Телеграм канал: почитать

Палладиевый фонд «Норникеля» выпустил первые токены.

- 22 декабря 2020, 21:33

- |

На первом этапе, «Норникель» будет тестировать токены, обеспеченные палладием, кобальтом и медью, а в будущем планирует токенизировать и другие металлы.

Первыми участниками проекта токенизации производимых «Норникелем» металлов стали международные товарно-сырьевые компании Traxys и Umicore.

7 главных пассивных портфелей

- 18 декабря 2020, 11:59

- |

Пассивный подход набирает популярность среди инвесторов за счет простоты, низких комиссий и просчитываемых рисков. Портфель, составленный из нескольких индексных ETF-фондов, идеально подходит для начинающего инвестора, который чувствует, что не готов тратить много времени на анализ и выбор отдельных акций.

Для опытных инвесторов пассивные портфели могут быть частью совокупных активов. Они обеспечат фундаментальную долгосрочную базу роста, в то время как стратегии активного выбора акций позволят экспериментировать и проверять навыки управляющего.

( Читать дальше )

ESG тренды устойчивого развития в инвестициях и корпорациях и ESG фонды - роль нарратива в экономике, виды, есть ли прибыльность в новой этике и книги по теме

- 16 декабря 2020, 21:09

- |

https://t.me/Keynes_and_Buffet

В 1970-м году Милтон Фридман опубликовал в New York Times статью “Социальная ответственность бизнеса — это приносить прибыль”. Как и другие работы Фридмана это эссе восхищает элегантностью аргументации и общей релевантностью — все таки держатель акций ожидает растущих дивидендов и их приумножение задача менеджмента. Однако, общая трактовка эпохи монетаризма была такова, что любые попытки социальной политики для welfare state ( общества всеблагого состояния) и в корпорациях жестко критиковались под предлогом того, что следует различать этические принципы, благотворительность и бизнес. Более того, растущие экономики Запада в 70-80х, экономическая политика которых была пропитана идеями Чикагской Школы (т.е. Фридман, монетаризм), производили контраст с коммунистическим СССР, поэтому отчасти, столь жесткое неприятие социально-этических мер в бизнесе было продиктовано необходимостью поддержки курса Рейгана и Тэтчер ( почему именно они — их советником по экономической политике был Фридман, что очень заметно, вспомнив некоторые фразы Тэтчер, ставшие крылатыми — об налогоплательщиках, например). Конечно же, такие идеи доминировали и при оценке компаний и при общем понимании этических принципов — они попросту исключались.

( Читать дальше )

Как выбрать фонд с минимальными издержками?

- 03 декабря 2020, 19:42

- |

Представьте, что вы выбираете фонд среди других фондов со схожими параметрами на один и тот же индекс или класса/подкласс активов. Как выбрать лучший? Для этого есть две популярных, но не всегда полезных, и две полезных, но малоизвестных характеристики.

Итак, выбираем между тремя БПИФ на индекс S&P500 и двумя аналогами в виде ETF:

Все фонды с физической репликацией и реинвестированием дивидендов.

Может ли комиссия фонда быть больше, чем заявлено?

Все мы знаем, что надо выбирать фонды с наименьшими комиссиями (TER). Однако далеко не все задумываются, что помимо расходов на управление, пайщики фонда несут и косвенные издержки из-за:

- налогообложения дивидендов, выплачиваемых фонду;

- потерь на спредах (когда фонд совершает торговые операции);

- недоинвестирования денежных средств в активы фонда;

( Читать дальше )

О чем вам не расскажут Василий Олейник, Тимофей Мартынов и другие, если вы хотите стать долгосрочным инвестором...

- 25 ноября 2020, 08:35

- |

1) Если вы делаете много сделок, то скорее всего вы будете в минусе

Так как большинство медийных людей спонсируется брокерами или продают обучение торговле, то им выгодно, чтобы вы активно торговали. Выгодно, когда это максимально удобно. Достал телефон, купил теслу, подождал пол часа, продал Теслу. Это скорее всего приведет к сливу депозита. Комиссии сожрут всю возможную прибыль. Ну и на примере портфеля Василия в этом можно убедиться. На долгосроке результат стремится к отрицательному. А он не тупой. Не думайте, что вы сильно умнее его.2) На долгосрок нет смысла собирать портфель

Если вы посмотрите множество роликов на Youtube типа на пенсию в 35/45/55/15, то увидите, как вам советуют покупать какие-то определенные компании. На самом деле на длинных сроках вы никогда не обгоните индекс. Поэтому проще всего купить индексный фонд с минимальной комиссией.3) Нет смысла выбирать точку входа

Куча роликов о том, как важно выбрать точку входа. Типа вот я дождусь просадки 10-20-30-90 процентов и круто заработаю. На самом деле при длинных сроках (более 10 лет) точка входа почти не играет никакой роли. Если просто входить каждый год в произвольный момент времени примерно одинаковой суммой, то прибыль во время ожидания компенсирует ваш навар от просадки.( Читать дальше )

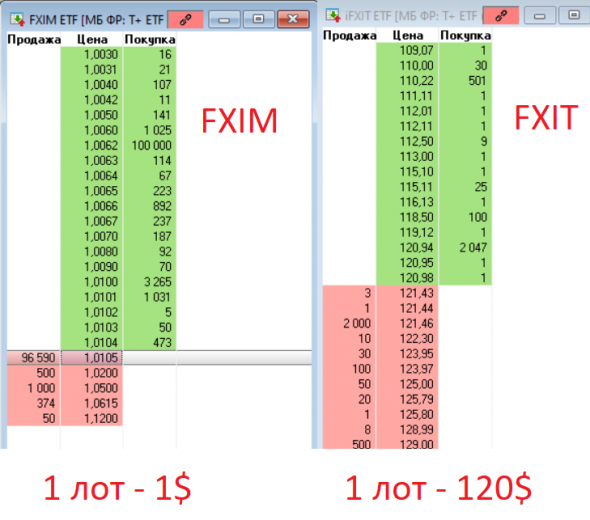

Новый ETF FXIM зачем?

- 18 ноября 2020, 10:36

- |

Если говорить прямо, фонд не совсем новый а «старый-новый» так как состав полностью совпадает с FXIT.

Популярен не будет, так как покупка только за $. «Классический FXIT» кстати тоже можно купить за баксы и ликвидность там мягко говоря не очень.

Вообще не понимаю смысл данного фонда, цена за 1 лот FXIT в $ около 120$. Что, приемлемо даже для мелких инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал