фондовый рынок

Данные о расходах и доходах смазано указывают на восстановление в США

- 28 мая 2021, 17:18

- |

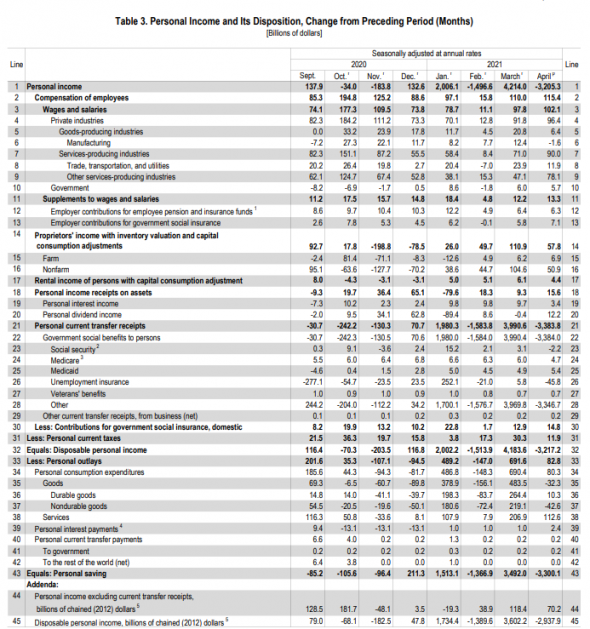

Сегодня вышло много статистики по миру и начнём мы с США с доходов и расходов:

Про личные доходы и расходы – ничего нового тут не произошло, так как большинство показателей смазано стимулирующими чеками, которые были марте. Но всё же стоит отметить то, что доходы в апреле снизились на -3,205 трлн относительно прироста за счёт стимулирующих чеков в 4,214 трлн в марте. И казалось бы, получается так, что если бы не стимулирующие чеки, то доходы выросли на триллион? Нет, на самом деле чеки ещё высылаются + пособия, так как государственные пособия снизились в апреле -3,384 трлн относительно прироста в марте на 3,990 трлн

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Финансовые рынки 26 мая:

- 27 мая 2021, 09:36

- |

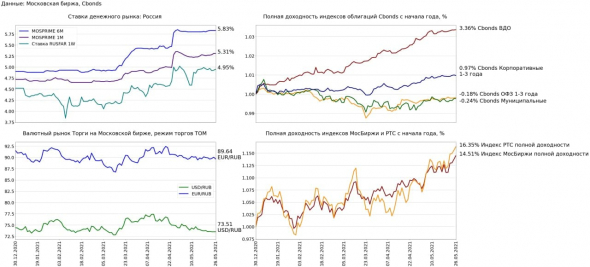

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.83% (+0.03 п.п. н/н, +0.93 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.31% (+0.05 п.п. н/н, +0.59 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.02 п.п. до 4.95% (-0.01 п.п. н/н, -0.57 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.01% до 73.51 USD/RUB (-0.38% н/н, -1.22% с начала года)

• Рубль по отношению к евро укрепился на 0.44% до 89.64 EUR/RUB (-0.34% н/н, -2.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.66% до 6816.58 пунктов (+3.12% н/н, +14.51% с начала года)

• Индекс полной доходности РТС вырос на 0.63% до 2919.84 пунктов (+3.99% н/н, +16.35% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (+0.11% н/н, +3.36% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.03% (+0.04% н/н, +0.97% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.02% (+0.05% н/н, -0.18% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг не изменился (+0.13% н/н, -0.24% с начала года)

Сценарии ФРС по печатному станку

- 25 мая 2021, 19:11

- |

На рынках сегодня абсолютно спокойный день. Из главного могу отметить скачки в риторики ФРС:

Представители ФРС продолжают попытки убедить рынки в том, что рост инфляции не страшен.

🤔И тут я заметил то, что ФРС прям активизировалась, особенно на этой неделе успокаивать рынки, что может означать: либо ФРС готовит нас к данным по инфляции за май (которые будут очень высокими), либо ФРС может оставить всю ДКП без изменений (то есть даже QE), что было бы волшебно для инвесторов. И до этого дня, я был уверен в том, что ФРС снизит скупку активов на 10-20 млрд, то теперь у меня появились вот ещё какие мысли:

▪️Данные по инфляции за май будут высокими и это напугает инвесторов, но данные по безработице могут показать силу и по моим прогнозам безработица в США может снизится к 5.9%, что воодушевит рынки и кроме, ФРС может оставить QE без изменений и это ещё сильнее воодушевит рынки. Если мы будем двигаться по этому сценарию, то есть вероятность, что восходящая тенденция на рынках может продолжится уже в ИЮНЕ.

( Читать дальше )

Технический анализ Акций РФ.

- 24 мая 2021, 08:33

- |

Акции Газпрома закрылись на уровне 258,0.

RSI перекупленность, MACDы нейтральные – состояние неявной перекупленности.

Уровень сопротивления — 273.

Уровни поддержки: 254, верхняя граница канала и 212.

Рекомендуется торговать от уровня 254.

Акции ГМКН закрылись на уровне 27060.

RSI и MACDы нейтральные.

Уровень сопротивления — 31000.

Уровни поддержки: 27000 и 24400.

Рекомендуется торговать от уровня 27000.

( Читать дальше )

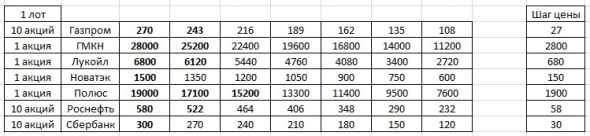

Торгуем по динамической лесенке 24.05.21

- 24 мая 2021, 08:29

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Газпром Long 07.05 243,0 250 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 19.04 15200 6 акций.

Роснефть Long 15.03 580,0 50 акций. Long30.04 522,0 60 акций.

Сбербанк Long 27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

Ежемесячный обзор портфеля: коррекция вслед за Nasdaq

- 23 мая 2021, 16:44

- |

Ежемесячный обзор по нашему инвестиционному портфелю. Макроэкономическая картина и результаты по отдельным секторам и компаниям. Разбираем период с 16.04.2021 по 18.05.2021. Обзор за предыдущий месяц здесь.

Макроэкономика. За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

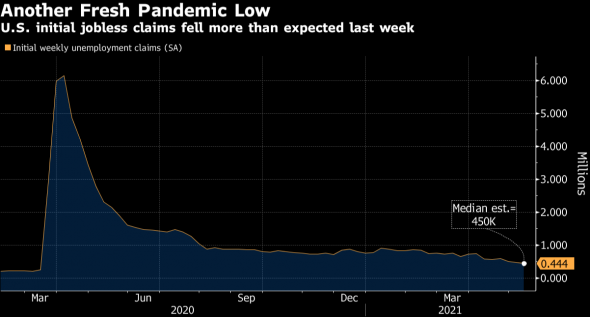

США. 29 апреля были опубликованы данные по ВВП США в 1 квартале 2021 г. (1Q21). Рост составил 6,4% в годовом выражении. Экономисты, опрошенные Dow Jones, в среднем прогнозировали +6,5%. По данным Министерства труда США, в апреле безработица составила 6,1%, а новые рабочие места вне сельскохозяйственного сектора 266 тыс. Экономисты ожидали в среднем безработицу 5,8% и увеличение числа занятых на 1 млн. Последние данные свидетельствуют, что за неделю, окончившуюся 15 мая в США подано 444 тыс. новых заявок на пособие по безработице. Продолжали получать пособие 3,751 млн человек. Экономисты в среднем прогнозировали 450 тыс. и 3,62 млн, соответственно. Инфляция (индекс потребительских цен, CPI) в апреле достигла 4,2% г/г. Экономисты ожидали рост потребительских цен на 3,6%. CPI к марту вырос на 0,8%. В то время как ожидалось повышение на 0,2%.

( Читать дальше )

Сигналы безработицы рынкам

- 20 мая 2021, 16:46

- |

Согласно данным Министерства труда, за неделю, закончившуюся 15 мая, заявки на пособия по безработице в США снизились на 34000 до 444000 человек, что является самым низким показателем с середины марта 2020 года.

🤔В ближайшие недели число заявок, вероятно, сократится еще больше, поскольку более 20 штатов недавно объявили о планах выхода из федеральных программ пособий по безработице, а компании заявили, что прием на работу новых сотрудников затрудняется, поскольку пособия по безработице выше, чем большинство рабочих мест с минимальной заработной платой. Напоминаю, что уровень числа заявок на пособия до пандемии был на уровне 220 тысяч в неделю.

☝🏻На данный момент, учитывая тенденцию в пособиях, то пока можно сделать вывод, что экономика США с выходом из программы пособий некоторых штатов, добавит в апреле более 600 тысяч рабочих мест и таким образом безработица снизится ниже 6% примерно до 5.9%, что даст ФРС пространство для снижения скупки активов с 120 млрд в месяц, до 110-100 млрд в месяц. Правда предварительно ФРС и правительству США придётся разогреть ожидания от прогнозов экономического роста экономики.

🤨 С другой стороны снижать программу скупки активов в преддверии соглашения по пакету стимулов, тоже странно, так как доходность из-за новых стимулов может критически скакануть вверх, что может стать проблемой.

❗️Июнь будет для рынков очень забавный и волатильный.

P.S. Ставь лайк в поддержку автора и заходи в ТеЛеГу — ТУТ

Парный трейдинг. Как заработал +34% в валюте за 2 года.

- 19 мая 2021, 13:47

- |

Поиск интересных и выгодных среднесрочных закономерностей/тем для заработка является одним из хороших вариантов заработка на бирже.

Под среднесроком я имею ввиду не неделю, месяц или квартал, а интервал от 6 месяцев до 2 лет.

После кризиса 2014 года – рост USD/RUB с 30 до 80 появилась одна из таких тем для заработка. Обратил внимание, что по Si и Brent платят хорошие премии. По Si премия составляла от 1,80 до 1,50 рубля в квартал. По Brent премия составляла от 0,6 до 1,0 $ в месяц.

Соответственно, продавая оба контракта мы среднесрочно забираем обе премии.

Фактически получилось, что торговал от шорта по нефти за рубли (UKOIL*USDRUB).

3 варианта развития событий.

1. Если нефть падает в цене – получаем прибыль.

2. Если UKOIL*USDRUB торгуется без изменений – получаем прибыль за счет премий.

3. Если нефть медленно растет – получаем безубыток, если нефть быстро растет – получаем убыток.

Теория вероятности на нашей стороне – в 2х случаях из 3х получаем прибыль.

( Читать дальше )

AT&T и Discovery создадут нового стримингового гиганта

- 18 мая 2021, 19:45

- |

AT&T (T) и Discovery (DISCA) объявили вчера об объединении активов WarnerMedia и Discovery на базе последней. AT&T отделит подразделение WarnerMedia и присоединит его к Discovery по так называемой схеме «Reverse Morris Trust», что позволяет не платить налоги. Взамен AT&T получит $43 млрд денежными средствами и долговыми обязательствами. Акционеры AT&T будут иметь 71% долю в новой компании, а у акционеров Discovery – оставшиеся 29%. Главой новой компании останется нынешний CEO Discovery David Zaslav.

Сделка одобрена советами директоров компаний. Является предметом одобрения собранием акционеров Discovery, согласия акционеров AT&T не требуется. Транзакцию планируется закрыть в середине 2022 г. Конкретные условия получения акций акционерами обеих компаний, суммы выплат, возможные дивиденды пока не определены.

Таким образом, AT&T усиливает позиции как одного из крупнейших мировых игроков на рынке Video-on-demand в борьбе с Walt Disney, Netflix и Amazon. Компания добавила 15 млн платных подписчиков Discovery к своим 146,4 млн платных подписчиков сервисов HBO Max, Hulu и ESPN+. Инвесторы получают возможность купить акции стриминговой компании, не инвестируя в слабо растущие сектора мобильной связи и проводного интернета.

См. также пост про отчёт Disney.

( Читать дальше )

Золото растёт, риск падает. казначейские облигации падают

- 17 мая 2021, 18:50

- |

😱Сегодня происходят забавные вещи:

☝🏻Золото растёт в цене, доходности казначейских облигаций ЕС и США растут, но тем временем рисковые активы в красной зоне. А это значит:

❗️Инвесторы сливают гос облигации из-за страха более высокой инфляции и неравномерного восстановления в мировой экономике.

Более того, (исключительно мои предположения) на Ближнем Востоке есть риск повторения 70-х, с точки зрения непрямого столкновения двух держав: Китая и США (ранее в 70-х как и сейчас США поддерживают Израиль, а арабскую сторону ранее поддерживала СССР, но сейчас – это Китай.

В ЕС появился огромный риск из-за роста доходности Итальянских казначейских бумаг, а учитывая то, что Италия крупнейший должник в ЕС и 3 экономика в ЕС, то рост доходности угрожает привести страну к банкротству. Коронавирус остаётся головной болью для многих стран, которые продолжают оставаться под ограничениями. Восстановление в США может развернуться в рецессию, так как инфляция растёт, а рабочие места создаются медленно. Цены на сырьё растут вместе с ценами на производство, а кроме того, в мире острая нехватка компонентов и комплектующих, что может затормозить рост рабочих мест.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал