управление опционной позицией

Опционы - это профессиональный инструмент. Но быть математиком не обязательно

- 07 ноября 2025, 15:17

- |

Опционы — это слишком сложно. Я не математик

Знакомые мысли?

Я их слышу постоянно.

И я вас понимаю. Когда видишь греки, улыбки волатильности, формулы — кажется, что это другой мир, доступный только избранным.

Кажется, будто нужно заново учить высшую математику, чтобы вообще подойти к этому инструменту.

И да, и нет.

Да — потому что опционы действительно полностью основаны на математической модели. Модели Блэка-Шоулза.

Нет — потому что быть математиком не обязательно.

Я не математик и не физик, и за 9 лет работы с опционами я понял главное:

Успех в опционах приходит не к тем, кто умеет решать уравнения, а к тем, кто понимает логику управления рисками.

Смотрите, в чём парадокс:

Опционы — это нелинейный инструмент со сложной математикой внутри.

Но большинство трейдеров пытаются использовать их как линейные инструменты — купил и ждёшь, когда цена пойдёт в нужную сторону.

Это как использовать спортивный автомобиль только для поездок в магазин за углом.

Технически — да, вы на нём доедете. Но вы используете лишь 5% его возможностей.

( Читать дальше )

- комментировать

- 430

- Комментарии ( 1 )

От угадывания к управлению. Почему опционы - это про управление риском, а не про прогнозы

- 27 октября 2025, 16:00

- |

Рынок достаточно непредсказуем, чтобы считать его случайным процессом.

Как бы вы ни старались угадать направление цены — она всё равно окажется там, где окажется.

И повлиять мы на это никак не можем!

Единственное, на что мы можем повлиять — это на свои риски.

Мы можем ими управлять!

Весь ваш успех на рынке зависит только от того, насколько грамотно вы умеете управлять рисками своих позиций.

Опционы — это инструмент, который позволяет очень гибко управлять рисками.

А опционная математика и статистика — это тот язык, с помощью которого можно эти риски измерять, контролировать и эти знания использовать в свою пользу.

Прежде чем учиться зарабатывать, нужно научиться понимать все риски, научиться их идентифицировать и ранжировать.

Понимать, как они меняются, как влияют на вашу позицию.

А уже потом — управлять ими.

Большинство трейдеров живут в логике угадывания:

Угадал направление рынка — заработал.

Не угадал — зафиксировал убыток.

Но фиксация убытка — это не управление риском.

Управление подразумевает процесс, динамику. А если позиция закрылась, по стоп-лоссу или еще как-то, то и процесс закончился…

( Читать дальше )

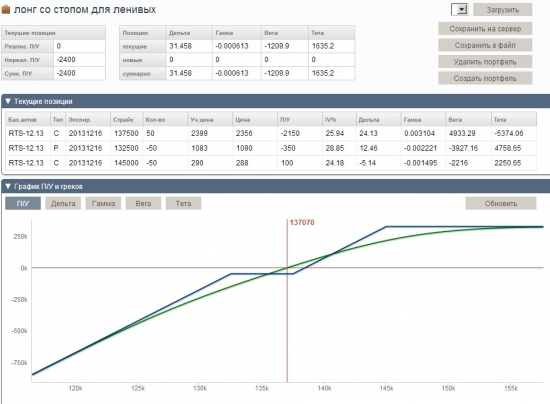

Стратегия "жди и молись" пока выигрывает. Анализ опционных позиций спустя неделю.

- 02 февраля 2025, 19:55

- |

В понедельник, 27 января, мы запустили эксперимент, где на практике я обещал показать, как можно управлять риском направления цены на примере продажи опционов. Начало смотрите здесь.

Разберем, что случилось с открытыми позициями спустя неделю.

Улыбка волатильности:

За неделю вся улыбка волатильности немного просела опустился левый край. Это значит, что подразумевая волатильность всех опционов стала меньше. Улыбку волатильности неделю назад я строил по 29,2% IV.

Сейчас настраиваю улыбку волатильности, встраивая ее в существующие котировки. Получается что новая улыбка стоит на уровне 26,7% подразумеваемой волатильности (IV).

( Читать дальше )

иГРЫрАЗУМа 2019: мысли "шо делать если"

- 25 июня 2019, 09:58

- |

Так вот. Исходя из прочитанного и услышанного, я понимаю, что при управлении позицией, прибыльной или убыточной, нужно стремиться делать две вещи (убираем пока тему дельта-хэджа, про нее достаточно написано у коллег):

1. По возможности уменьшать ее стоимость

2. Перемещать риск вслед за рынком.

Если бы времени до экспирации осталось меньше, чем сейчас, я бы сделала вот так:

1. Закрыла бы профитные проданные путы 125000, зафиксировав 1400п профита (2 по 700).

2. Продала бы путы страйк 140 000 по 4950п в кол-ве 3 штуки

3. На профит купила бы путы страйк 127500 в количестве 3 штуки по 510п

ГО позиции до коррекции было 34249п

( Читать дальше )

Фиксация убытка без стоп-лосов или как правильно уменьшать свой счёт. Опционы.

- 24 января 2017, 10:23

- |

Прежде всего скажу, что на SmartLab я пришёл c сайта H2T, зимой, пешком и в лаптях (а это сами понимаете непросто). Вообще мало кто знает, что изначально эти ресурсы (SL и H2T) и их создатели были вместе, а тогда еще общий трейдерский портал назывался TradeLab. Потом произошел ужасный скандал, в котором поговаривают были замешаны мойщики высотных окон, заглянувшие не в то окно; говорящие попугаи, повторяющие не те звуки; АНБ; и даже лошадь (правда пони причём карликовая).

( Читать дальше )

фигура "бомбардировщик-невидимка Б-2" или - уходим на выходные, завалившись на крыло

- 05 апреля 2014, 02:51

- |

Ах, как красиво сегодня наказывали медведей ложным импульсом 118700 — 121700 на слухах о NFP и нефти — аккурат через линию сопротивления (фиолетовая). Затем, с открытием вечерки — обратно, к 118700. Сформировались сразу две 'ловушки' — для медведей и быков. Думаю Кукл предполагал, что статистика окажется хуже ожиданий и спланировал все заранее, как раз под пэйроллы. Затарился шортами об паникующих медведей и глупых бычков. Понедельник-вторник все покажет.

( Читать дальше )

фигура "квадратный корень" или как защититься от тэты на выходные

- 29 марта 2014, 03:37

- |

( Читать дальше )

Забытая стратегия "лесенка"

- 04 декабря 2013, 21:03

- |

Но все просто все уже придумано. до нас, за нас итд.

Первое, что я порывался сотворить это диапазонный форвард, типа продать 132500 путы и купить 137500 коллы — обычное решение для направленной торговли.

потом пришла идейка подстаховаться чуток и продать 145 000 коллов.

Получилась вполне классическая стратегия «лесенка», которую оч давно не использовал из-за нелюбви к направленной торговле, однако сейчас настроение самое то. Мартовский спрэд на падеж сформирован полностью, сижу и получаю удовольствие, а вот с декабрем хочется еще поиграться :)

Получилось так:

( Читать дальше )

Может и получится...

- 22 ноября 2013, 00:09

- |

Более 2х лет нас приучили что прилетит Бернанке и бесплатно подарит бабло/натарит бондов/включит куе/скажет, что все зае%%сь короче.

Вола низкая убита вхам, с мая этого года все покупцы напрочь не хотят покупать опционы, только что то зудит в сознании мол, «может получится». Это тот самый недобитый Герчиком и ему подобными товарищами мозг. Сигнал от него идет, это нездоровая ситуация. Время насторожиться и рискнуть, надо просто понять, что это тот момент о котором ты потом, смотря на график, будетшь говорить, а я сделал это, не просто ЗНАЛ или спрогнозировал, но только СДЕЛАЛ.

Речь идет о том, как можно было бы для себя определить чем рискнуть за правое дело. Скажем я для себя решил, что могу поставить все что заработал на рынке с сентября на 2 спрэда:

( Читать дальше )

Индекс доллара достиг 79 - полуторогодовой поддержки.

- 24 октября 2013, 10:45

- |

Однако сейчас с учетом растущей волы думаю можно предложить такую конструкцию до декабря: в пропорции 1:3 покупаем siz3 и продаем si33000bl3

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал