тинькофф

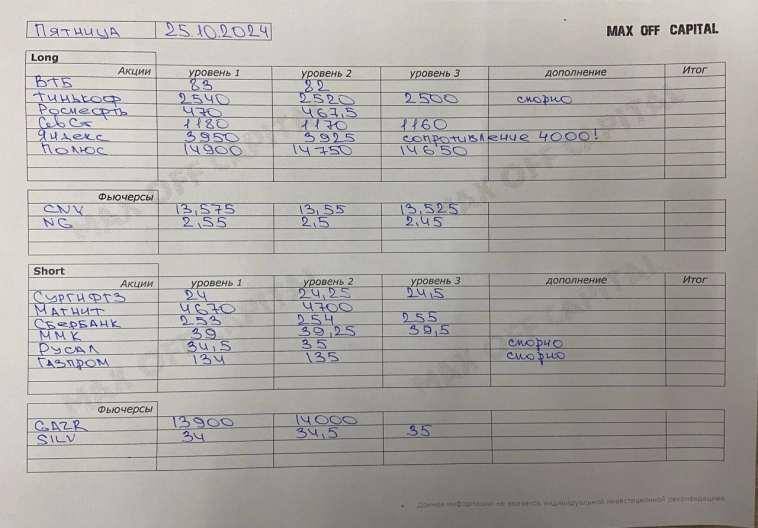

Идеи по рынку 25.10.2024

- 25 октября 2024, 08:18

- |

Все сделки разбираем в нашем ТГ канале

Остались вопросы переходите в наш чат MAX OFF CAPITAL | Чат

*Данная информация не является индивидуальной иневстиционной рекомендацией!

#идеи_по_рынку

- комментировать

- Комментарии ( 0 )

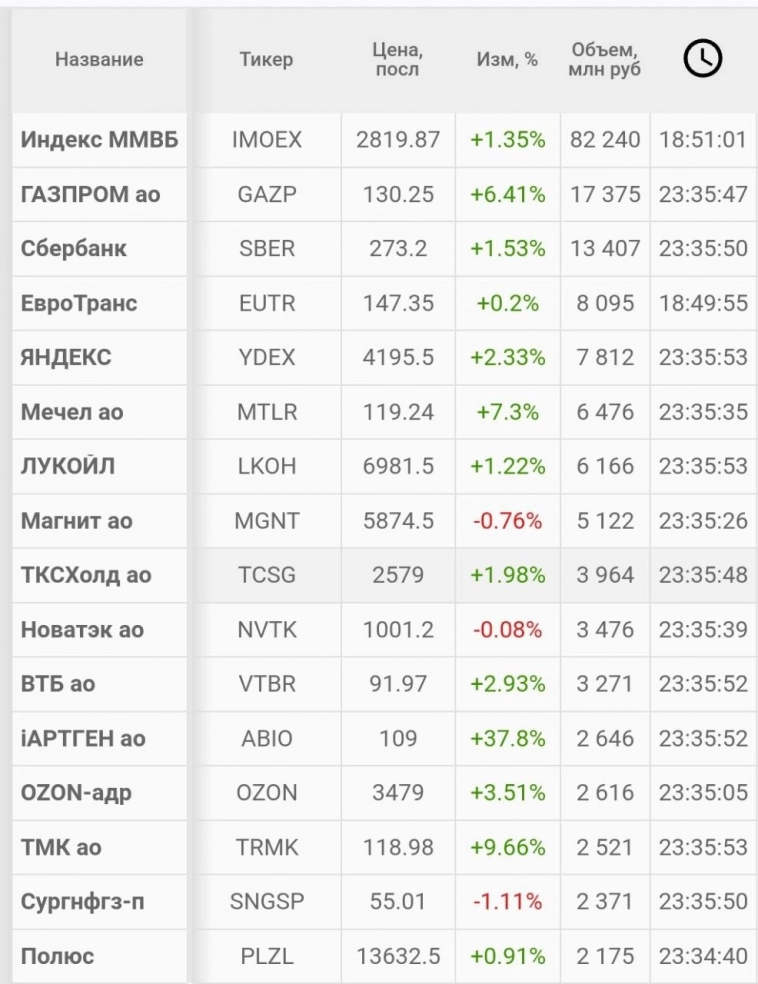

Вечерний обзор рынков 📈

- 24 октября 2024, 19:04

- |

Курсы валют ЦБ на 25 октября:

💵 USD — ↗️ 96,7402

💶 EUR — ↗️ 104,5139

💴 CNY — ↗️ 13,5348

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 0,6%, составив 2 718,42 пункта.

▫️ Инфляция в РФ на 21 октября. Недельная: 0,2% (0,12% неделей ранее), с начала года: 6,27%, годовая: 8,52% (8,51% неделей ранее).

▫️ РБК сообщает, что прокуратура (ранее непреклонная) запросила данные о покупках частными инвесторами акций СМЗ — опрошенные изданием эксперты считают, что это может значить «смягчение ее позиции» в резонансном и прецедентном деле об изъятии бумаг, купленных физиками на Мосбирже.

▫️ Антон Силуанов на пленарном заседании Госдумы уточнил, что Федеральный бюджет РФ на 2025 г. и плановый период 2025-27 гг. готовили исходя из ставки ЦБ РФ на уровне 15,1% годовых. Кроме того, министр финансов рассказал об обсуждении на «финансовом треке» стран БРИКС альтернативной расчетно-финансовой системы, — по его словам, не всем участникам она нужна, но министр выразил уверенность, что тема будет развиваться.

( Читать дальше )

Утро с Aromath🎪 - обзор рынка акций. 15.10.2024. Отскок на нисходящем тренде.

- 15 октября 2024, 10:53

- |

Дивиденды Т Банк

- 09 октября 2024, 20:46

- |

Немного дивидендного позитива сегодня внес ТКС Холдинг (он же Т Банк, он же Тинькофф), который довольно внезапно объявил о выплате дивидендов, впервые с 2021 года.

Совет директоров компании рекомендовал выплатить дивиденды за 9 месяцев 2024 года в размере 92,5 рубля, дивидендная доходность 3,6%.

Голосование пройдет 14 ноября (закрытие реестра 25 ноября).

В компании также анонсировали, что далее перейдут к практике ежеквартальной выплаты дивидендов — четыре раза в год.

По дивидендной политике, Т-Банк намерен выплачивать не менее 30% чистой прибыли.

Рекомендованная выплата в рамках ожиданий.

Прогнозируемые дивиденды на 2024-2025 годы:

134,08 руб. по итогам 2024 года — доходность 5,1%

188,34 руб. по итогам 2025 года – доходность 7,2%

( Читать дальше )

Утро с Aromath🎪 - обзор рынка акций. 26.09.2024. Ядерная доктрина как повод для фиксации прибыли.

- 26 сентября 2024, 09:58

- |

Торговый день среды прошёл под красным флагом, пошла первая фиксация прибыли в таком бурном отскоке.

Такие желания понятны, многие акции за 3 недели дали доходность +10-20%, что очень много.

Вечером выдали всех пока что устроившее обоснование в виде нарисованных новых «красных линий» ядерной доктрины нашего государства.

Тревожно, что тут еще сказать.

Безусловно, вчера прошлые и новые шортисты с мыслями «ну сколько можно расти в таких условиях» и «Газпром растёт последним» нарастили шорты. Посмотрим, как их выпустят, не уверен я в таком.

Лидером по оборотам были акции #TCSG Тинькофф Т-банка, который за 8 месяцев сумел нарастить все показатели согласно ведомости, на графике образовалась фигура ударного дня — при выходе максимума такого дня мы получим ускорение, ну и ещё часто и обязательно такие фигуры шортят, это распространенная ошибка мышления от незнания и непонимания.

Нацдостояние #GAZP, я полагаю, вчера также уже подвергся лёгкой распродаже, однако растущий тренд пока что сохраняется уверенно.

( Читать дальше )

🏦 Т-Банк. Результаты радуют

- 26 сентября 2024, 09:51

- |

Друзья, сегодняшний обзор хочу посвятить одной из наиболее перспективных компаний банковского сектора РФ — Т-Банку. Во время вчерашних торгов акции банка устремились вверх на фоне роста чистой прибыли по РСБУ за 8 месяцев на 30% г/г и в целом Т-Банк демонстрирует хорошую динамику по финансовым результатам, которая ранее была отражена в отчетности по МСФО за II квартал 2024 года:

— Выручка: 193,4 млрд руб (+72% г/г)

— Чистый процентный доход: 77,7 млрд руб (+45% г/г)

— Чистый комиссионный доход: 24 млрд руб (+45% г/г)

— Чистая прибыль: 23,5 млрд руб (+15% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде Т-Банк продемонстрировал рост по основным ключевым показателям. Выручка увеличилась на 72% г/г, также продолжили расти ЧПД и ЧКД, оба на 45% г/г. А чистая прибыль прибавила 15% г/г, при рентабельности капитала (ROE) в 32,7%. В свою очередь, кредитный портфель группы вырос на 9% — до 1,2 трлн руб.

📈 Общее количество клиентов выросло до 44 млн человек, а число клиентов, использующих продукты и сервисы группы превысили отметку в 30 млн человек.

( Читать дальше )

Утро с Aromath🎪 - обзор рынка акций.25.09.2024. Ускорение роста на экстра-объёме 🚀

- 25 сентября 2024, 10:03

- |

Нацдостояние #GAZP вчера продолжил фееричный вынос вверх на огромном объёме, закуп идёт серьёзный, в игре уже большие деньги. Будут ли правы эти деньги, на что они ставят и на что рассчитывают, тут другой вопрос. Тем не менее рост есть, это бесспорный факт. Есть вертикальный выход выше максимумов всех фигур и скользящих средних.

На такой радости сорвался в небо и #NVTK Новатэк, ну а правда, все растут, а он чем хуже? Тем более падал вместе с #GMKN отвесно вниз весь последний год с осени 2023, теперь все наоборот — акции в лидерах роста.

Потихоньку вверх ползёт один из фундаментальных фаворитов Aromath — самая простая идея ровно в 2 предложениях, на пальцах, на салфетке, озвученная мною сразу после официального отчета с объединённым капиталом и подтвержденных планов менеджмента, понятная даже ребёнку, начинает реализацию — #TCSG едет плавно ☝️, цели будут выполнены.

Утром уже вышло обоснование взлёта по #GMKN ГМК Норникель — финсоветники, брокеры и критики нос воротили от такой идеи, что дословно означает «хорошие сапоги- надо присмотреться к второй паре», а с легкой подачи Aromath акция набирает ход и уже едет в +7%.

( Читать дальше )

Утро с Aromath🎪 - обзор рынка акций. 24.09.2024. Нацдостояние переворачивает игру 🎲

- 24 сентября 2024, 09:33

- |

Торговый день понедельника начали с бурного роста широким фронтом.

В авангарде отскока выстрелили сомнительные #TRMK и откровенно стремные акции #MTLR вместе с непонятно кому нужными, да еще с такими оборотами #EUTR, что недвусмысленно намекает нам на диагноз рынка 🌡

Тем не менее из приличных видим рост и участвуем, например, в #YDEX, #TCSG, #LKOH, #PLZL, #UGLD.

Вечером #GAZP Газпром решил приободрить инвесторов из секты верующих в нацдостояние (здесь нет ни в коем случае даже намека на оскорбление чувств этих верующих), сегодня ждём продолжения выноса.

Новость пока кисловатая, но для такого рынка пока что вполне подошла.

Ждём усиления потока позитивных новостей, так бывает магическим образом часто.

Напрягает пока то, что произошло все вечером, но объем шикарный, конечно.

Крайне маловероятно, что такой рост весь испарится, а значит ждём по целям для начала в диапазоне 146-158.

А там посмотрим, что, где, когда и почему.

По факту это может быть game changer 🎮 для всего рынка на какое-то время,

( Читать дальше )

Утро с Aromath🎪 - обзор рынка акций. 20.09.2024.

- 20 сентября 2024, 09:46

- |

Уверенно держим уровень 2750.

Торговый день четверга ознаменовался ростом рынка, но по факту мы здесь уже четвёртый торговый день на отметке 2650+-10.

Исключением стали некоторые избранники Aromath — #GMKN ГМК Норникель явно лучше рынка вышел вверх вместе с аутсайдером #RNFT Руссефтью.

Да, и такое бывает.

Это не означает пока что ровным счётом ничего, но даёт шансы порасти далее в процентах намного бодрее основных голубых фишек.

Идею про #GMKN озвучивал публично в канале несколько дней назад вместе с графиком Палладия, а также на Форуме финсоветников в Казани со сцены в среду.

Рынок сообразил, что к чему, проявил интерес явный вчера, жду подтверждения роста ещё хотя бы одним подобным днем, где можно будет даже подумать о пирамидке.

Очень достойно несколько дней подряд торгуются акции дешёвого и ещё не всем далеко понятного #TCSG Т-банка, эту фундаментальную идею из 3 предложений буквально на пальцах с возможностью записи на салфетке и объяснению даже ребёнку публиковал и рассказывал 3 недели назад в Клубе прибыльных инвесторов AROMATH-VIP🎩

( Читать дальше )

Утро с Aromath🎪 - обзор рынка акций. 19.09.2024. Коррекция в восходящем тренде 📈

- 19 сентября 2024, 09:22

- |

Середина торговой недели совпала с полнолунием и началом коридора затмений, который пугает большинство инвесторов и любителей находить закономерности тем, где их маловероятно можно найти, а оправдания любым направлениям рынка очень удобно затем списывать на движения разных небесных светил.

Индекс закрылся в пределах минус одного процента, лидеры по оборотам торгов прежние и понятные.

Причин отскока #MGNT Магнита с низов уже напридумывали около десятка и без всяких там коридоров

Сильно смотрятся фавориты диверсифицированного портфеля Aromath🎪 — акции #TCSG отстали от рынка в отскоке, задерживаются,

А # SNGSP Сургут префы традиционно задают темп, моду и тон будущей девальвации рубля.

Между тем Юань-рубль на споте CNYRUB_TOM #CRU4 #CRZ4 пробил 13 рублей, имеет тенденцию к дальнейшему росту, недельный график очень мощный.

Расхождение во фьючерсе, конечно же, скоро исчезнет.

Золото Gold #GLDRUB_TOM #GDZ4 #GDU4 на радостях ставки американского банка вело себя ожидаемо волатильно, но тренд мощнейший ещё не сломало, а потому после консолидации и лёгкой фиксации по факту сейчас ожидаю далее возврат в восходящий тренд с достижением и перевыполнением всех самых амбициозных экстра-целей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал