тарифы

Трамп – заложник собственных торговых угроз

- 20 ноября 2019, 15:36

- |

Соглашение фаза один между США и Китаем в своей изначальной версии задумывалась как ограниченная сделка, которая позволила бы лидерам двух стран объявить свои национальные триумфы, успокоив таким образом финансовые рынки.

Однако сделка может превратиться в нечто большее, если Трамп согласится аннулировать все действующие тарифы, что Пекин считает неотъемлемым условием сделки. Взамен китайская сторона будет готова предложить увеличенные покупки сельхозпродукции США, облегчение доступа к внутреннему финансовому рынку для иностранных инвесторов и обещания разобраться с проблемами кражи и вынужденной передачи интеллектуальной собственности, но это недостаточно для американской стороны.

Как сообщает Рейтер, два источника знакомые с ходом переговоров сообщили о том, что по мнению Трампа, такие существенные послабления должны быть «обменяны» на более серьезные уступки. Трамп все же намерен заключить более масштабную сделку, чем та о которой было объявлено в октябре, что еще больше затрудняет поиск компромисса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Китай нащупал у Трампа слабое место. Обзор и прогноз рынка FOREX и FORTS на 7 ноября

- 07 ноября 2019, 05:59

- |

( Читать дальше )

Выбор брокера

- 07 сентября 2019, 09:33

- |

Коллеги, помогите определить какой сейчас брокер с тарифом лучше?

Выбираю из: Сбербанк Самостоятельный, ВТБ Мой онлайн и Промсвязьбанк День.

Начинал с ПСБ, но там ограничения на покупку активов с иностранными эмитентами. Хоть и не покупаю ничего такого, но на всякий случай хотелось бы иметь доступ на Санкт-Петербургскую биржу и иностранным эмитентам Мосбиржи.

Попробовал ВТБ Мой онлайн, с их родным приложением Мои инвестиции нельзя выставлять условную заявку, а чтобы получить логин и пароль для WebQUIK и iQUIK X нужно аж ехать в отделение, кое не каждое подходит ибо не в каждом есть какой-то ПМ, и в общем спустя неделю попыток получить данные для входа в вебквик в разных отделениях в разные дни я з*ебался.

Сбербанк сделал шикарный подарок в виде отмены депозитарной комиссии. Пусть там тариф на 0,01% больше чем у ПСБ и ВТБ, зато на удивление работают они быстро на мой взгляд, все доступы во все системы есть. Разница на каждые 100 000 руб инвестиций составляет всего 10 рублей, это ни о чем. Но вдруг я не знаю еще каких-то подводных камней? Подскажите пожалуйста в комментариях.

Или может сейчас есть более интересный брокер? Покупаю в основном только акции, облигации, бпиф и т.п., то бишь без опционов там всяких, валют и т.д. Пишите в комменты что вы думаете.

Выбор Брокера по тарифам (ФИНАЛ).

- 04 сентября 2019, 07:41

- |

На российском рынке не один, а целых ДВА брокера вдохновились примером американского брокера Robinhood и отменили брокерскую комиссию, причем один из них является крупнейшим классическим брокером и его знают практически все!

Что за …. (благотворительность такая) — подумал я. И с изрядной долей скепсиса начал «чесать репу». Для нашего рынка, это буквально как красная тряпка для быков, что-то совершенно необычайное! Об этом должны кричать из каждого «утюга»! Но я что-то не вижу рекламы на первом канале (юмор), что еще больше провоцирует всякие инсинуации: в чем здесь подвох?

Лучший способ разобраться в этом вопросе – сравнить реальные условия этих «брокеров без комиссии» с остальными «обычными» брокерами на конкретном примере, рассмотрев все их скрытые комиссии под микроскопом. С этой целью, я реанимировал свой старый пост посвященный выбору брокера по тарифам и заодно, по многочисленным просьбам адептов спекулятивного цеха, увеличил количество тестируемых брокеров

( Читать дальше )

Истинная причина отсрочки тарифов Трампа

- 15 августа 2019, 14:15

- |

Перенесение даты введения новых тарифов Трампа на некоторые товары с сентября на декабрь породило различные спекуляции по поводу истинных причин такого решения. Их можно разделить на два типа. Суть первых можно свести к тому, что Трамп “моргнул первым” в противостоянии и грядет деэскалация на более выгодных для Китая условиях. Спекуляции второго типа сводятся к поиску объективных оснований, в частности, в выявлении конфликта нового раунда тарифом с потребителем, точнее с его карманом. И такое основание есть – сезон шоппинга к в ноябре и декабре.

Я напомню, что 13 августа USTRопубликовало план введения новых тарифов. 1 сентября вступят в силу тарифы на 112 млрд. долларов, а 15 декабря еще 160 млрд. долларов импорта из Китая попадет под жернова тарифной войны. Первоначальный план администрации был еще более суровым — обложить тарифами почти весь остаток импорта (274 млрд. долларов) 1 сентября. Как и предполагалось, способ разделения USTR

( Читать дальше )

No way out (остатки на счетах). Что делать корпорату с короткой и не очень - ликвидностью?!

- 07 августа 2019, 14:18

- |

Инструменты:

- Депозиты и НСО (неснижаемый остаток)

- Депозит с ЦК и М-Депозиты

- Разномастное РЕПО (КСУ и ЦК)

- Свопы

- Бонды

Остальное уже более «рисковое» с т.з. конечного результата.

Итак, вводная: Высокие остатки и задача разделения ликвидности по срокам.

Основное, что нужно понимать при выборе для себя (здесь под «собой» я понимаю крупный корпоративный бизнес), что поскольку Биржа пока не так (как хотелось бы) «близка» к «непрофучастникам», тема с хеджем/размещение средств выглядит достаточно сомнительно, поскольку непосредственное функционирование (бухгалтерия/налоговая группа/аудит) будет весьма затруднительным, при несущественной разнице в доходе (по сравнению с «классикой» банковского обслуживания).

Реализация очень часто упирается именно в неумение (а зачастую и нежелание) смежных подразделений (которые, скажем так — «обрабатывают данные»). И если говорить о «защите» продукта перед топ-менеджментом (финдиректор и ко), позиция будет достаточно слаба именно из-за доходности (несущественности разницы). Нет, конечно, оговорюсь, что здесь можно выбрать бонды с высокими доходностями, да и вообще (при должном умении) можно построить «пирамиду» — но: риски будут существенно выше (а не надо забывать, что это Корпорат у которого трейдинг/хедж совершенно непрофильная деятельность, о которой многие узнали-то сравнительно недавно) и все это «действо» требует определенного умения (как строить/разбирать, так и учитывать/вычитать/аудировать).

( Читать дальше )

Почему шансы на сокращение ставки ФРС подлежат коррекции

- 05 августа 2019, 12:51

- |

Все дискуссии по поводу «странного» отсутствия проинфляционного эффекта тарифов США на китайские товары обычно генерировали два удовлетворительных объяснения:

- Доля потребительских товаров, попавших под тарифы низка;

- Потребительские товары, затронутые тарифами, имеют товары-субституты не из Китая, то есть для них относительно безболезненна (с точки зрения инфляции) трансформация цепочки поставок.

Однако с новым раундом тарифов Трампа, целью которых стало еще 300 млрд. долларов ранее незатронутого импорта, оба этих условия могут нарушиться – вырастет доля потребительских товаров в тарифных списках и будет затронуто больше товаров которые невозможно заместить такими же дешевыми аналогами из других стран. Из этой суммы потребительские товары будут занимать 120 млрд. долларов, и для некоторых из них едва ли предусмотрены сносные в плане соотношения цена/качество альтернативы — компьютеры, мобильные телефоны, спортивное оборудование, одежда, обувь, игрушки и т. д. Одежда и обувь, которые не были затронуты тарифами в предыдущих раундах, составляют 20% из общей суммы потребительских товаров из последнего тарифного списка, мобильные телефоны – 17%, игрушки – 10%.

( Читать дальше )

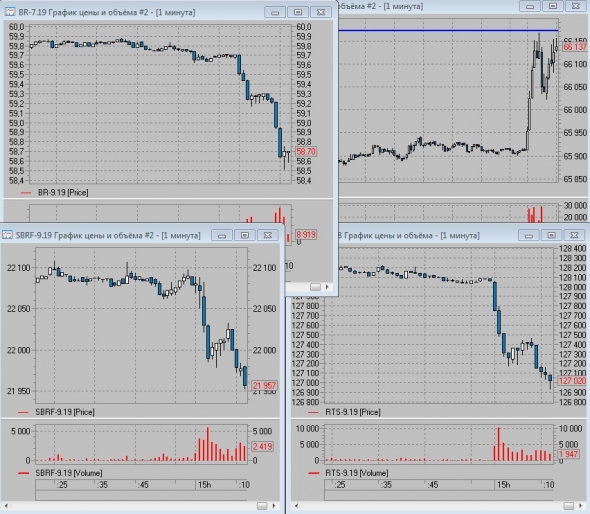

Нефть из ве бест!!!

- 01 августа 2019, 21:18

- |

31го июля покупал путы на нефть 64го страйка в гордом одиночестве, при средней цене позиции 1,26. Возможно поэтому нагрузил портфель только на 20%.

А покупателей все не было… Сегодня только зашел чей то хеджер днём в 1000 лотов и все.Следил за ним.

Ну и ладно, я один в поле воин.

Сегодня на Трампе все красиво отдал при средней 3,3.

Итого доха составила 261% на позицию или около 50% на весь портфель под опционы.

И это при загрузке портфеля на 20%.

Вот фьючи рано все таки отдал. А теперь и опционы рано...

Ну 1/4 тыс процентов тоже на дороге не валяются!

Открыл доступ к моему торговому чату

www.teleg.run/Enter1_Forts

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал