сырьевые рынки

Забытые сокровища рынка: почему никель, литий и уран могут стать новой нефтью

- 19 ноября 2025, 18:50

- |

Рынок сырья будто застрял между нефтью и золотом, но мир уже тихо смещает акценты. Есть ресурсы, которые ещё недавно считались скучными, а сегодня становятся ключом к будущей экономике. В статье разбираются неожиданные активы, которые могут стать драйверами следующего сырьевого цикла — и почему инвесторы их пока недооценивают.

Не только нефть и газ: малоиспользуемые сырьевые активы, на которые стоит обратить внимание

На рынке сырья есть эффект старого дивана. Все знают, где он стоит, к чему привыкли, но никто не задумывается, что под ним — залежи никеля, лития и урана, которые могут перевернуть всю комнату. Пока инвесторы спорят о судьбе Brent и WTI, в тени формируется новый цикл, где «грязные» энергоносители уходят на второй план, а на сцену выходят металлы, редкоземы и сырьё для зелёных технологий.

1. Никель — новый углеводород

О никеле вспоминают только когда говорят о батареях Tesla. Но этот металл — один из самых интересных игроков сырьевого рынка. Он не только ключевой элемент для аккумуляторов, но и компонент нержавеющей стали, от которой зависят стройка и промышленность.

( Читать дальше )

- комментировать

- 371

- Комментарии ( 3 )

❗️❗Сырьевые суперциклы: рабочая теория или поиск закономерностей там, где их нет?

- 26 июля 2025, 17:42

- |

На мой взгляд, теория суперциклов сырьевых товаров имеет право на существование, но её применение требует взвешенного подхода. Исторически длинные периоды роста цен на сырьё, такие как бум 2000-х годов, действительно действительно связаны со стремительной индустриализацией крупных экономик, вроде Китая. В такие периоды спрос на нефть, металлы и сельхозпродукцию резко возрастает, а предложение не успевает адаптироваться, что создаёт условия для многолетнего восходящего тренда.

Однако некоторые аналитики, включая исследователей Банка России и BIS, действительно отмечают, что часть таких теорий строится на подгонке данных постфактум. Сырьевые рынки подвержены множеству факторов – от геополитики до технологических прорывов, – которые не всегда укладываются в строгие цикличные модели. Например, резкий рост цен на нефть в 1970-х был связан не только с экономическим подъёмом, но и с нефтяным эмбарго ОПЕК, а обвал 2014–2016 годов – с комбинацией сланцевой революции в США и замедления китайской экономики.

( Читать дальше )

Главное за день (07.07.2025)

- 07 июля 2025, 23:25

- |

🔥 Дивидендные отсечки и корпоративные решения

Сегодня — последний день для попадания в реестры акционеров под дивиденды: Совкомбанк (₽0.35/акция), Газпром нефть (₽27.21/акция), Диасофт (₽80/акция) и Россети Московский регион (₽0.15054/акция). Совет директоров Яндекса рассмотрел допэмиссию акций для программы долгосрочной мотивации сотрудников — решение может усилить привязку топ-менеджмента к результатам компании.

📉 Регуляторы: ставки, валютные интервенции и ПИФы

ЦБ РФ с 7 июля увеличил объем продажи валюты по бюджетному правилу до ₽9.76 млрд/день (с ₽7.36 млрд). Минфин также начнет ежедневные продажи валюты (₽0.82 млрд), развернув июньскую стратегию покупок. Параллельно ЦБ предложил расширить возможности розничных ПИФов: разрешить вложения в неторгуемые акции (до 10% портфеля) и цифровые активы (с лимитами риска), а также перейти на расчеты «Т+0». Силуанов подтвердил прогноз роста ВВП на 2025 г. в 1.5–2%.

💼 Макротренды: нефтегаз, ФНБ и потребительский спад

( Читать дальше )

Татнефть отчиталась первой в нефтянке. Расчёт див.: за 25г. див. могут упасть в 2 раза. Впереди - негативные отчёты сырьевых компаний 1 пол. 25г

- 15 мая 2025, 22:41

- |

ВЫРУЧКА

1 кв. 2025г 361.44 млрд руб.,

1 кв. 2024 г.382.05 млрд руб..

Чистая прибыль (ЧП)

1 кв. 2025г 37.29 млрд руб.,

1 кв. 2024г. 68.39 млрд руб.

По ЧП по РСБУ считается промежуточный дивиденд.

Вклад I квартала 2025 г. в дивиденда 12 руб. на акцию (текущая дивидендная доходность — 1,7%) при выплате 75% прибыли.

Если ЧП за 2-4 кв. будет аналогичной, то див. за 2025г = 48 руб. (6,8%).

Напоминаю,

дивиденд за 2024г был 98,54р.

Отчёт вышел 5 мая.

Мысли по поводу акций RU

Из-за крепкого рубля и дешёвого сырья,

плохая отчётность за 1 кв. будет у почти всех сырьевых компаний.

Напоминаю, угольщикам уже нужна гос. поддержка, чер. мет. за 2024г не заплатит дивиденды.

Заинтересует ли див. дох. 7%, если ключевая ставка 21% ?

Ключевые риски для российского фондового рынка в 2025 году: налоговая нагрузка, IPO и ликвидность рынка, цены на сырье, инфляционные риски, риски миноритариев – Ведомости

- 27 декабря 2024, 08:51

- |

Налоговая нагрузка. Возможное введение гибкой экспортной пошлины для сырьевых компаний и ужесточение налогового режима могут снизить прибыльность экспортеров. Особенно рискуют государственные и сырьевые компании.

IPO и ликвидность рынка. Планируемый массовый выход компаний на IPO, в том числе «Сибура», может ухудшить ликвидность и снизить цены акций. Предложенные налоговые льготы инвесторам на IPO лишь частично компенсируют этот эффект.

Цены на сырье. Колебания цен на нефть и другие ресурсы могут оказать двустороннее влияние: падение цен усилит давление на рубль, а их рост может поддержать сырьевые компании.

Инфляционные риски. Возможная гиперинфляция при ослаблении рубля и сохранении высоких фискальных стимулов угрожает макроэкономической стабильности, хотя рынок акций может частично защитить инвесторов от роста цен.

Риски миноритариев. Прецедент с изъятием акций «Соликамского магниевого завода» вызывает опасения у инвесторов. Решение проблемы улучшит инвестиционный климат, но пока ситуация остается напряженной.

( Читать дальше )

Goldman Sachs: Сырьевые товары будут расти в 2024г из-за снижения процентных ставок — Bloomberg

- 25 марта 2024, 12:47

- |

Медь, алюминий, золото и нефтепродукты могут вырасти, по данным банка, который также подчеркнул необходимость избирательного подхода инвесторов, поскольку прибыль не будет всеобщей.

Сырьевые товары добились скромного роста в первом квартале 2024 года: сырая нефть укрепилась, золото достигло рекордного уровня, а медь превысила 9000 долларов за тонну. Политики как Федеральной резервной системы США, так и Европейского центрального банка дали понять о своем намерении снизить стоимость заимствований в этом году по мере снижения инфляции.

“Мы обнаруживаем, что снижение ставок в США в некризисных условиях приводит к росту цен на сырьевые товары, при этом наибольший рост цен наблюдается на металлы (в частности, медь и золото), за которыми следует сырая нефть”, — сказали аналитики.

( Читать дальше )

Goldman Sachs ожидает повышения цен на сырье за счет снижения ставок ФРС

- 21 февраля 2024, 17:56

- |

21 февраля (Рейтер) — Ожидается, что медь и золото увидят самый большой немедленный рост цен в сырьевом секторе в результате потенциального снижения процентных ставок Федеральной резервной системы США, говорят аналитики Goldman Sachs.«Немедленный рост цен в результате снижения двухлетних ставок ФРС на 100 базисных пунктов в США является самым большим для металлов, особенно меди (6%), а затем золота (3%), за которым следует нефть (3%)», — заявил Goldman. Об этом говорится в заметке Сакса от 20 февраля.Банк Уолл-стрит, однако, заявил, что не ожидает существенного влияния на цены на природный газ или сельскохозяйственную продукцию, поскольку микрофакторы, такие как сезонные циклы запасов и погода, перевешивают любое влияние снижения ставок.Ожидается, что центральный банк США снизит ставку по федеральным фондам в июне, согласно мнению незначительного большинства экономистов, опрошенных Reuters, которые также заявили, что больший риск заключается в том, что первое снижение ставки произойдет позже, чем прогнозировалось.

( Читать дальше )

Сырьевой суперцикл. Какие перспективы у нефти?

- 08 ноября 2023, 19:30

- |

Подписывайтесь на наш канал, чтобы не пропустить новые полезные выпуски о фондовом рынке США

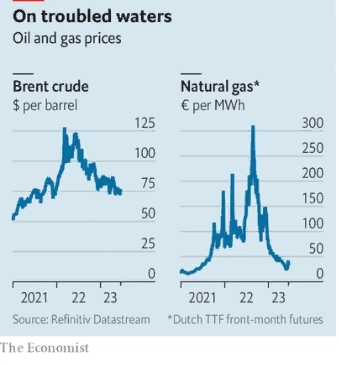

Теперь требуется нечто большее, чем просто намек на плохие новости, чтобы цены на нефть и газ вновь взлетели до небес - The Economist

- 20 июня 2023, 15:45

- |

Нефть марки Brent, мировой нефтяной эталон, колеблется в районе 75 долларов за баррель по сравнению со 120 долларами год назад; в Европе цены на газ составляют 35 евро (38 долларов) за мегаватт-час (мвтч), что на 88% ниже своего августовского пика.

Организация стран-экспортеров нефти (ОПЕК) и ее союзники объявили о резком сокращении добычи. В Америке количество нефтяных и газовых вышек сокращается семь недель подряд. Несколько газовых объектов Норвегии, которые сейчас жизненно важны для Европы, находятся на длительном техническом обслуживании. Нидерланды закрывают крупнейшее газовое месторождение в Европе. Однако любой скачок цен быстро проходит. Что удерживает цены на низком уровне?

( Читать дальше )

Сырьевые рынки – результаты прошлой недели

- 20 июля 2022, 11:48

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

По результатам прошлой недели цены на большинство сырьевых товаров снизились в силу ужесточения мировой денежно-кредитной политики и усиления опасений по поводу экономического роста. Высокие июньские показатели инфляции в США (9,1%) указывают на еще одно значительное повышение ставки на заседании ФРС в июле. В то же время центральные банки Канады и некоторых развивающихся стран Азии также преподнесли сюрпризы в виде агрессивных мер поддержки. Более того, мы ожидаем, что показатель активности в Китае продемонстрирует экономический рост, близкий к нулю в 2022 году. Также, сейчас мы предполагаем умеренную рецессию в Европе зимой. Эти опасения по поводу роста оказывают давление на перспективы спроса на сырьевые товары, и инвесторы в целом отреагировали тем, что стали более склонны к риску.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал