ставки

Емельяненко vs Кокляев

- 05 октября 2019, 23:26

- |

Смотрю сейчас ставка 7.40

И большинство уверены в победе сани

У меня такие соображения.

Емельяненко в отвратительной форме, он не может набрать вес, совершенно истощен, задницы почти не видно. На некоторых видео у него язык заплетается от усталости. Он постоянно жульничает на видео. Когда взвешивался сказал что сбросил весы по нулям, но табло не показал. Впрочем, весы показали сто с небольшим, это не густо для его роста. Показывает присяды с нарезкой, вырезает значит отдых. Делает становую 200 не напрягаясь, с кривой спиной, блины на штанге разные, веса не показывает. Показывает какую-то «скорость», болтая руки в воздухе, хотя прекрасно сам понимает, что такая «скорость» без акцента нифига не значит. Настоящего нокаутирующего удара у него никогда не было, я помню только один чистый нокаут на встречке. Свет он не тушит, работает серийно и добивает(это впрочем типично для ММА). Сейчас, судя по видео по подготовке, все еще хуже, плюс вес. Это значит, что он по крайней мере не сшибет Кокляева в первом же размене.

( Читать дальше )

- комментировать

- Комментарии ( 53 )

НАЧАЛОСЬ? ОБЗОР ДЕНЕЖНОГО РЫНКА США.

- 04 октября 2019, 14:33

- |

Сегодняшний обзор денежного рынка решил вынести отдельной статьей т.к. на денежном рынке США важный момент, который требует пристального внимания.

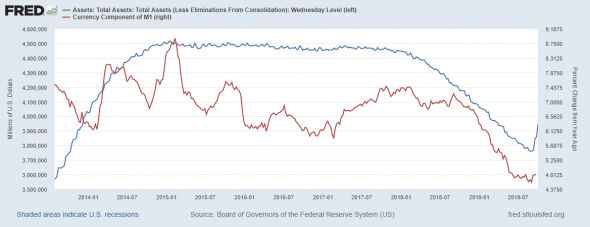

Итак, за последний месяц ФРС нарастила баланс на 150 млрд. долларов, это как-раз тот объем который Казначейство США вывело из обращения на свой счет в центральном банке. При этом ставка по ликвидности овернайт (РЕПО) взлетала неделю назад до 5%, а в начале текущей недели до 2,8%.

ЛИКВИДНОСТЬ И НАЛИЧКА

Эти процессы сигнализируют нам о том, что в США с ликвидностью проблема и спрос\предложение ликвидности находится в шатком балансе, любые шоки в сторону сокращение предложения денег наносят вред экономике.

Первая картинка иллюстрирует данный процесс.

Синяя линия, это баланс ФРС, который дико растет, т.е. регулятор через FOMC выкупает облигации на открытом рынке, чем увеличивает резервы банковской систем, т.е. это рост М2.

( Читать дальше )

АНАЛИЗ И ПРОГНОЗ GBP/NZD

- 23 сентября 2019, 12:54

- |

Давненько здесь не был, больше провожу время в своем канале телеграмм https://t.me/khtrader

На выходных проводя свой еженедельный анализ финансовых рынков наткнулся на весьма перспективную валютную пару для шорта. Решил покопать поглубже и вот что получилось

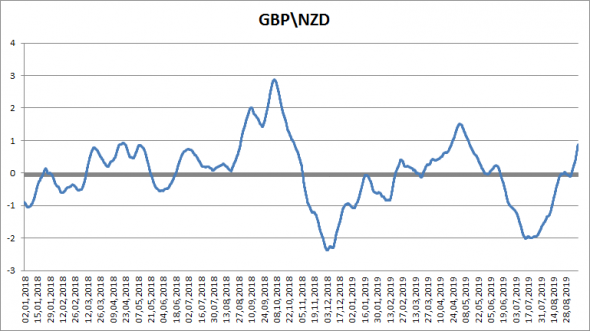

Первая картинка иллюстрирует оценку актива через статистическую модель Z-score, это движение актива в отклонениях от некоего среднего

Как видим актив зашел в положительную зону, но от экстремумов очень далеки. Как минимум брать большие цели не стоит 1-2 фигуры будет достаточно.

Следующая картинка, это оценка ожиданий рынка на основе отчетов от Комиссии по товарным фьючерсам, т.н. отчеты СОТ.

( Читать дальше )

Для чего нужен рынок акций в эпоху отрицательных ставок?

- 09 сентября 2019, 11:36

- |

Мне всегда казалось что рынок акций это по сути венчурное финансирование для компаний у которых недостаточно собственных средств для развития и поэтому компании готовы поделиться будущей прибыльностью с помощью такого механизма (выпуск акций). Компания получает возможность закладывать свои акции в качестве обеспечения необходимых кредитов. Но для состоявшейся компании рынок акций уже не так важен — для получения займов можно выпустить облигации, доверие к компании уже сложилось, у компании появились активы, которые выступают своего рода гарантией по выпущенным облигациям. Низкие ставки центробанков позволяют снижать доходность и собственных облигаций, тем самым увеличивая и дальше прибыль компании.

Сейчас на рынках очень много «дешевых денег». Зачем состоявшимся компаниям нужно оставаться на биржах? Не будет ли являться дальнейшее снижение ставок — своего рода спусковым крючком для сжатия рынка акций и ухода с него части компаний?

Лучше жить не будем. Но есть нюансы

- 26 августа 2019, 20:38

- |

МИНЭК СНИЗИЛ ПРОГНОЗЫ. ПРЕДСКАЗЫВАЕТ ОСТАНОВКУ РОСТА ПОТРЕБКРЕДИТОВАНИЯ, ЧТО ВЕДЁТ К РЕЗКОМУ ЗАМЕДЛЕНИЮ ПОТРЕБИТЕЛЬСКОГО СПРОСА

Сегодня Минэк представил обновленный прогноз до 2024 года:

• Прогноз роста ВВП на этот год подтверждён на уровне 1.3%, прогноз на 2020г снижен с 2.0 до 1.7%

• Прогноз инфляции на 2019г снижен до 3.8% (4.3%), 2020г – 3.0% (3.8%)

• Прогноз роста инвестиций в 2019г снижен до 2.0% (было 3.1%), 2020г – 5.0% (7.0%)

• Прогноз роста реальных располагаемых доходов населения на 2019г снижен до 0.1% (1.0%), 2020г – 1.5% (1.5%)

• Прогноз роста в секторе розничной торговли на 2019г снижен до 1.3% (1.6%), 2020г – 0.6% (2.1%)

• Прогноз уровня бедности на 2019г повышен до 12.5% населения (12.0%), 2020 – 11.7% (11.1%)

============

Как видно по основным цифрам, прогнозы Минэка приблизились к реальности. Самый интересный момент в прогнозе – ожидания кардинального замедления рынка потребкредитования – рост на 4% в 2020г по сравнению с 20% в этом. Называя вещи своими именами, это кризисный сценарий. Понятно, что такой сценарий ведёт к серьёзному ослаблению потребительского спроса – Минэк ожидает его рост в следующем году лишь на 0.5%.

Подробнее о прогнозах Минэка и имеющихся в нём нестыковках читайте завтра в MMI (@russianmacro)

===========

PS. кстати, а что Вы думаете про нулевые ставки ЦБ?...

Управление миром через соц.сети

- 22 августа 2019, 06:52

- |

«Единственная наша проблема — это Джей Пауэлл и ФРС.

Он как гольфист, который не может загнать мяч в лунку. США ждет существенный рост, если он сделает верный шаг — снизит ставку, однако рассчитывать на него не стоит! Пока он все делает неверно и толкает нас вниз», — указал Трамп.

Президент неоднократно ругает американский Центробанк за «нерешительность» в снижении ставок.

Видимо Дональд уже выбрал «козла отпущения» и не остановится не перед чем, лишь бы выиграть президентскую гонку в 2020 году.

ZEW предупреждает о новом риске в прогнозах – валютной войне

- 13 августа 2019, 12:33

- |

Начало недели выдалось вполне спокойным в плане выхода экономических отчетов, поэтому торговля сосредотачивалась на калибровке шансов осеннего раунда тарифов, последующего смягчения кредитных условий ФРС. Из событий с немедленным развитием, которые чреваты усилением геополитической нестабильности можно выделить протесты в Гонконге и репетиции властей по подавлению мятежа.

Начиная со вторника в фокус вновь попадает на экономические данные, главным образом на потребительскую инфляцию в США и ВВП Еврозоны в среду за второй квартал. В данных будет прежде всего интересовать немецкий выпуск, так как кризисные явления в производственной динамике стран в авангарде блока являются наверно одним из основных факторов риска для ЕЦБ, влияющих на краткосрочную политику.

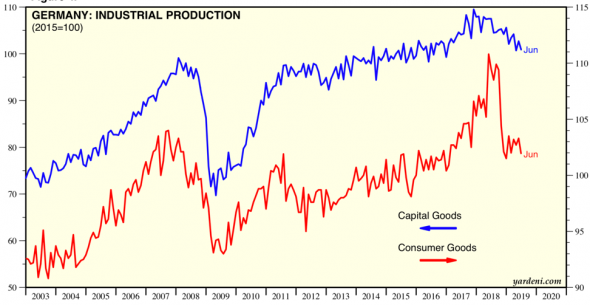

Последний шок в промышленном выпуске потребительских товаров в Германии сопоставим с масштабами падения во время последнего кризиса в 2008 году:

( Читать дальше )

Валютные войны. Часть вторая. Монетарная политика.

- 08 августа 2019, 11:25

- |

Это вторая часть исследования по мировой торговле. В которой мы затронем положение ведущих ЦБ и перспективы валютных войн.

Первым делом приглашаю всех в свой канал телеграмм, поскольку я в основном торгую нефть, там Вы найдете много по данному рынку https://t.me/khtrader также публикую результаты исследований по валютному рынку и макроэкономике

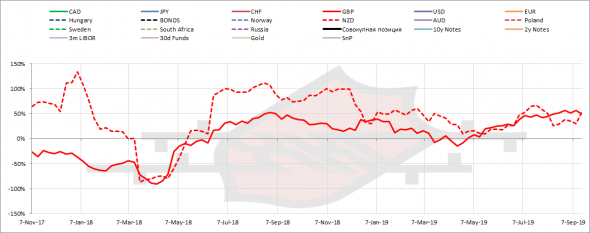

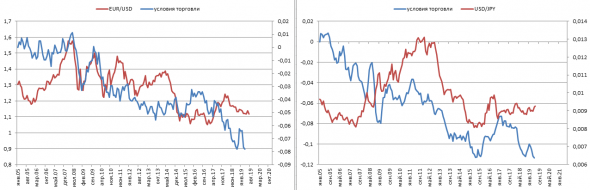

Итак, в анализе условий торговли мы остановились на картинке связи между валютой и условиями торговли на примере доллара. Следующая картинка еще один пример данной связи, это евро и йена

Корреляция не совершенная, т.к. современная торговля уже давно перевалила на поля финансовых рынков. Оборот которых в разы выше, чем обороты международной торговли.

Итак, мы потихоньку подошли к вопросу об условиях стран на момент начала валютной войны, кто-где находится.

Основные инструменты стабильной девальвации валюты выступают инструменты монетарной политики центрального банка, т.е. снижение ставок, расширение денежной массы, еще есть валютные интервенции, но они больше эффективны на краткосрочных временных горизонтах.

( Читать дальше )

Вчерашний "Риск-офф", правда или ложь?

- 02 августа 2019, 10:44

- |

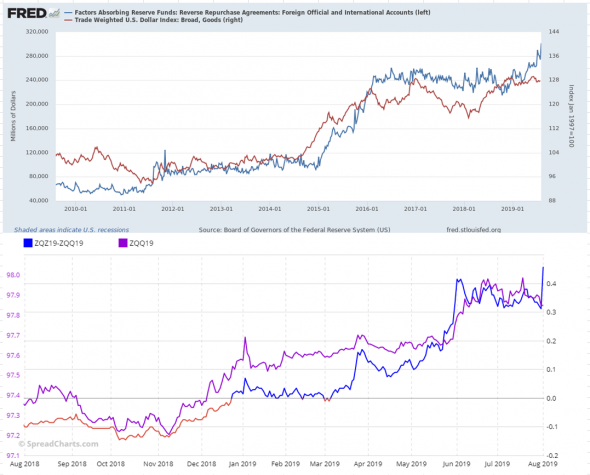

Пара картинок по ситуации с денежным рынком и вчерашним «риск-оффом» из-за Трампо-трикстера.

На верхней картинке синяя линия отображает вложения иностранных институциональное в рамках сделок РЕПО (т.е. с обратной сделкой в оговоренное время) в коммерческие банки и взаимные фонды денежного рынка. Если грубо, то это иностранная валюта в составе денежной базы.

Красная на картинке это индекс доллара (товарно-взвешенный). Логично, что синяя отображает спрос на доллары со стороны портфельных инвесторов на финансовые активы США. Это и видно по синхронному движению показателей. Иностранные инвесторы продолжают изымать долларовую ликвидность из денежного рынка США. И действия ФРС, пока не начнет расти денежная база, никак не ослабят доллар.

К спросу на доллар со стороны иностранных институциональное, также спрос на доллар оказывает Госдеп, казначейский счет продолжает сокращаться, и в планах сократиться еще. Те 15 млрд. долларов которые освободятся на рынке в связи со сворачиванием программы сокращения баланса ФРС выглядят ничтожными, даже если скорректировать их на скорость обращения денег (1,4) и с учетом майских 15 млрд. долларов, которые уже реинвестируются, то получим всего-то 42 млрд. Без наращивания базы через печатный станок покрыть спрос на доллары будет невозможным. При том, что внутренний спрос на деньги также остается высок: крепкий рынок труда=рост доходов=рост расходов. Пока действия ФРС направленны на рост инфляции для улучшения условий торговли и запуска делового цикла, вместе с фискальными стимулами это должно помочь, но пока это нельзя назвать смягчением ДКП, а только первым шагом на встречу запуска расширения предложения денег.

( Читать дальше )

Обзор РТС после ФРС

- 01 августа 2019, 11:16

- |

Старт 12 августа.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал