среднесрочные инвестиции

Акция ММК, Уточненный прогноз EBITDA на основе фантастических операционных результатов за 2 квартал

- 14 июля 2021, 12:14

- |

ММК в отличие от НЛКМ в своих операционных результатах раскрывает средневзвешенную цену реализации — $944 за тонну продукции, при моем консервативном прогнозе $916 сделанный на основании исторических данных из отчетностей и цены г/к проката на Шанхайской бирже с февраля по апрель.

( Читать дальше )

- комментировать

- 3.7К | ★3

- Комментарии ( 12 )

Акция Северсталь, прогноз дивидендов и финансовых показателей за 2-й квартал 2021 года

- 10 июля 2021, 23:04

- |

В целом динамика не очень, за счет падения доли продаж ЖРС, и в среднем продажи были больше, а в Q1 2021 спад ускорился. Но наблюдается некое чередования, за кварталом спада идет квартал подъема. Это связанно с суровыми погодными условиями, что осложнило добычу и отгрузку продукции. По словам CEO Шевелева во втором квартале ожидается существенный роста показателей с учетом добытых, но не вывезенных в 1-ом квартале 2021 года.

Предположим, что продажи вернуться к уровням Q4 2020 ближе к средним значениям

Закладываем:

Rolled products — 2120 тон

Iron ore - 1600 тон

Downstream products — 400 тон

Coal - 330 тон

Далее смотри структуру выручки помимо прокатной продукции

( Читать дальше )

Акция ММК, прогноз дивидендов и финансовых показателей за 2-й квартал 2021 года

- 16 мая 2021, 23:42

- |

ММК через два месяца 14-го июля опубликует производственный результаты и 22-го июля опубликует отчет МСФО. Ранее я делал прогноз финансовых показателей и дивидендов за 1-й квартал 2021 года и обнаружил, что средняя цена реализации в РФ растет с лагом в районе 1-1,5 месяца от индексных экспортных цен FOB черное море на г/к прокат.

Тем самым можно уже сейчас приступать к прогнозу показателей ММК не дожидаться 30-го июня или завершения 2-го отчетного квартала 2021.

Рассчитаем среднюю цену реализации — $892

Первым шагом возьмем экспортные цены на г/к прокат за последный квартал в FOB СНГ и Китай

( Читать дальше )

ММК. Какова справедливая стоимость ?

- 04 апреля 2021, 19:30

- |

Что бы постараться ответить на данный вопрос, попробуем проанализировать бумагу MAGN со всех сторон.

Первым шагом, акции убеждаемся это дивидендная акция или акция роста ?

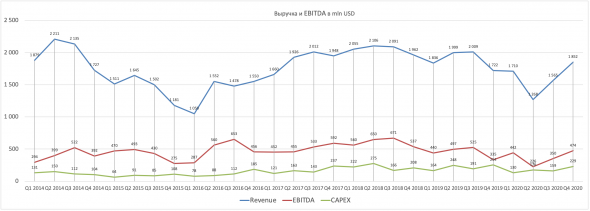

Для этого смотрим график с историческими показателями выручки и EBITDA в динамике поквартально.

И на первый взгляд видим, что выручка и EBITDA топчется на месте, несмотря на значительный CAPEX, к устойчивому росту не приводит.

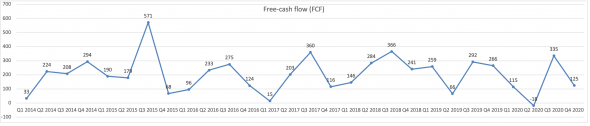

У ММК, сейчас текущая дивидендная политика 100% от свободного денежного потока(FСF) или больше, если превышен CAPEX в 700$ мил.

Посмотрим график с FCF

( Читать дальше )

Большой бэктест Value мультипликаторов по российским акциям 2004-2020. Консервативная среднесрочная стратегия с редкой балансировкой

- 01 апреля 2020, 18:33

- |

Привет, в этом исследовании протестируем идею покупки недооцененных акций на нашем рынке по мультипликаторам P/E и P/BV за последние 17 лет. Достаточный срок, который включает периоды роста, спадов и нудного боковика. До 2004г. количество ликвидных бумаг было совсем скромным, а основная активность концентрировалась в РАО ЕЭС.

Обычно упоминанием низких мультипликаторов заканчивается инвестиционная идея от брокеров или телеграм каналов: «Компания Х заканчивает цикл инвестиций в новое производство, ожидаем существенного роста бизнеса. Также у компании самый низкий P/E в отрасли, хороший момент для покупки». Не проще ли просто купить 25% лучших ликвидных акций с наименьшим P/E, раз в месяц перетряхивать портфель и получать доходность выше рынка? После тестов этой стратегии на Python выводы не столь однозначны.

Моментальная оговорка – авторские инвестиционные идеи, драйверы и опыт сложно загнать в рамки механического бэктеста, поэтому они никак не учитываются в разборе. Линчевание и погружение в бизнес по Баффету эффективно проводить, когда ты управляющий крупнейшего фонда и имеешь прямой контакт с директорами компаний. Покупка кофе на остановках Газпромнефти имеет спорное влияние на инвестиционный анализ, а финансовые отчеты доступны каждому.

( Читать дальше )

Впервые за много лет немного окэшился в декабре 2019 по портфелю на ММВБ и...

- 09 января 2020, 16:05

- |

Я не трус, но...

Дайте идею на 50% годовых на этом рынке, добрые люди, хоть и в деревянных…

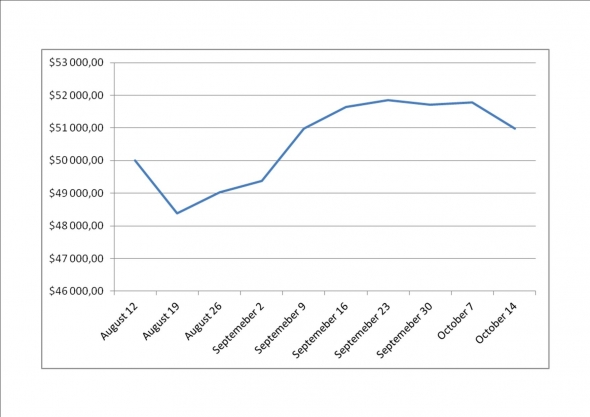

Mikhaylevskiy Group Week 42

- 21 октября 2019, 12:28

- |

Open Positions

Symbol |

Side |

Avg Fill Price |

Profit |

DOW |

Buy |

44.28 |

+165.60 |

YD |

Buy |

24.26 |

+144.32 |

JPM |

Buy |

112.81 |

+131.75 |

ABB |

Buy |

18.05 |

+123.21 |

BX |

Buy |

45.85 |

+109.22 |

LIN |

( Читать дальше )

Управление капиталом. Путь дурака. Осторожно, Грааль!

- 11 июля 2019, 16:39

- |

Многие скажут, что дуракам везет но недолго, другие — сам дурак, а третьи просчитают путь дурака и сделают выводы. Я просчитаю путь Дурака, чтобы ответить на вопрос топика, почему на бирже зарабатывают дураки, причем со 100% гарантией.

Еще только вчера отгремели споры с одним из участников Смартлаба, который не просто утверждал, что технический анализ не работает, но и подвел под свою теорию ряд неопровержимых доказательств. И все бы хорошо, но были нюансы, которые не учел юный ученый в своем исследовании.

Он взял графики дневных свечек на нефти, аж с 1991 и состоятельно доказал, что прогнозировать тело следующей свечи, без учета доджей, можно с вероятностью не более 50%, а это значит, что на рынке мы всегда имеем дело с нулевым математическим ожиданием и глубоко зарыл технический анализ и всех его последователей вместе взятых.

( Читать дальше )

Январь 2017 г. Дневник трейдера. Реальная торговля на российском фондовом рынке

- 02 февраля 2017, 18:45

- |

Добрый день!

31 января 2017 г. провели вебинар на тему «Январь 2017 г. Дневник трейдера. Реальная торговля на российском фондовом рынке». На вебинаре онлайн сформировали среднесрочный портфель из российских акций. В феврале обязательно подкорректируем: что-то докупим, что-то продадим.

Запись вебинара можете посмотреть на нашем канале Youtube: www.youtube.com/channel/UCsxxaH4lzm4Ds3YQlCL91_A

Очень надеюсь, Вам понравится! Хорошего трейдинга и удачи во всем!!!

Январь 2017 г. Дневник трейдера. Реальная торговля на американском фондовом рынке

- 20 января 2017, 14:10

- |

Добрый день!

17 января 2017 г. провели вебинар на тему «Январь 2017 г. Дневник трейдера. Реальная торговля на американском фондовом рынке». На вебинаре онлайн сформировали среднесрочный портфель из американских акций. В следующем месяце обязательно подкорректируем: что-то докупим, что-то продадим.

Запись вебинара можете посмотреть на нашем канале Youtube: www.youtube.com/channel/UCsxxaH4lzm4Ds3YQlCL91_A

Очень надеюсь, Вам понравится! Хорошего трейдинга и удачи во всем!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал