SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

спекулянты

Глупый троллинг спекулянтами инвесторов

- 05 декабря 2013, 07:44

- |

Почти в каждой теме про долгосрочные инвестиции можно встретить троллинг инвесторов от спекулянтов типа:

— расскажи про инвестиции тем, кто купил газпром по 360;

— расскажи про инвестиции тем, кто купил аптеки 36,6;

— расскажи про инвестиции тем, кто купил японские акции;

— расскажи про инвестиции тем, кто пережил 2008 год.

На это хочу сказать:

1. Инвестор может ошибаться. Но он диверсифицируется. И это спасает от последствий ошибок.

2. При этом никто не говорит, что инвестиции не имеют риска. Просто он ГОРАЗДО меньше, чем при спекуляциях.

Именно поэтому почти все, кто долго в трейдерской тусовке, вам говорят: что не знают богатых спекулянтов или знают их единицы, но при этом знают МНОГО богатых инвесторов, которые начинали с такого же стартового капитала, как и спекулянты.

3. Инвестор — это не тот, кто держит акции всегда. А тот, кто держит акции, пока бизнес эмитента обеспечивает интресную ему доходность.

( Читать дальше )

— расскажи про инвестиции тем, кто купил газпром по 360;

— расскажи про инвестиции тем, кто купил аптеки 36,6;

— расскажи про инвестиции тем, кто купил японские акции;

— расскажи про инвестиции тем, кто пережил 2008 год.

На это хочу сказать:

1. Инвестор может ошибаться. Но он диверсифицируется. И это спасает от последствий ошибок.

2. При этом никто не говорит, что инвестиции не имеют риска. Просто он ГОРАЗДО меньше, чем при спекуляциях.

Именно поэтому почти все, кто долго в трейдерской тусовке, вам говорят: что не знают богатых спекулянтов или знают их единицы, но при этом знают МНОГО богатых инвесторов, которые начинали с такого же стартового капитала, как и спекулянты.

3. Инвестор — это не тот, кто держит акции всегда. А тот, кто держит акции, пока бизнес эмитента обеспечивает интресную ему доходность.

( Читать дальше )

- комментировать

- 19 | ★9

- Комментарии ( 92 )

Элвис Марламов: кто ВСЕГДА зарабатывает на рынке

- 19 ноября 2013, 15:33

- |

Все умные люди призывают вас инвестировать, а не спекулировать !

Цитирую:

"… Потому что трейдеры не зарабатывают или зарабатывают гораздо меньше, чем хотелось бы. Даже амбициозные и упрямые..."

«Кто сейчас, после 2,5 лет стагнации и ожиданий краха уцелел и преумножил капитал на рынке? Я имею ввиду настоящих независимых инвесторов, а не тех, для кого это просто дорогостоящее хобби, пусть они в этом и не признаются даже самим себе.

В основном это люди, которые просто брали в лонг фишки или дивидендные акции. И которым не надо 100% в месяц.

Они спокойные и знают что 25% в год это нормально. Их классический выбор это самые надежные акции Сбербанка, Газпрома, ЛУКОЙЛа, ГМК или Сургутнефтегаз преф.

По факту мы видим, что такие инвесторы обгоняют и депозит, и индекс...»

Цитирую:

"… Потому что трейдеры не зарабатывают или зарабатывают гораздо меньше, чем хотелось бы. Даже амбициозные и упрямые..."

«Кто сейчас, после 2,5 лет стагнации и ожиданий краха уцелел и преумножил капитал на рынке? Я имею ввиду настоящих независимых инвесторов, а не тех, для кого это просто дорогостоящее хобби, пусть они в этом и не признаются даже самим себе.

В основном это люди, которые просто брали в лонг фишки или дивидендные акции. И которым не надо 100% в месяц.

Они спокойные и знают что 25% в год это нормально. Их классический выбор это самые надежные акции Сбербанка, Газпрома, ЛУКОЙЛа, ГМК или Сургутнефтегаз преф.

По факту мы видим, что такие инвесторы обгоняют и депозит, и индекс...»

Лудоманов на рынке станет больше

- 12 ноября 2013, 12:24

- |

Минфин разработал и внес в правительство проект закона, вновь дающего регионам РФ право запрещать на своей территории работу букмекерских контор и тотализатора, сообщает газета «Коммерсантъ».

Напомним, что до 1 июля 2007г. такая возможность у региональных властей была, однако воспользовалось своим правом немногим более 10 регионов. После вступления в силу федерального законодательства, запретившего организацию (везде, кроме особых зон) азартных игр, возможность ограничивать деятельность букмекеров власти субъектов РФ потеряли.

Согласно федеральным законам, букмекеры могут оформить лицензию Федеральной налоговой службы (ФНС), при наличии которой имеют право работать на всей территории России, в том числе в регионах, где их деятельность была запрещена местными законами. Теперь эту правовую коллизию предлагается устранить, дабы не ставить российские регионы в неравное положение.

Как следует из отзыва государственно-правового управления Администрации президента РФ, в законопроекте необходимо прописать ответственность букмекеров за нарушение введенных на местах запретов — у регионов нет полномочий вводить ее самостоятельно.

( Читать дальше )

Напомним, что до 1 июля 2007г. такая возможность у региональных властей была, однако воспользовалось своим правом немногим более 10 регионов. После вступления в силу федерального законодательства, запретившего организацию (везде, кроме особых зон) азартных игр, возможность ограничивать деятельность букмекеров власти субъектов РФ потеряли.

Согласно федеральным законам, букмекеры могут оформить лицензию Федеральной налоговой службы (ФНС), при наличии которой имеют право работать на всей территории России, в том числе в регионах, где их деятельность была запрещена местными законами. Теперь эту правовую коллизию предлагается устранить, дабы не ставить российские регионы в неравное положение.

Как следует из отзыва государственно-правового управления Администрации президента РФ, в законопроекте необходимо прописать ответственность букмекеров за нарушение введенных на местах запретов — у регионов нет полномочий вводить ее самостоятельно.

( Читать дальше )

Спекуль ВСЕГДА сливает, инвестор всегда в плюсе

- 12 ноября 2013, 10:29

- |

Многолетний опыт говорит, что спекулянты на фондовом рынке почти всегда в конце-концов все сливают (типа + 150% + 200% + 300% — 100% = 0). И только мизерный процент (3-5%) сохраняет свои средства.

Инвестор же всегда в плюсе в среднесрочной и долгосрочной перспективе, даже если краткосрочно у него «бумажные», а не реальные убытки. И, наоборот, только мизерный процент инвесторов сливается на таких случаях, как «Юкос», например.

В связи с этим вопрос к вам всем:

1. Почему вы до сих пор занимаетесь ничтожными и суетливыми спекуляциями, вместо благородных и основательных инвестиций ?

Из-за собственной глупости, отсуствия достаточного капитала или знаний, желания урвать большой куш сразу? Почему ?

Инвестор же всегда в плюсе в среднесрочной и долгосрочной перспективе, даже если краткосрочно у него «бумажные», а не реальные убытки. И, наоборот, только мизерный процент инвесторов сливается на таких случаях, как «Юкос», например.

В связи с этим вопрос к вам всем:

1. Почему вы до сих пор занимаетесь ничтожными и суетливыми спекуляциями, вместо благородных и основательных инвестиций ?

Из-за собственной глупости, отсуствия достаточного капитала или знаний, желания урвать большой куш сразу? Почему ?

Кто удачливый инвестор кроме Баффета ? Их много.

- 05 ноября 2013, 16:40

- |

Вот тут http://smart-lab.ru/blog/149189.php чувак говорит, что кроме Баффета и нет больше удачливых инвесторов. Все слились. И только спекулянты рулят.

Чувак даже не понимает, что те же Ротшильды или Рокфеллеры — это те самые инвесторы. Я уж не говорю от тысячах более мелких семей и кланов.

И вот когда постоянно слышишь: фонд такой-то покупает контрольный пакет или крупный пакет такого-то крупного концерна, то это и есть те инвесторы, которые «не известны как Баффет». Но которые контролируют предприятия и даже целые отрасли.

И пока эти дяди (не известные, как Баффет) принимают решения, сидя на террасах своих особняков на берегу океана, спекуль так и будет надрачивать свой депозит, при этом работая за зарплату где-нибудь в банке.

А потом спекуля ждет тоже, что и всегда: 100% + 50% + 30% +300% — 100% = 0

И только 5 процентов спекулянтов смогут этого избежать.

В общем: спекули — это корм.

Чувак даже не понимает, что те же Ротшильды или Рокфеллеры — это те самые инвесторы. Я уж не говорю от тысячах более мелких семей и кланов.

И вот когда постоянно слышишь: фонд такой-то покупает контрольный пакет или крупный пакет такого-то крупного концерна, то это и есть те инвесторы, которые «не известны как Баффет». Но которые контролируют предприятия и даже целые отрасли.

И пока эти дяди (не известные, как Баффет) принимают решения, сидя на террасах своих особняков на берегу океана, спекуль так и будет надрачивать свой депозит, при этом работая за зарплату где-нибудь в банке.

А потом спекуля ждет тоже, что и всегда: 100% + 50% + 30% +300% — 100% = 0

И только 5 процентов спекулянтов смогут этого избежать.

В общем: спекули — это корм.

Инвестиции и спекуляции: vol. 2

- 29 сентября 2013, 13:42

- |

Честно сказать, для меня спекуляции на фондовом рынке всегда были очень смутно понятны, туманны: кто против кого играет, в чем разница между спекулятном и инвестором, какова впринципе роль фондовой биржи в экономике, её функциональное назначение, положительная роль и т.д. — все это в свое время наложило отпечаток на мои предпочтения, я предпочел валютный рынок: ведь сама его механика куда проще для понимания, а значит и спекулировать на нем более психологически комфортно, — однако попыток понять фондовый рынок не оставил.

Не так давно я уже пробовал представить свое видение ситуации (http://smart-lab.ru/blog/131409.php) и даже, вроде бы, кому-то что-то доказал, однако по прошествии времени вижу, что пост этот был не совсем правилен, ошибочен.

Сегодня, мне кажется, я готов представить правильное понимание процесса спекуляции на фондовом рынке, а также отличие спекуляций от инвестирования.

( Читать дальше )

Не так давно я уже пробовал представить свое видение ситуации (http://smart-lab.ru/blog/131409.php) и даже, вроде бы, кому-то что-то доказал, однако по прошествии времени вижу, что пост этот был не совсем правилен, ошибочен.

Сегодня, мне кажется, я готов представить правильное понимание процесса спекуляции на фондовом рынке, а также отличие спекуляций от инвестирования.

( Читать дальше )

Усреднение: почему богатые богатеют, а бедные беднеют...

- 28 июля 2013, 19:35

- |

Куда бы ни шёл рынок, постоянно ходит много споров: пришло ли время покупать или лучше дождаться отката, пробоя...?

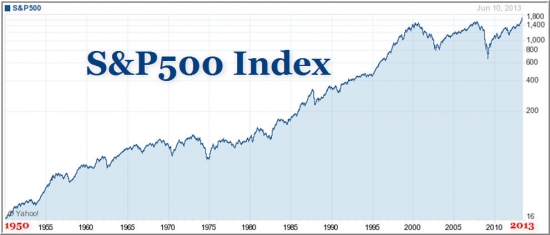

Для многих «ЭТО» всегда будет загадкой, и «ЭТО» возможно лишь на инвестиционном горизонте. Дело в том, что в рынок входить никогда не поздно, если ты конечно строишь долгосрочные планы.

Никто никогда не знает что сейчас происходит (конечно за исключением тех кто этим процессом управляет): то ли это вершина рынка, то ли идти до неё ещё долго, то ли уже началось «крутое пике» вниз. Никакой технический или фундаментальный анализ данных не подскажет вам начало рыночного разворота, и не покажет середину тренда – поэтому инвесторы всегда будут упускать наилучшие возможности, а спекулянты вечно терять в этой игре.

Решил на конкретном примере разобрать моменты, которые позволяют «Smart-money» всегда выходить победителями в этой игре, даже работая против тренда. Если кратко, то «Smart-money» называют крупных «операторов рынка» (воротил, маркетмейкеров, кукловодов и т.д.), имеющих самую полную информацию о торгуемом товаре и достаточно денег для возможности манипуляции рынком.

( Читать дальше )

Для многих «ЭТО» всегда будет загадкой, и «ЭТО» возможно лишь на инвестиционном горизонте. Дело в том, что в рынок входить никогда не поздно, если ты конечно строишь долгосрочные планы.

Никто никогда не знает что сейчас происходит (конечно за исключением тех кто этим процессом управляет): то ли это вершина рынка, то ли идти до неё ещё долго, то ли уже началось «крутое пике» вниз. Никакой технический или фундаментальный анализ данных не подскажет вам начало рыночного разворота, и не покажет середину тренда – поэтому инвесторы всегда будут упускать наилучшие возможности, а спекулянты вечно терять в этой игре.

Решил на конкретном примере разобрать моменты, которые позволяют «Smart-money» всегда выходить победителями в этой игре, даже работая против тренда. Если кратко, то «Smart-money» называют крупных «операторов рынка» (воротил, маркетмейкеров, кукловодов и т.д.), имеющих самую полную информацию о торгуемом товаре и достаточно денег для возможности манипуляции рынком.

( Читать дальше )

Мелкие спекулянты по уши в шортах в бондах: время покупать бонды

- 17 июня 2013, 07:34

- |

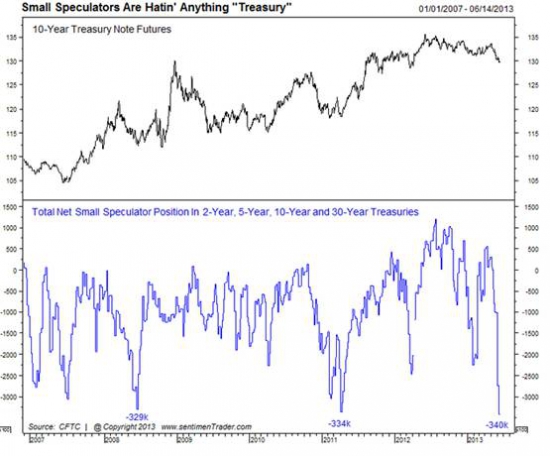

Небольшие спекулянты наращивают свои ставки на дальнейшее снижение стоимости американских государственных облигаций.

На прошло неделе агрегированные чистые ( Net Short) короткие позиции достигли 6 летнего экстрима в 340,000 контрактов.

Последний раз такие экстримы были в начали 2008 и 2011 годов. Каждый раз, когда достигались такие экстримы, 10 летние облигации находили свое дно и начинали расти.

Как это повлияет на рынок акции не понятно. Согласно истории и теории, когда начинается ралли в облигациях, акции должны уходить в коррекцию.

Последнюю неделю акции и облигации двигались синхронно в одном

направлении, что является однозначно аномалией, которая в любой момент может прекратиться. Ели облигации развернуться, то рынок акций обязан уйти как минимум в коррекцию.

Сергей Санько

Управляющий партнер “TraderVector”

http://tradervector.com/

На прошло неделе агрегированные чистые ( Net Short) короткие позиции достигли 6 летнего экстрима в 340,000 контрактов.

Последний раз такие экстримы были в начали 2008 и 2011 годов. Каждый раз, когда достигались такие экстримы, 10 летние облигации находили свое дно и начинали расти.

Как это повлияет на рынок акции не понятно. Согласно истории и теории, когда начинается ралли в облигациях, акции должны уходить в коррекцию.

Последнюю неделю акции и облигации двигались синхронно в одном

направлении, что является однозначно аномалией, которая в любой момент может прекратиться. Ели облигации развернуться, то рынок акций обязан уйти как минимум в коррекцию.

Сергей Санько

Управляющий партнер “TraderVector”

http://tradervector.com/

Исследование. Построение простой торговой системы для спекулянта.

- 30 мая 2013, 13:45

- |

Краткие выводы для интрадей торговли:

1.Никто не знает, чем день закончится.

2.Стоп-лосс и тейк-профит не всегда улучшают хорошую стратегию.

3.Нет никакой разницы, в какой день торговать.

4.Если вчера росли, то на сегодня это ничего не значит.

5.Если цена пробила уровень, то скорее всего нужно подождать.

6.Выше средней цена или нет – не важно.

Для построения торговой системы проведу небольшой анализ истории в Wealth-lab.

Для примера я взял всеми любимый фьючерс на индекс РТС с 2006 года по сегодняшний день. Часовой график. Фьючерс склеенный с finam.ru.

Для упрощения в расчет возьму только лонги.

Итак. Самый суперуспешный трейдер спекулянт должен уметь предугадывать движение рынка на один день и делать это постоянно, т.е. всегда – каждый день. Утром он покупает фьючерс, а вечером закрывает позицию с прибылью. (это образ взятый для исследования, могут быть и другие варианты).

Предположим, что такой трейдер есть и смоделируем его работу. Для этого при покупке скрипт будет заглядывать вперед на 8 часов (жаль что в реале так нельзя). Покупка на закрытии первого часа, продажа через 8 часов на открытии часа в 18:00. Торговля одним контрактом, без учета проскальзывания и комиссий.

( Читать дальше )

1.Никто не знает, чем день закончится.

2.Стоп-лосс и тейк-профит не всегда улучшают хорошую стратегию.

3.Нет никакой разницы, в какой день торговать.

4.Если вчера росли, то на сегодня это ничего не значит.

5.Если цена пробила уровень, то скорее всего нужно подождать.

6.Выше средней цена или нет – не важно.

Для построения торговой системы проведу небольшой анализ истории в Wealth-lab.

Для примера я взял всеми любимый фьючерс на индекс РТС с 2006 года по сегодняшний день. Часовой график. Фьючерс склеенный с finam.ru.

Для упрощения в расчет возьму только лонги.

Итак. Самый суперуспешный трейдер спекулянт должен уметь предугадывать движение рынка на один день и делать это постоянно, т.е. всегда – каждый день. Утром он покупает фьючерс, а вечером закрывает позицию с прибылью. (это образ взятый для исследования, могут быть и другие варианты).

Предположим, что такой трейдер есть и смоделируем его работу. Для этого при покупке скрипт будет заглядывать вперед на 8 часов (жаль что в реале так нельзя). Покупка на закрытии первого часа, продажа через 8 часов на открытии часа в 18:00. Торговля одним контрактом, без учета проскальзывания и комиссий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал