SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlximikMF

Усреднение: почему богатые богатеют, а бедные беднеют...

- 28 июля 2013, 19:35

- |

Куда бы ни шёл рынок, постоянно ходит много споров: пришло ли время покупать или лучше дождаться отката, пробоя...?

Для многих «ЭТО» всегда будет загадкой, и «ЭТО» возможно лишь на инвестиционном горизонте. Дело в том, что в рынок входить никогда не поздно, если ты конечно строишь долгосрочные планы.

Никто никогда не знает что сейчас происходит (конечно за исключением тех кто этим процессом управляет): то ли это вершина рынка, то ли идти до неё ещё долго, то ли уже началось «крутое пике» вниз. Никакой технический или фундаментальный анализ данных не подскажет вам начало рыночного разворота, и не покажет середину тренда – поэтому инвесторы всегда будут упускать наилучшие возможности, а спекулянты вечно терять в этой игре.

Решил на конкретном примере разобрать моменты, которые позволяют «Smart-money» всегда выходить победителями в этой игре, даже работая против тренда. Если кратко, то «Smart-money» называют крупных «операторов рынка» (воротил, маркетмейкеров, кукловодов и т.д.), имеющих самую полную информацию о торгуемом товаре и достаточно денег для возможности манипуляции рынком.

«Умные деньги» уже встают в покупки во время продаж и начинают продавать на подъёмах рынка. Если бы этого не было – на рынке просто бы не хватило ликвидности, чтобы торговать смогли все остальные инвесторы и спекулянты.

Так что же мешает долгосрочным инвесторам поступать так же? Страх сегодняшних потерь и неверие в ближайшее будущее.

Два последних кризиса использовали лимит доверия и многие боятся начать инвестировать на вершинке рынка (вспоминается 2001 и 2007 год – тогда возврата своих средств инвесторы дождались только через 5-6 лет).

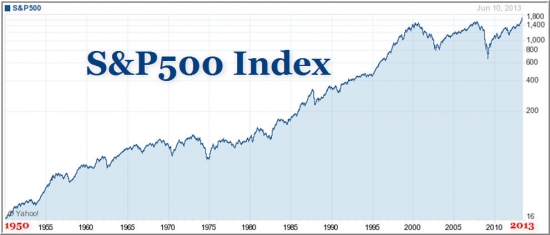

Но, если посмотреть на общую долгосрочную картину рынка, то видно что рынок в перспективе растёт и размах его колебаний становится всё больше (пропорционально значению индекса).

Поэтому не стоит ждать лучшего момента – иначе вы упустите настоящий (возможно он окажется началом нового роста). Надо просто иметь смелость, терпение и запас материальных средств. И если вы будете последовательны – успех в этом деле просто неминуем.

Решил на конкретном примере разобрать моменты, которые позволяют крупным инвесторам — «Smart-money», всегда выходить победителями в этой игре, даже работая против тренда.

Как писал раньше, «умные деньги» уже встают в покупки во время продаж и начинают продавать на подъёмах рынка. Если бы этого не было – на рынке просто бы не хватило ликвидности, чтобы торговать смогли все остальные инвесторы и спекулянты.

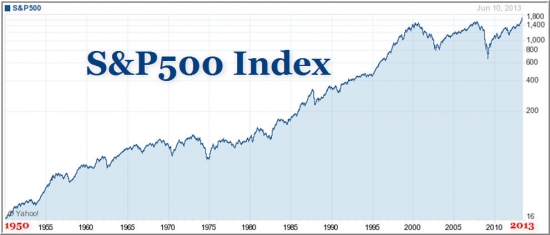

Рассмотрим не самый удачный вход в рынок на примере индекса «широкого рынка» S&P500. Берём самый популярный фьючерсный мини-контракт S&P500 (спецификация ES).

Стоимость контракта рассчитывается следующим образом: 50$ x E-mini S&P500

Допустим, на данный момент, мы решили инвестировать в рынок 1 млн. $ США. При этом не будем учитывать «накладные» расходы (на переводы денег, управление, переходы по контрактам и т.д.), так же пренебрежём инфляцией и процентными ставками. Просто мы инвестируем в рынок 1 млн. $ и собираемся держать позиции на уровне не меньше начального...

Таким образом, при текущей котировке индекса равной 1500.00, один фьючерсный контракт будет стоить 75 тыс.$ и на 1 млн. $ имеющихся средств можно купить 13.33 контрактов (без учёта маржевого обеспечения или «торгового плеча»).

И пусть случилось это в самый неудачный за последние годы момент — почти на пике рынка в 2007 году (для простоты расчётов — на уровне 1500.00):

Начнём усреднение следующим образом: докупка контрактов в случае снижения рынка на 200 «пунктов» до общей суммы в 1 млн.долл. Неполные контракты мы конечно же торговать не можем, но для точности рассчётов упустим эту особенность (при желании можно докупать биржевой фонд SPY, который на порядок дешевле).

Все рассчёты приводить не буду (полная версия здесь) — только основное, чтобы видна была сама последовательность. Итак:

1 – Октябрь 2007-го года, индекс S&P500 — 1500.00$. Покупаем мини-фюьчерсы на индекс S&P500 на сумму в 1 млн. $: всего имеем 13.33 контракта.

2 – Январь 2008-го года, индекс S&P500 – 1300.00$. Текущая стоимость наших контрактов уменьшилась до 866667$, таким образом, до начальной суммы в 1 млн. $ нам теперь не хватает 133333$. Докупаем по текущей цене 2.05 контракта, чтобы на данный момент у нас на руках их сумма была на 1 млн. $. Итого, теперь у нас на руках 13.33 + 2.05 = 15.38 контрактов.

3 – Октябрь 2008-го года, индекс S&P500 – 1100.00$… После докупки у нас на руках уже 18.18 контрактов.

4 – Октябрь 2008-го года, индекс S&P500 – 900.00$… После докупки у нас на руках уже 22.22 контрактов.

5 – Март 2009-го года, индекс S&P500 — 700.00$… После докупки у нас на руках уже 28.57 контрактов.

Далее рынок идёт в нашу сторону и мы просто ждём (при падении опять докупаемся). Таким образом, в общем мы вложили в наши контракты сумму 1691537$. Чтобы достичь точки безубыточности нашей инвестиции (выйти в «ноль») индекс должен подняться до уровня, когда стоимость контрактов будет равна вложенной сумме в 1691537$.

6 – Апрель 2010-го года, индекс S&P500 – 1184.00$. Именно здесь стоимость наших 28.57 контрактов составит 1691537$. Получается, что уже через 2.5 года (октябрь 2007 — апрель 2010) мы вышли в точку безубыточности.

А к январю 2013-го, когда простое удержание изначально купленых контрактов дало бы нам «безубыток» на уровне индекса 1500.00, мы уже имеем по нашим контрактам 2142750$.

Общая прибыль составляет: 2142750$ — 1691537$ = 451213$, или же около 27%, а на уровне 1700.00 прибыль будет 736913$ — около 44%!!!

Итого, прибыль за шесть лет (2007-2013) составила 44%, что в среднем – 7.3% годовых. И это произошло при самом неудачном раскладе – входе на «пике» рынка с последующим кризисным падением, поэтому это хоть и не принесло значительной прибыли, зато позволило оградить средства от инфляции и ещё немножечко заработать.

Некоторые могут вспомнить Великую Депрессию 30-х годов в Америке, когда рынок «упал» на рекордную глубину (порядка 90%) и довольно надолго (около 20-ти лет) – едва ли от этого выиграли те, кто держал деньги в банке или в «кэше»:

Те же, у кого хватило смелости и средств покупать акции компаний на падении, впоследствии стали владельцами огромных состояний.

Многие спекулянты пытаются «изобразить» усреднение при спекулятивной торговле с торговым плечём внутри дня, да ещё и на валютном рынке — поэтому практически 100% в конечном итоге терпят крах (лично знаю довольно много примеров).

Но весь секрет в том, что данный метод применим именно к фондовому рынку, к тому же долгосрочно, и при этом необходимо иметь достаточный «запас прочности» — то есть резерв или возможность довложить средства.

Именно поэтому на рынке выигрывают долгосрочные инвесторы, которые не боятся купить дешевеющие активы, переждать «просадку» инвестиционных средств и в итоге выйти победителями в этой вечной биржевой игре.

Вот почему «бедные спекули» на усреднении беднеют, а «богатые смартмани» и дальше богатеют.

Для многих «ЭТО» всегда будет загадкой, и «ЭТО» возможно лишь на инвестиционном горизонте. Дело в том, что в рынок входить никогда не поздно, если ты конечно строишь долгосрочные планы.

Никто никогда не знает что сейчас происходит (конечно за исключением тех кто этим процессом управляет): то ли это вершина рынка, то ли идти до неё ещё долго, то ли уже началось «крутое пике» вниз. Никакой технический или фундаментальный анализ данных не подскажет вам начало рыночного разворота, и не покажет середину тренда – поэтому инвесторы всегда будут упускать наилучшие возможности, а спекулянты вечно терять в этой игре.

Решил на конкретном примере разобрать моменты, которые позволяют «Smart-money» всегда выходить победителями в этой игре, даже работая против тренда. Если кратко, то «Smart-money» называют крупных «операторов рынка» (воротил, маркетмейкеров, кукловодов и т.д.), имеющих самую полную информацию о торгуемом товаре и достаточно денег для возможности манипуляции рынком.

«Умные деньги» уже встают в покупки во время продаж и начинают продавать на подъёмах рынка. Если бы этого не было – на рынке просто бы не хватило ликвидности, чтобы торговать смогли все остальные инвесторы и спекулянты.

Так что же мешает долгосрочным инвесторам поступать так же? Страх сегодняшних потерь и неверие в ближайшее будущее.

Два последних кризиса использовали лимит доверия и многие боятся начать инвестировать на вершинке рынка (вспоминается 2001 и 2007 год – тогда возврата своих средств инвесторы дождались только через 5-6 лет).

Но, если посмотреть на общую долгосрочную картину рынка, то видно что рынок в перспективе растёт и размах его колебаний становится всё больше (пропорционально значению индекса).

Поэтому не стоит ждать лучшего момента – иначе вы упустите настоящий (возможно он окажется началом нового роста). Надо просто иметь смелость, терпение и запас материальных средств. И если вы будете последовательны – успех в этом деле просто неминуем.

Решил на конкретном примере разобрать моменты, которые позволяют крупным инвесторам — «Smart-money», всегда выходить победителями в этой игре, даже работая против тренда.

Как писал раньше, «умные деньги» уже встают в покупки во время продаж и начинают продавать на подъёмах рынка. Если бы этого не было – на рынке просто бы не хватило ликвидности, чтобы торговать смогли все остальные инвесторы и спекулянты.

Рассмотрим не самый удачный вход в рынок на примере индекса «широкого рынка» S&P500. Берём самый популярный фьючерсный мини-контракт S&P500 (спецификация ES).

Стоимость контракта рассчитывается следующим образом: 50$ x E-mini S&P500

Допустим, на данный момент, мы решили инвестировать в рынок 1 млн. $ США. При этом не будем учитывать «накладные» расходы (на переводы денег, управление, переходы по контрактам и т.д.), так же пренебрежём инфляцией и процентными ставками. Просто мы инвестируем в рынок 1 млн. $ и собираемся держать позиции на уровне не меньше начального...

Таким образом, при текущей котировке индекса равной 1500.00, один фьючерсный контракт будет стоить 75 тыс.$ и на 1 млн. $ имеющихся средств можно купить 13.33 контрактов (без учёта маржевого обеспечения или «торгового плеча»).

И пусть случилось это в самый неудачный за последние годы момент — почти на пике рынка в 2007 году (для простоты расчётов — на уровне 1500.00):

Начнём усреднение следующим образом: докупка контрактов в случае снижения рынка на 200 «пунктов» до общей суммы в 1 млн.долл. Неполные контракты мы конечно же торговать не можем, но для точности рассчётов упустим эту особенность (при желании можно докупать биржевой фонд SPY, который на порядок дешевле).

Все рассчёты приводить не буду (полная версия здесь) — только основное, чтобы видна была сама последовательность. Итак:

1 – Октябрь 2007-го года, индекс S&P500 — 1500.00$. Покупаем мини-фюьчерсы на индекс S&P500 на сумму в 1 млн. $: всего имеем 13.33 контракта.

2 – Январь 2008-го года, индекс S&P500 – 1300.00$. Текущая стоимость наших контрактов уменьшилась до 866667$, таким образом, до начальной суммы в 1 млн. $ нам теперь не хватает 133333$. Докупаем по текущей цене 2.05 контракта, чтобы на данный момент у нас на руках их сумма была на 1 млн. $. Итого, теперь у нас на руках 13.33 + 2.05 = 15.38 контрактов.

3 – Октябрь 2008-го года, индекс S&P500 – 1100.00$… После докупки у нас на руках уже 18.18 контрактов.

4 – Октябрь 2008-го года, индекс S&P500 – 900.00$… После докупки у нас на руках уже 22.22 контрактов.

5 – Март 2009-го года, индекс S&P500 — 700.00$… После докупки у нас на руках уже 28.57 контрактов.

Далее рынок идёт в нашу сторону и мы просто ждём (при падении опять докупаемся). Таким образом, в общем мы вложили в наши контракты сумму 1691537$. Чтобы достичь точки безубыточности нашей инвестиции (выйти в «ноль») индекс должен подняться до уровня, когда стоимость контрактов будет равна вложенной сумме в 1691537$.

6 – Апрель 2010-го года, индекс S&P500 – 1184.00$. Именно здесь стоимость наших 28.57 контрактов составит 1691537$. Получается, что уже через 2.5 года (октябрь 2007 — апрель 2010) мы вышли в точку безубыточности.

А к январю 2013-го, когда простое удержание изначально купленых контрактов дало бы нам «безубыток» на уровне индекса 1500.00, мы уже имеем по нашим контрактам 2142750$.

Общая прибыль составляет: 2142750$ — 1691537$ = 451213$, или же около 27%, а на уровне 1700.00 прибыль будет 736913$ — около 44%!!!

Итого, прибыль за шесть лет (2007-2013) составила 44%, что в среднем – 7.3% годовых. И это произошло при самом неудачном раскладе – входе на «пике» рынка с последующим кризисным падением, поэтому это хоть и не принесло значительной прибыли, зато позволило оградить средства от инфляции и ещё немножечко заработать.

Некоторые могут вспомнить Великую Депрессию 30-х годов в Америке, когда рынок «упал» на рекордную глубину (порядка 90%) и довольно надолго (около 20-ти лет) – едва ли от этого выиграли те, кто держал деньги в банке или в «кэше»:

Те же, у кого хватило смелости и средств покупать акции компаний на падении, впоследствии стали владельцами огромных состояний.

Многие спекулянты пытаются «изобразить» усреднение при спекулятивной торговле с торговым плечём внутри дня, да ещё и на валютном рынке — поэтому практически 100% в конечном итоге терпят крах (лично знаю довольно много примеров).

Но весь секрет в том, что данный метод применим именно к фондовому рынку, к тому же долгосрочно, и при этом необходимо иметь достаточный «запас прочности» — то есть резерв или возможность довложить средства.

Именно поэтому на рынке выигрывают долгосрочные инвесторы, которые не боятся купить дешевеющие активы, переждать «просадку» инвестиционных средств и в итоге выйти победителями в этой вечной биржевой игре.

Вот почему «бедные спекули» на усреднении беднеют, а «богатые смартмани» и дальше богатеют.

123 |

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:36

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

11:59

теги блога Alximik (Игорь Васёв)

- Bank of America

- Berkshire Hathaway

- Clusterdelta

- COMEX

- Credit Suisse

- Delta

- Deutsche Boerse

- ETF

- EUR USD

- Euronext

- Fitch

- fomc

- Gold

- HFT

- ICE

- index

- LIFFE

- Moody's

- NYSE

- POC

- QE

- QE-3

- QE3

- quik

- S&P500

- SEC

- Smart Money

- Standard & Poor's

- stock

- Triple Witching Day

- акции

- американский рынок

- американский рынок акций

- биржа

- валюта

- Великая депрессия

- Венесуэла

- газ

- голубые фишки

- дельта

- демократия

- День благодарения

- доллар

- Евро

- золото

- инвестиции

- инвесторы

- квартальная отчетность

- кластерный анализ

- кореляция

- коэффициент Шарпа

- Кукл

- кукловод

- ликвидность

- маркетмейкер

- металлы

- ММВБ

- НАУФОР

- Нейросети

- новый год

- объём

- опционы

- открытый интерес

- портфель

- портфельная торговля

- прибыли

- профиль объёма

- пятница

- ралли

- Рождество

- российский рынок акций

- ротация

- ротация активов

- РТС

- сигнал

- спекулянты

- стратегии

- сша

- торговые сигналы

- Уго Чавес

- Уоррен Баффет

- управление активами

- финансовый сектор

- фондовые рынки

- фондовый рынок

- форекс

- фрс

- фьючерс

- ФЬЮЧЕРСЫ

не сам же я её нарисовал :))

Прежде чем кого-то обвинять в чём-то — попробуй напрягись…

Переключаешь график (кнопка Scale) из «Log» в «Linear» и видишь знакомую картинку :)

На Кластердельте я постил чуть больше месяца назад, но там это интереса не вызвало

Кто верит в рынок или знает(инсайд) — тот докупается.

Насколько помню, У.Баффет пересиживал убытки своей компании (вместе с рынком) более 50% и не переставал инвестировать…

(говорю так потому как хороша знаю такую систему)

А примеры приводите с фьючерсами на индексы…

Так приводите примеры с акциями.

На товарных фьючарсах такое не пройдёт, да и на отдельных акциях в большинстве тоже…

Фьючерс не просто торговый инструмент.Он маржинальный и ГО сьестся гораздо быстрее, чем в Ваших расчетах, а отрастать будет медленнее. Не правдоподобная система. Не верю, что люди с большими деньгами так работают.

Вы представляете что значит набор акций на SandP?

Их 500 штук!!! Кроме того все будут ходить в разные стороны. Вы не сможете усредняться и фиксится по такому портфелю. У Вас комиссия всё съест и надо целый штат сотрудников следить за таким количеством.

И насчёт самого рынка — амеровский выбран не просто так…

Обычным трейдерам и инвесторам даже и сниться не может этот подход)

ММВБ, кстати, тоже вырос с тех пор от низов в 400 до 1400 сегодня. Так что всё реально, просто надо много денег и терпения :)

в общем согласен со всем изложенным.