совкомфлот

📌 Российский рынок слишком оптимистичен!

- 03 июня 2023, 16:15

- |

— Российский рынок слишком оптимистичен. Глядя на динамику акций и расписок создается впечатление, что конфликт завершен, все компании с иностранной пропиской объявили редомициляцию, новый норматив распределения чистой прибыли дивиденды — 100% и все компании вернулись к раскрытию информации. Однако, нет, это утопичная картина, которая спрятана далеко за горизонтом, который скрыт пышными облаками.

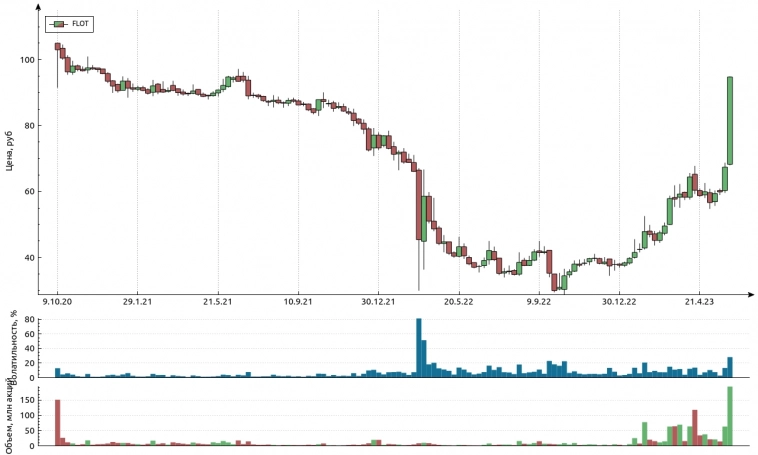

— Начиная с прошлой пятницы Мать и Дитя (#MDMG) прибавила 11,5%, ЕМЦ (#GEMC) выросла на 16%, Глобалтранс (#GLTR) рванул на 11%, котировки ДВМП (#FESH) увеличились на 18,5%, Башнефть (#BANE) прибавила 14,5%, ТМК (#TRMK) выросла на 18%, а Совкомфлот (#FLOT) вообще прибавил 38%!!! Я описал лишь часть бумаг, которые показали двузначные доходности всего за 5 торговых дней, на самом деле компаний, которые увеличили свою капитализацию было гораздо больше. Нельзя говорить, что рост безосновательный, в каждой акции была какая-то причина. У расписок — открытие доступа к покупкам клиентам ВТБ, у Башнефти слишком высокая дивидендная доходность, у Совкомфлота хороший отчет за первый квартал, но размер роста вызывает большие вопросы!

( Читать дальше )

- комментировать

- Комментарии ( 1 )

А когда закончатся деньги?

- 03 июня 2023, 13:10

- |

Рынок продолжает свое триумфальное шествие и уже вплотную приблизился к максимумам апреля 2022 года. За неделю Индекс прибавил 1,4% и еще сохраняет шансы на продолжение импульса. В этом ему помогает возврат в рынок средств, поступающих от дивидендных компаний и желание инвесторов закрыть побыстрее свои дыры в портфеле.

А что будет когда эти средства закончатся? Нерезиденты наполнят рынок ликвидностью? Или мы получим тот самый обещанный в прошлом году 1 трлн рублей? Вопросы риторические, а мои опасения вполне реальные. Поэтому я советую всем сохранять осторожность и закрыть все маржинальные позиции.

В лидерах роста на этой неделе оказался транспортный сектор. Трансформация бизнеса и смена вектора товарооборота заставляет ставки на транспортировку расти. Так, суточные ставки на полувагоны достигли максимумов за последний год в 2719 рублей. Ставки фрахта держатся на высоких значениях. Портовики также выигрывают от переориентации продаж.

В результате все компании сектора, за исключением Аэрофлота, оказались в зеленой зоне. За неделю Globaltrans и НМТП прибавили по 9,5% и 8,6% соответственно, ДВМП, разобравшийся наконец с судами, подрос на 18,5%, а Совкомфлот вообще выстрелил на 37,9%. Сильный отчет и намеки на дивиденды сделали свое дело. Однако после череды импульсных дней возможен откат, аккуратнее.

( Читать дальше )

Совкомфлот нормально прёт, +10% каждый день

- 02 июня 2023, 15:56

- |

Динамика Совкомфлота конечно впечатляет (как и популярность, бешеные объемы 6 день подряд).

Если сравнить с иношипперами в баксах, то уже пошла раскорреляция (все идут вниз на снижении ставок на фрахт, а совок вверх).

( Читать дальше )

📈Акции Совкомфлота за неделю прибавляют более 50% и подбираются к цене IPO

- 02 июня 2023, 15:35

- |

ЕС смягчит ограничения в новом пакете санкций против России. Изменения коснутся запрета на заход судов с подсанкционным товаром в порты ЕС - Bloomberg

- 02 июня 2023, 07:09

- |

По данным источников, Bloomberg сообщает, что страны Евросоюза планируют смягчить некоторые предложения, содержащиеся в 11-м пакете антироссийских санкций, предложенном Европейской комиссией.

В частности, от полного запрета на заход в порты ЕС для судов, перевозящих подсанкционные товары, планируется частично отказаться. Этот вариант ограничения уже был упомянут в сообщении Bloomberg в начале мая.

Источник: https://www.rbc.ru/politics/01/06/2023/6478ae159a794712d0a1b899

Как обогнал индекс полной доходности на 10% за 5 мес. Почему нет Газпрома МАГНИТа ВТБ Что есть и почему Инфляция и мнение о рынке

- 01 июня 2023, 20:52

- |

Друзья,

в этом выпуске – как выбираю акции для покупки,

когда продавал, когда покупал и как за 5 месяцев обогнал индекс полной доходности Мосбиржи около 10%.

В telegram канале – портфели в excel

(веса и даты по каждой бумаге, честно и прозрачно):

Сбер, Совкомфлот, Лукойл, Татнефть, Роснефть, ИнтерРАО, ФосАгро и другие лидеры.

Не держу (и пока не планирую) Газпром, ВТБ, Магнит, РУСАЛ – в этом ролике поясняю почему.

Пока не держу чёрную металлургию (продал в феврале – марте НЛМК, ММК, СевСталь): сейчас в цене дивидендные акции.

Разбираю, какие основные ошибки новичков.

Тренд на падение инфляции и почему ФРС закончил цикл повышения ставок.

Об этом и многом другом – в этом выпуске.

Портфель в EXCELс весами и датами – в закрытом канале:

все ходы записаны, честно и прозрачно.

Опережаю индекс полной доходности Мосбиржи

в 2023г. около 10%.

Об этом и многом другом – в этом видеоролике.

( Читать дальше )

Совкомфлот — Прибыль мсфо 1 кв 2023г: $285,9 млн против убытка $90,8 млн г/г. Дивы 2022г: 4,29 руб

- 01 июня 2023, 11:48

- |

2 374 993 901 обыкновенных акций

www.scf-group.ru/investors/shares/ShareCapital/

Капитализация на 01.06.2023г: 192,375 млрд руб

Общий долг 31.12.2019г: 844,16 млн руб/ мсфо 237,183 млрд руб

Общий долг 31.12.2020г: 761,64 млн руб/ мсфо 269,254 млрд руб

Общий долг 31.12.2021г: 1,264 млрд руб/ мсфо $3,027 млрд

Общий долг 31.12.2022г: 51,900 млрд руб/ мсфо $1,756 млрд

Общий долг 31.03.2023г: компанией не опубликовано

Выручка 2019г: 9,445 млрд руб/ мсфо 107,736 млрд руб

Выручка 1 кв 2020г: 564,68 млн руб/ мсфо $493,30 млн

Выручка 2020г: 15,819 млрд руб/ мсфо 118,410 млрд руб

Выручка 1 кв 2021г: 613,03 млн руб/ мсфо $362,86 млн

Выручка 2021г: 8,599 млрд руб/ мсфо $1,540 млрд

Выручка 1 кв 2022г: ______ млн руб/ мсфо $395,8 млн

Выручка 2022г: 15,000 млрд руб/ мсфо $1,889 млрд

Выручка 1 кв 2023г: ______ млн руб/ мсфо $626,9 млн

Прибыль 1 кв 2018г: 502,47 млн руб Убыток мсфо $16,08 млн

Прибыль 2018г: 2,870 млрд руб/ Убыток мсфо 2,632 млрд руб

Прибыль 1 кв 2019г: 879,19 млн руб/ Прибыль мсфо $70,05 млн

( Читать дальше )

📰“Совкомфлот” Проведение заседания совета директоров и его повестка дня

- 31 мая 2023, 18:27

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 31....

( Читать дальше )

Фиксация прибыли. Совкомфлот

- 30 мая 2023, 20:47

- |

Фиксация прибыли

В первой половине дня закфиксирована прибыль по компании Совкомфлот #FLOT.

Как писал уже ранее, буквально дня 3 назад, эмитент был добавлен в портфель 22 ноября 22 года.

Озвучил покупку на канале, пост от 28 ноября 22 года.

Благодаря, публикуемому каждый понедельник файлу «актуальный портфель», Вы можете без проблем отследить динамику роста данной компании (и не только данной, а всех компаний, входящих в портфель.

Доходность позиции составила 100% от вложенных в нее денег.

Благодаря закрытию сделки по Совкомфлоту, обновился исторической максимум кривой доходности по закрытым позициям. На данный момент он составляет 12.4%.

После закрытия сделки освободились денежные средства под реинвестирование еще в 2 компании.

Как говорил ранее, есть список компаний, которые я отслеживаю. В этом списке есть компании, имена, которые на слуху, ну и как минимум половина компаний, про которые я только начинаю узнавать.

Совкомфлот мне интересен и в дальнейшем. При наступлении коррекции буду присматриваться к открытию позиции вновь.

( Читать дальше )

Коррекция в выпуске ЗО СКФ-28 после первой стадии доразмещения - Ренессанс Капитал

- 30 мая 2023, 17:45

- |

Данная динамика наглядно иллюстрирует вероятную техническую реакцию в любом выпуске ЗО на проведение доразмещения. В прошедших доразмещениях ЗО Газпрома (по одному – на коротком, среднем и длинном отрезках) коррекция после выхода бумаг, выпущенных во время доразмещения, на торги составила около 2 п.п. в короткой бумаге (24Ф), 5–6 п.п. в средней (27Д-1) и 7–8 п.п. в длинной (34Д).

В этой связи держателям небольших блоков ЗО возможно имеет смысл рассмотреть временный выход из бумаг, в которых объявлены доразмещения (после объявления об их начале), в какие-либо краткосрочные выпуски или кэш с подбором тех же бумаг после завершения доразмещений. Инвесторам, планирующим покупки в каких-то выпусках, видимо, следует планировать тайминг с учетом планируемых/возможных доразмещений.Булгаков Алексей

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал