совкомбанк

Совкомбанк отказался от дивидендов и заработает меньше прибыли, чем год назад

- 15 ноября 2025, 14:49

- |

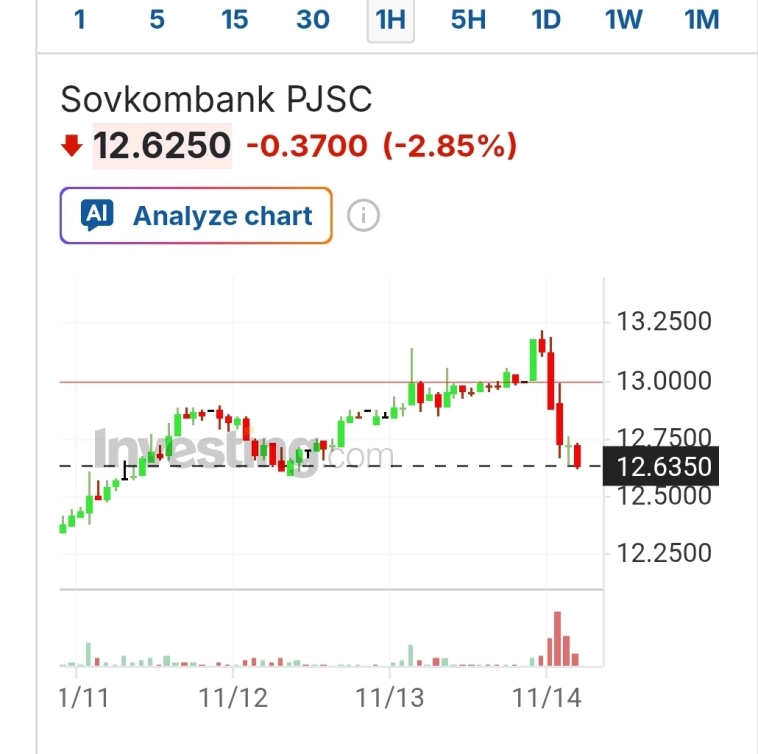

Совкомбанк отчитался за третий квартал 2025 года и сообщил об отказе от дивидендов, а у нас на Руси обожают дивидендных коров, поэтому акции припали:

- Чистая прибыль по итогам третьего квартала составила 16,8 млрд рублей, рентабельность капитала (ROE) — 18%.

- За девять месяцев 2025-го чистая прибыль Совкомбанка составила 33 млрд рублей, снизилась на 40% год к году.

- Менеджмент не будет рекомендовать СД проводить вторую выплату дивидендов в этом году, чтобы сохранить капитал для будущего роста. Об этом сообщил управляющий директор банка Андрей Оснос. Напомню, что до этого выплатили 0,35 рубля на акцию.

- При это давление на чистую прибыль со стороны отчислений в резервы продолжается, рост доходов имел место на фоне переоценки финансовых инструментов и существенного сокращения комиссионных расходов (при нерастущих комиссионных доходах).

Держите любимку Ладмира?

- комментировать

- 1.6К

- Комментарии ( 1 )

Совкомбанк купил букет астр

- 15 ноября 2025, 11:45

- |

Сегодня узнал важную для акционеров новость: Совкомбанк стал владельцем 12,2 млн акций Группы Астра, это 5,82% капитала. Что интересно — информация уже раскрыта через официальные источники, а вот на сайте Астры в разделе для инвесторов об этом по-прежнему ни слова, да и вообще нигде, хотя новостей полно. Честно говоря, странновато: для публичной компании такой факт обычно не замалчивают.

Пока что вход Совкомбанка — скорее позитив. Но в отсутствие комментариев остается вопрос о сути сделки.

Продолжаю наблюдение ©

Может, кто за Совкомбанком следит, прокомментирует?

Совкомбанк отчитался по МСФО за 3Q2025

- 15 ноября 2025, 08:48

- |

За вчерашний отчетный день в бумаге прошел около рекордный объем, сопоставимый с концом декабря 2024 и IPO. Цифры вышли отличные, но рынок подрасстроило, что ещё одного дивиденда в этом году уже не будет, да и широкий рынок вчера полдня заливали, так что СКБ тоже попал под раздачу. Но к вечеру акции отыграли уже половину дневного снижения.

В целом, как мне кажется, отчет вышел выше ожиданий: консенсус предполагал 12,8 млрд прибыли за квартал, а заработали 17,8. Там, где у меня была высокая степень уверенности, а именно в процентном доходе — всё вышло ок: ждал 45 млрд, отчитались на 47,6. Хорошо проконтролировали SGA — не вышли за 39 млрд. Остальные сегменты бизнеса отработали тоже выше ожиданий:

чистый комиссионный доход — 13.4 млрд (закладывал 10);

страхование — 15,3 млрд (закладывал 13);

трейдинг — 12,4 млрд (закладывал 7).

В любом случае, как не крути, а всё упирается в ставку: ниже ставка = дешевле фондирование = рост кредитования = рост активов и чистого проц. дохода. Поэтому прикидывать цифры на коленке можно сколько угодно, а главным драйвером будет оставаться то, что депозиты роллируются сильно быстрее, чем кредиты, и маржа растёт. Понятно, что это применимо ко всем коммерческим банкам, но СКБ, как говорили, на стероидах в этом смысле.

( Читать дальше )

Совкомбанк намерен провести IPO крупнейшей российской цифровой платформы для закупок B2B-РТС. Выход компании на биржу возможен уже в 2026 г, но точные сроки еще не определены — РБК

- 14 ноября 2025, 22:07

- |

Совкомбанк намерен провести первичное размещение акций (IPO) крупнейшей российской цифровой платформы для закупок B2B-РТС. Такие планы на встрече с инвесторами в пятницу, 14 ноября, озвучил совладелец и первый зампред кредитной организации Сергей Хотимский, сообщил РБК источник, присутствовавший на мероприятии. О том, что подобная сделка готовится, также знает источник РБК на финансовом рынке.

Во время выступления Хотимский упомянул, что «дочка Совкомбанка в закупках» может выйти на IPO «в какое-то обозримое время». По его словам, историческая цена этого актива на балансе банка не очень высокая, а значит при выводе «дочки» на биржу ее цена может существенно вырасти. Отвечая на вопросы инвесторов, топ-менеджер не назвал конкретные сроки размещения акций B2B-РТС, но отметил, что хотя компания и находится «в высокой степени готовности» к IPO, сделка точно не состоится в 2025 году.

Выход B2B-РТС на биржу возможен уже в 2026 году, но точные сроки еще не определены, сказал источник РБК.

( Читать дальше )

Совкомбанк: разбор отчетности и цифровых решений

- 14 ноября 2025, 17:16

- |

Совкомбанк публикует результаты за третий квартал. В последние недели банк корректирует условия по депозитам и кредитам, перестраивая бизнес под новые рыночные реалии.

При этом продолжает расти лизинговое направление — выручка за девять месяцев увеличилась почти на 36 %.

На фоне этих изменений посмотрим, как банк использует технологии, чтобы сохранять скорость и прибыльность.

Разберём, какие цифровые решения уже внедрены и какой эффект они дают:

🔹 ИИ-система «Амели» для малого и среднего бизнеса

что это: Комплекс алгоритмов машинного обучения для скоринга и одобрения корпоративных кредитов.

что делает:

— Быстро анализирует заявку малого предпринимателя: проверяет документы и финансовые параметры за минуты.

— Автоматически оценивает кредитоспособность по сложным моделям, предлагает решение почти в реальном времени.

эффект: С момента запуска (апрель–октябрь 2024) система «Амели» порекомендовала выдачу 126 кредитов на сумму 533 млн ₽, при этом просрочек по ним не было. Время анализа заявок сократилось с нескольких часов до 3 минут, что повысило скорость обслуживания и доходность при очень низких рисках.

( Читать дальше )

Процентная маржа Совкомбанка расширяется!

- 14 ноября 2025, 16:59

- |

📈 Процентная маржа Совкомбанка расширяется

✔️ Уже 5,7% в 3-м квартале, хорошая динамика.

❌ Трансляцию в нормальную постоянную прибыль мы пока не видим из-за высокого резервирования (26,9 млрд руб. против 25,1 млрд руб. во 2-м квартале).

✔️❌ Прибыль акционеров 3-го квартала = 16,5 млрд руб. (при этом, около 9 млрд руб. из них — разовые статьи, связанные с переоценкой портфеля, валюты и прочие операционные доходы)

Отчет, скорее, хороший. Один пункт в уравнении высокой прибыли 2026 года уже есть (маржа выросла), теперь нужно подождать пока реализуется второй пункт (снижение резервов).

Отчет Сбера разобрал для вас тут: t.me/Vlad_pro_dengi/2020

Отчет Т-Банка разберу на следующей неделе, подпишитесь на канал, чтобы не пропустить!

"Крупные банки решили пойти против ЦБ и создать свою платежную систему".

- 14 ноября 2025, 16:52

- |

Мы приветствуем наших подписчиков в долгожданную пятницу!

Когда в 2022 г. из России ушли международные платежные системы, в том числе нам больше известные Visa и Mastercard, монополистом рынка стала Национальная система платежных карт (НСПК) и принадлежит на 100% ЦБ. Сбербанку🏦, Альфа-банку и Т-банку🏦 это не нравится.

Таким образом в воздухе висела идея создания «второй платежной системы». Суть идеи конечно не быть конкурентами гос. картам «Мир», а альтернативные способы оплаты покупок, которых нет у ЦБ.

Первая практика выделения средств на инвестиции проекта может потребовать 10 млрд. руб. Наша команда хочет отметить, что сама Набиуллина верит в монополию ЦБ и ответила инициаторам-банкам одобрением: «Если готовы — пожалуйста» (в октябре 2025 г.).

Значит всем банкам «развязали руки» и идею можно реализовать?

Уже три банка (Т-банк, Сбер, Альфа-банк) создали платежное объединение и находится на стадии создания концепции новой платежной системы. Позже будет представлена в ЦБ. Преимущество «второй платежной системы» в том, что первоначально не будет выпусков карт.

( Читать дальше )

Лучшая и худшая акция недели — что потом?

- 14 ноября 2025, 16:50

- |

С прошлой пятницы Индекс МосБиржи в небольшом минусе — завершается неделя боковика. Отличились акции Совкомбанка и бумаги Группы Позитив. Разберем их фундаментальные кейсы и оценим краткосрочные технические перспективы курсов.

Рынок застрял в боковике

Торговая неделя завершается нейтрально, потери Индекса МосБиржи с прошлой пятницы составляют менее процента. Попытки выхода за границы боковика 2580–2520 п. были, но неудачно. Консолидация рынка продолжается, пока не будет сильных драйверов с внешнего контура и по монетарному циклу. Тем не менее к концу месяца бенчмарк может прорваться из боковика вверх и устремиться к область октябрьского досанкционного гэпа — над 2650 п.

В лидерах периода из состава индекса оказались акции Совкомбанка, а в отстающих — бумаги Группы Позитив. Вилка их доходностей — от +8% и до -8% соответственно. Прикинем, что там дальше.

Совкомбанк

Лидеры недели среди всех компонентов бенчмарка. Закрытие в прошлую пятницу — 12,24 руб., а сегодня уже на рубль выше — утром 14 ноября курс поднимался до 13,27 руб. Обороты на подъеме возросли, акции банка шли вразрез со стагнирующим широким рынком.

( Читать дальше )

Российский рынок остается под контролем продавцов

- 14 ноября 2025, 13:57

- |

Торги 14 ноября на российских фондовых площадках начались в красном секторе. К 12:30 мск индексы Мосбиржи и РТС теряли по 0,54% каждый, торгуясь на отметках 2530 и 988 пунктов соответственно, а индекс голубых фишек опускался на 0,56%.

Лучше рынка выглядели Группа Позитив (+0,45%), Мечел (ап: +0,25%) и Роснефть (+0,1%). В лидерах снижения оказались Совкомбанк (-2,77%), Совкомфлот (-2,48%) и Селигдар (-1,66%).

Привилегированные акции Мечела позитивно реагируют на статистику, зафиксировавшую увеличение экспорта угля из России на 10% г/г в октябре и на 3,6% г/г за 10 месяцев текущего года.

Распродажи в бумагах Совкомбанка вызвали его результаты по МСФО (прибыль эмитента за январь – сентябрь упала на 38% г/г, до 35 млрд руб.), а также решение менеджмента не выплачивать вторую часть дивидендов за 2024 год.

Акции Совкомфлота снижаются, так как его выручка по МСФО за девять месяцев сократилась на 40% г/г, до 79,4 млрд руб., а чистая прибыль в объеме 45,52 млрд, полученная годом ранее, сменилась убытком на сумму 33,89 млрд.

( Читать дальше )

Разгруз в совке идет полным ходом.

- 14 ноября 2025, 13:04

- |

Всё по науке. Ща еще конф колл начнется. Там наслушаются про нью васюки, встанут бидами, мол какая хорошая контора и летим дальше вниз.

В принципе 12 это дорого для этого коинта. 9.5 должны увидеть, так сказать проверить верующих в ай пи о.

Ну а потом допка и камнем вниз на 6р. Слезы шадрина и топанье ног недовольных вкладчиков.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал