смартлаб премиум

Золотодобытчики, металлурги, строители - какие действия можно предпринять в связи с смягчением ДКП?

- 21 декабря 2024, 19:11

- |

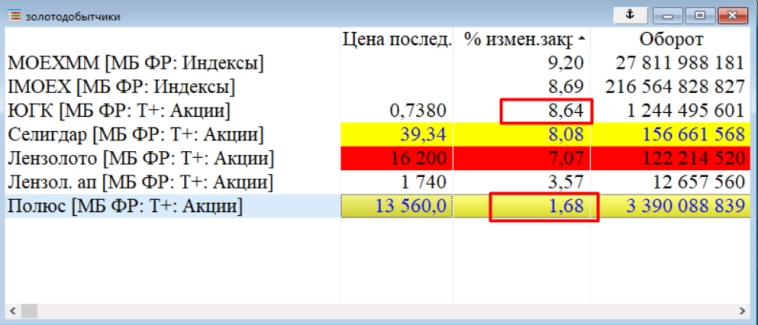

Золотодобытчики👉

Полюс

Первое что обращает на себя внимание — это отставание Полюса от общего роста. Акции выглядят явно хуже других представителей сектора.

Полюс является защитной бумагой и с 20.05.2024 показал себя намного лучше индекса👉

( Читать дальше )

- комментировать

- Комментарии ( 16 )

День инвестора в МТС. Дивиденды будут или...?!

- 20 декабря 2024, 21:27

- |

Компания МТС провела встречу с инвесторами, где рассказала много интересного!

Сначала я покажу все слайды, а в конце поста их прокомментирую:

( Читать дальше )

Путин разрешил Роснефти сделки с ее акциями + цена взмахнула в небеса. Нужно ли бежать покупать акции?

- 20 декабря 2024, 18:34

- |

Акции Роснефти сегодня растут на 10% вверх (вместе со всем рынком)

Но есть один нюанс: Роснефть — топ1 по капитализации компания на российском рынке. Одно дело полудохлый самолет/мвидео (нужное вставить) растет на десятки процентов, другое дело голубая фишка №1

( Читать дальше )

ЦБ РФ сохранил ключевую ставку на уровне 21% годовых: капитуляция регулятора под внешним давлением?

- 20 декабря 2024, 17:23

- |

Совет директоров ЦБ РФ 20.12.2024 решил сохранить ключевую ставку (КС – далее) на уровне 21% годовых, при этом консенсус-прогнозы предполагали повышение до 23%, а отдельные аналитики ожидали даже 25%. Почему регулятор принял такое неожиданное решение и чего ждать на долговом рынке в краткосрочной перспективе? Разберем его аргументацию.

Произошло более существенное ужесточение денежно-кредитных условий, чем предполагало решение ЦБ РФ в октябре, из-за автономных от денежно-кредитной политики (ДКП) факторов, сообщается в пресс-релизе регулятора. Значительный рост процентных ставок для конечных заемщиков, а также охлаждение кредитной активности, сложились под воздействием жестких денежно-кредитных условий, которые формируют предпосылки для возобновления дезинфляционного процесса, несмотря на повышенный текущий рост цен и высокий внутренний спрос, говорится далее. Подобное объяснение выглядит как некая уступка многостороннему внешнему давлению на Банк России, требующего смягчения ДКП, на мой взгляд. Хотя это вопрос дискуссионный.

( Читать дальше )

НКХП. Акции упали почти на 80%. Появилась ли инвестидея?

- 19 декабря 2024, 23:02

- |

Коснемся еще раз акций НКХП, т.к. акции существенно корректировались с последнего поста. -80% это мощно, но заслуженно и предполагаемо.

Предыдущий пост с разбором компании: https://smart-lab.ru/company/mozgovik/blog/1036471.php

Объем перевалки сухогрузовов зерна, исходя из данных ассоциация морских торговых портов, остается высоким. В целом можно отметить увеличенный объем перевалки (после начала СВО), не снижается.

( Читать дальше )

Топ-3 акции от каждого аналитика Mozgovik. Конспект звонка с аналитиками сегодня

- 18 декабря 2024, 23:10

- |

Добрый вечер. Сделал для вас конспект звонка, который мы сегодня провели в чате telegram для годовых подписчиков. Запись звонка выложена в чате в основной ветке.

( Читать дальше )

Допэмиссия Совкомбанка после которой котировки выросли

- 18 декабря 2024, 03:33

- |

Совкомбанк объявил о созыве собрания акционеров с повесткой допэмиссии и вопроса реорганизации.

Никто не любит допэмиссии, поэтому сначала акции упали на пару процентов. Но зато инвесторы любят выкупы, а этот пункт в сущ. факте также есть, и котировки отскочили на 7%.

( Читать дальше )

Интересны ли акции НоваБев после навеса?

- 17 декабря 2024, 05:03

- |

Акции Новабев (Белуга) разморозили, и навес двинул котировки к значениям начала 2023 года (с учетом квазисплита).

Стали ли акции компании интересны?

( Читать дальше )

Коротко о настроениях в команде Mozgovik в связи с очередным минимум по IMOEX. Ожидания по ставке.

- 16 декабря 2024, 19:51

- |

Индекс IMOEX снизился сегодня на 2,6% до 2420 — это новый минимум за 21 месяц.

Снижение от пика составляет уже -31% и это пока укладывается в стандартную коррекцию российского рынка, напомню, за 20 лет у нас было 6 коррекций с потерей трети капитализации (от 29% до 34%).

Лично я пока ничего не делаю.

Я посмотрел: в ближайшее время по моим бумагам пройдут отсечки, которые принесут около 3% от портфеля дивидендами, которые я реинвестирую обратно в рынок.

В целом, наши парни не настроены пессимистично, что радует.

( Читать дальше )

Дивиденды ЛУКОЙЛА: держать нельзя продавать

- 16 декабря 2024, 16:16

- |

Давайте разбираться — стоит ли входить в отсечку если акции уже есть и подумаем, стоит ли докупать после дивидендного гэпа

Собрал статистику закрытия дивидендных гэпов с 2003 года в табличку:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал