рейтинговые агентства

Кредитный рейтинг корпоративных облигаций. На что обращают внимание рейтинговые агентства при оценке?

- 30 октября 2025, 16:09

- |

Когда компания выходит на рынок облигаций или просто рассматривается как потенциальный заемщик, рейтинговые агентства начинают детальную оценку её кредитного качества. У каждой организации — свои методики, но суть одна: понять, насколько устойчив бизнес и как он справится с нагрузкой в стрессовых условиях.

Оценка складывается из нескольких крупных блоков — от бизнес-профиля до финансовой политики.

Бизнес-профиль

Первым делом агентства изучают сам бизнес: его масштаб, диверсификацию, долю рынка и зависимость от ключевых клиентов. Чем выше конкурентная позиция и шире охват сегментов, тем устойчивее компания. Для некоторых отраслей наличие существенной доли рынка в нескольких независимых сегментах рассматривается как фактор устойчивости. Напротив, высокая концентрация выручки на отдельных продуктах или клиентах может восприниматься как риск — конкретные пороговые значения при этом различаются от отрасли к отрасли и зависят от методологии агентства.

S&P прямо пишет: «Высокая концентрация клиентской базы или узкая продуктовая линейка ограничивает бизнес-профиль и снижает устойчивость к волнениям» (S&P Global Ratings, Corporate Criteria, 2023).

( Читать дальше )

- комментировать

- 13.6К | ★4

- Комментарии ( 0 )

Коллеги,пожалуйста, просветите новичка о Рейтинговых Агентствах

- 02 августа 2025, 01:46

- |

Кому из

"

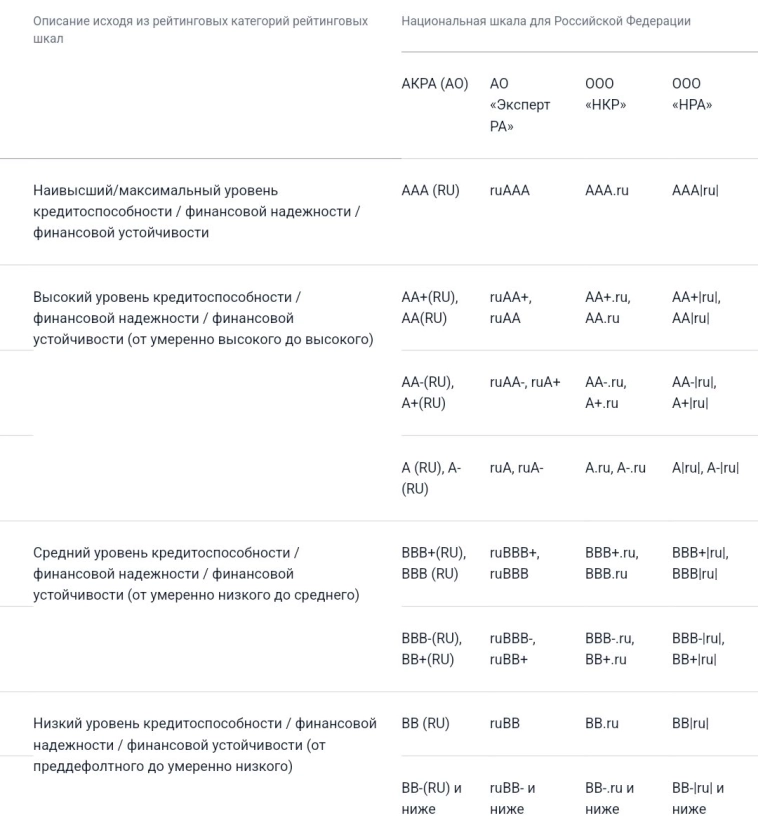

В реестр КРА Банк России внес четыре кредитных рейтинговых агентства:

- Акционерное общество «Рейтинговое агентство «Эксперт РА» (АО «Эксперт РА»);

- Аналитическое Кредитное Рейтинговое Агентство (Акционерное общество) (АКРА (АО);

- Общество с ограниченной ответственностью «Национальное Рейтинговое Агентство» (ООО «НРА»);

- Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (ООО «НКР»).

Основной вопрос: а чем они друг от друга отличаются?

❓ Стоит ли доверять кредитным рейтингам?

- 22 июля 2025, 19:42

- |

📌 Многие инвесторы при поверхностном анализе высокодоходных облигаций смотрят лишь на 3 вещи – название компании, доходность к погашению и кредитный рейтинг компании. Сегодня подробнее расскажу о тех самых рейтинговых «звёздочках» в приложениях брокеров, и почему зачастую стоит быть более внимательным.

🔍 СУТЬ РЕЙТИНГОВЫХ АГЕНТСТВ:

• Кредитный рейтинг облигаций – это оценка способности компании вовремя выплачивать купоны и погашать сумму долга. Такую оценку выдают независимые рейтинговые агентства, используя свою методику.

• Сейчас в России действуют 4 рейтинговых агентства – АКРА, Эксперт РА, НКР, НРА. Они присваивают рейтинг по шкале от ААА (наивысший уровень кредитоспособности) до С или D (преддефолтный или фактический дефолт).

• При определении рейтинга учитываются финансовое положение компании, её платёжеспособность, история предыдущих платежей, прогнозируемые доходы и прочие факторы.

🤔 ОШИБКИ ИЛИ ПОГРЕШНОСТЬ?

• Решил выделить 3 свежих примера, когда компании с сомнительными фин. результатами получали рейтинг выше B (средняя степень надёжности), после чего случался дефолт:

( Читать дальше )

Россия получила второй суверенный рейтинг от китайского агентства — A-i от CSCI Pengyuan — Ведомости

- 13 июня 2025, 07:49

- |

Китайское рейтинговое агентство CSCI Pengyuan присвоило России долгосрочные международные рейтинги A-i в национальной и иностранной валютах со стабильным прогнозом, сообщил представитель агентства «Ведомостям». Это уже второй рейтинг за месяц от китайского агентства: в мае China Chengxin International (CCXI) оценило суверенный долг России на уровне BBB+g.

Рейтинг A-i указывает на высокую способность выполнять долговые обязательства и низкий риск дефолта, при этом подчеркивается чувствительность к внешним шокам.

Россия не запрашивала рейтинг у CSCI Pengyuan, но взаимодействовала с агентством. В обосновании агентство указывает на устойчивость российской экономики несмотря на санкции и геополитическое давление, фискальную осмотрительность, прочную структуру внешнего долга и управление инфляцией. Также положительно оценена стратегия дедолларизации, укрепившая инвестиционную позицию страны.

Однако геополитика и санкции по-прежнему являются ключевыми рисками. Внешний долг остается уязвимым из-за зависимости от западной инфраструктуры, а фискальные доходы чувствительны к колебаниям цен на энергоресурсы.

( Читать дальше )

Россия впервые после начала СВО получила первый суверенный кредитный рейтинг в иностранном агентстве – BBB+g со стабильным прогнозом от китайского CCXI – Ведомости

- 19 мая 2025, 07:10

- |

Китайское рейтинговое агентство China Chengxin International (CCXI) впервые после начала СВО присвоило России суверенный рейтинг — BBB+g со стабильным прогнозом, что выше оценки до 2022 года (BBB-g). Это сигнализирует о средней устойчивости и умеренном риске дефолта.

CCXI отмечает адаптацию российской экономики к санкциям, устойчивость к внешним потрясениям и высокие международные резервы ($687,3 млрд) при поддержке ФНБ (11,75 трлн руб.). Уровень госдолга также остается низким: внутренний — 24,99 трлн руб., внешний — $53,9 млрд. ВВП России за 2024 год оценивается в $2,466 трлн.

Существенное расширение оборонного сектора снизило энергетическую зависимость страны и может дать импульс гражданской экономике. Однако агентство указывает на риски дисбаланса — инфляция (10,09%), дефицит рабочей силы и высокий уровень госрасходов. Ключевая ставка ЦБ — 21%.

Возможное повышение рейтинга связывается с ослаблением санкций и устойчивым ростом экономики. Поводом для понижения может стать эскалация конфликта, рост долговой нагрузки или истощение резервов.

( Читать дальше )

Кредитный рейтинг: что это и зачем он нужен при выборе облигаций

- 06 сентября 2024, 19:29

- |

Если отбросить массу других аспектов, по сути при выборе облигаций в первую очередь для нас важны два параметра: 1) сколько мы сможем на этой облигации заработать, и 2) не обанкротится ли компания прежде, чем мы собственно на ней заработаем. Первый параметр часто очевиден — его отражает доходность облигаций. А вот платёжеспособность эмитента самостоятельно оценить довольно трудно, и в этом нам сильно помогает кредитный рейтинг.

✅Ранее на Смартлабе я простым языком рассказал про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

⭐Что такое кредитный рейтинг

Кредитный рейтинг — это заключение рейтингового агентства о кредитоспособности заемщика и его возможности платить по обязательствам.

🏛️В России всего 4 организации, которые аккредитованы Банком России и имеют право присваивать кредитные рейтинги компаниям или отдельным выпускам бумаг. Это «Эксперт РА», АКРА, НКР и НРА. Но наиболее уважаемыми и профессиональными считаются АКРА и Эксперт РА — именно на них стоит ориентироваться.

( Читать дальше )

С октября 2025 года кредитные рейтинговые агентства обязаны будут раскрывать дополнительные данные о рейтингах, включая самостоятельную кредитоспособность – Ъ

- 29 августа 2024, 07:42

- |

Банк России вводит новые правила для кредитных рейтинговых агентств, которые станут обязательными с октября 2025 года. Агентства будут обязаны публиковать оценку самостоятельной кредитоспособности рейтингуемого лица, которая не учитывает внешние факторы поддержки. Также потребуется раскрывать влияние внешних факторов на рейтинг, включая «факторы поддержки» и «факторы стресса». В случае изменения методологии агентства обязаны объяснить его влияние на рейтинг.

Эти изменения направлены на унификацию практики раскрытия информации и обеспечение прозрачности рейтинговых действий. В «Эксперт РА» поддержали инициативу, отметив, что большая часть этой информации уже раскрывается агентствами в той или иной форме. Новые требования направлены на предотвращение конфликтов интересов и повышение объективности оценки кредитных рисков.

Оценки вероятностей дефолтов по облигациям от российских рейтинговых агентств

- 08 августа 2024, 06:33

- |

Три из четырех РА публикуют данные о вероятности дефолта в зависимости от уровня рейтинга

Эксперт РА

— Используют фактические данные по собственным рейтингам. Период наблюдения с 2022 по 1 полугодие 2024. Суммарное количество рейтингов, действовавших на начало каждого года, 7560, зарегистрированных дефолтов — 203

— Из 203 зарегистрированных дефолтов большая часть пришлась на середину десятых годов: 2014 — 35, 2015 — 52, 2016 — 44 (т. е. 65% от всех дефолтов пришлось на 3 года наблюдений). Скорее всего, большая часть дефолтов была связана с зачисткой банковского сектора, которая выпала на эти годы, до 2019 года нефинансовые компании получали рейтинги в очень ограниченном количестве

НКР

— Готовит аналитическое исследование о вероятностях дефолтов в зависимости от уровня рейтинга. Исследование основано на результатах бэк-тестирования ключевых методологий НКР. В рамках бэк-тестирования за период с 2005 по 2021 год определены свыше 5 600 тестовых рейтингов по более чем 900 объектам: региональным органам власти, нефинансовым компаниям, банкам и страховым организациям РФ

( Читать дальше )

8 июля 2024 года Банк России запускает единую базу данных с рейтингами компаний, что упростит российским инвесторам принятие решений о покупке активов - Известия

- 08 июля 2024, 09:06

- |

8 июля 2024 года Банк России запускает единую базу данных с рейтингами компаний, что упростит российским инвесторам, число которых в июне превысило 32 млн, принятие решений о покупке активов. Это особенно важно в условиях, когда компании могут скрывать часть своей отчетности для защиты от санкций. Рейтинговые агентства (РА) обладают доступом к большому объему информации, аккумулируют ее и отражают в рейтингах, помогая инвесторам.

Директор департамента инфраструктуры финансового рынка Банка России Кирилл Пронин сообщил «Известиям» на Финансовом конгрессе, что нормативное регулирование для запуска рейтингового репозитория уже принято, а сама платформа готова и начнет работу 8 июля.

Репозиторий будет аккумулировать рейтинги юридических лиц и облигаций от всех четырех российских рейтинговых агентств. Информация в нем будет содержать названия агентств, указание рейтингов и ссылки на пресс-релизы о присвоении рейтингов, чтобы пользователи могли ознакомиться с обоснованием решений агентств. Все данные репозитория будут доступны россиянам без ограничений.

( Читать дальше )

К профильным агентствам начнут применять новые меры воздействия

- 22 августа 2023, 17:18

- |

Регулирование рейтинговой отрасли ужесточается. Банк России с конца декабря сможет применять новые меры воздействия: отзывать рейтинги и запрещать их присвоение в случае, если у профильных агентств найдут нарушения. Новые полномочия ЦБ должны помочь в случае нечестной конкуренции, когда игроки необоснованно завышают рейтинги в борьбе за клиентов. Но это также может и снизить независимость агентств.

Подробнее — в материале«Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал