результаты

Опционная стратегия 50% годовых и без стрессов. Ноябрь (хоть он еще не настал)).

- 30 октября 2021, 00:14

- |

Закрыл конструкцию на ноябрьских опционах преждевременно, все 36 сделок включая 3 по фьючерсу. Получается что результаты только за неделю: Прибыль составила 4.23%. Просадка достигала 0.51%. ГО не превышало 63%. План для месяца перевыполнен за неделю и можно было бы отдыхать до экспирации 18.11.21. Но рынок пытается развернуться и если начнет падать я пропущу самое интересное. Поэтому открыл новые сделки.

Всем Рождественских трендов!!

- комментировать

- 3К | ★5

- Комментарии ( 19 )

Результат инвестиций за 3 года

- 05 сентября 2021, 01:35

- |

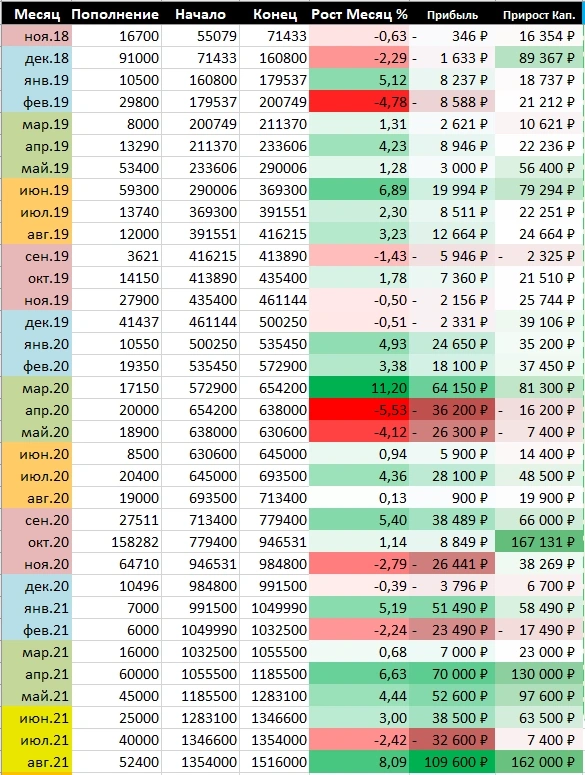

Всем привет! Вот и прошло ровно три года с того момента, как я купил свои первые акции — две расписки ленты по 280 за штуку :)

Правда потом я подумал, что подсолнух на логотипе — достаточно слабая причина для вложений в компанию и скинул их по 260

Начинал я с 20 тыс рублей, поэтому могу поспорить с адептами «без миллиарда в инвестициях делать нечего»

Результаты по месяцам и пополнения портфеля:

По прибыли август 2021 оказался рекордным, но надеюсь, что в течении года рекорд может быть перебит. Хотя сначала нужно, наверное, переписать рекорд по убытку с апреля 2020.

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 76 )

10 лет алготрейдинга (продолжение)

- 21 июля 2021, 13:03

- |

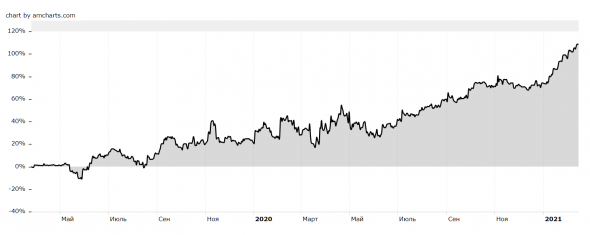

Примерно год назад я написал статью "Что дали 10 лет алготрейдинга". Многим она понравилась (спасибо за обратную связь). С тех пор прошел еще один год алготорговли, и я нашел в себе силы наконец-то консолидировать и склеить единую кривую доходности за весь 10-летний период. Далее будут картинки и небольшие комментарии.

Начало

Первого робота (точнее стратегию) я нашел на не безызвестном форуме «kbpauk» в 2009 году. Там же добрые люди помогли ее закодить. После некоторых манипуляций с оптимизацией параметров, она начала отлично работать. Я был счастлив, уже зрел план уволиться с работы. Потом были еще роботы. Как ни странно, на график 2008-2009 годов можно было натянуть практически любую стратегию аля «trend is your friend» и она давала джекпот. Правда на истории, на торгах в 2010 году они у меня уже почему-то таких результатов не давали… В общем углубился в разработку стратегий, методом проб и ошибок. Очень помог этот блог в свое время (https://smart-lab.ru/profile/a_krotov/). В итоге к концу 2011 у меня была уже пачка ботов (пилил ее по вечерам на основной работе). Стартовал в начале октября 2011. Повезло мне попасть в хорошую волну. Пошли доходности, почти 6 месяцев подряд в плюс вплоть до апреля 2012. А потом пришло отрезвление, роботы сломались (как мне казалось тогда).

( Читать дальше )

Чистая прибыль X5 Retail Group в I кв.2021 года увеличилась на 12,1% год-к-году

- 27 апреля 2021, 10:13

- |

Доходность портфеля за 1-й квартал 2021

- 04 апреля 2021, 15:54

- |

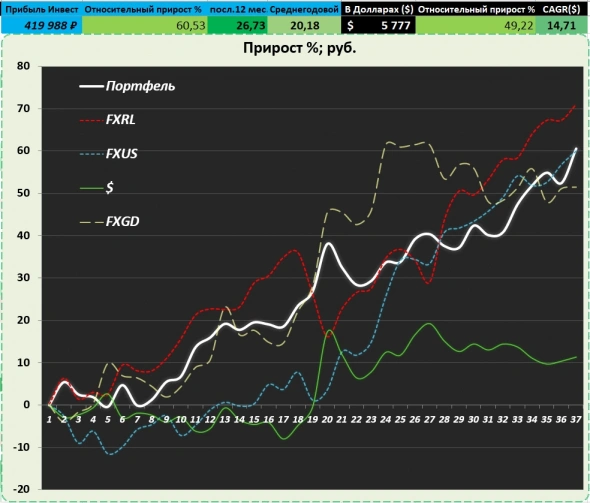

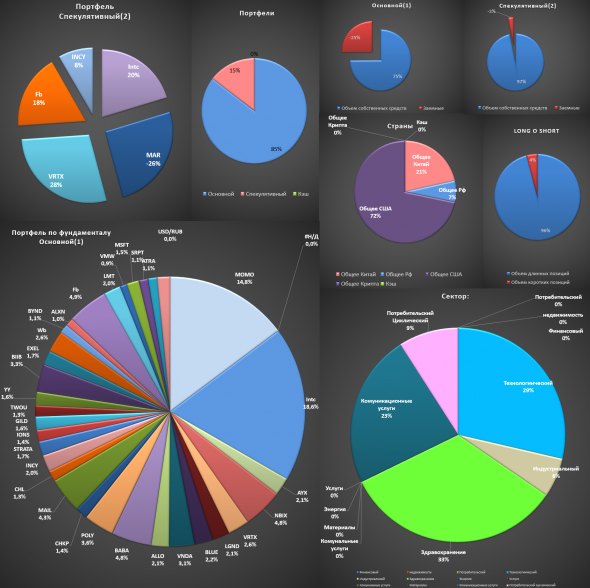

Доходность алгоритмического портфеля на фьючерсах:

С начала 2021 года на большинстве активов мы видели низкую волатильность и слабую динамику. После шикарных движений кризисного 2020 года рынок отдыхает, ковидная истерия улеглась, что было ожидаемо. Волатильность на рынке циклична, поэтому после ее роста спад неминуем. В итоге алгоритмический портфель торговых роботов на фьючерсах за 1-й квартал показал динамику в -3%, при том что за прошлый год он заработал 155%. А за всю историю публичной торговли данный портфель показал прирост 759% за 7,5 лет.

Доходность инвестиционного портфеля на акциях:

В инвестиционном портфеле ситуация пободрее. В начала года акции потихоньку позли наверх, благодаря чему, доходность портфеля составила 9% за 3 месяца. А за 3 года доходность инвестпортфеля составила 120%. Напомню, что портфель состоит из долгосрочной пассивной части в виде ETF, а также ведется среднесрочная дискреционная торговля на акциях. На сегодняшний день в портфеле куплены ETF на Золото, на Китай, на индекс РТС, а также акции Сбербанка, Магнита, Башнефть-пр, Сургутнефтегаз-пр, Фосагро. Отлично прокатился на росте ГМК Норильский Никель, покупал его по 21500 и удачно сдал по 28000, после чего он скоропостижно рухнул.

( Читать дальше )

Мои итоги марта

- 01 апреля 2021, 19:05

- |

Была возможность заработать много в этом мес 2 раза. 1.тмк.купил по 70, всем сказал, что минимум будет 90, продал по 77...(макс цена 95 была!!!, надо было докупаться, а не продавать, но не умеем-с(надеюсь пока). 2000 шт покупал.ну что сказать про Сахалин. Голова не выдерживает стремительных подъёмов за короткое время… нужны треньки

2.Курсера. купил по 40 продал по 45,5. Тоже самое...

Из плохого. Инвестиционный портфель по сша так же в убытке -5% ко всему капиталу.(весь профит от активного трейдинга с начала года по закрытым позициям +4,5%). Не критично. (Инвестиционно буду держать и докупать Rocket lab, Humacyte, Ree automotive, ast space mobile). В этом мес пришлось уменьшать риски по другим эмитентам сша, поэтому, если этого не делать результат был бы +2%/мес. Но депо одно, больше не будет. Риска срезал много с техов.

Но считаю, что любой плюсовой мес не у профи это хорошо (а это третий подряд в этом году).

Тяжело совмещать работу, рынок РФ и сша. Ложусь в час, засыпаю в 2-3 (тк голова не может расслабиться), встаю в 7.

( Читать дальше )

Динамика портфелей "Акции" и "FinEX ETF" за период с 01 по 14 марта 2021 года.

- 15 марта 2021, 10:18

- |

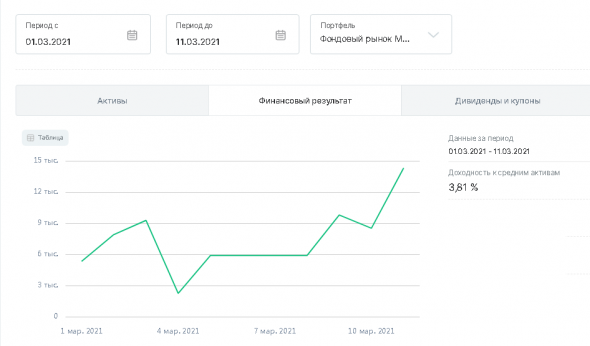

По уже сложившейся традиции настало время подвести промежуточные итоги моего инвестирования в акции российских компаний и FinEX ETF на фондовой секции Московской биржи за период с 01 по 14 марта 2021 года.

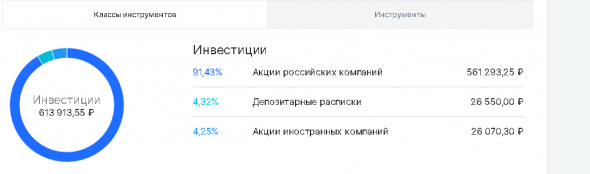

1. Инвестиционный портфель «Акции российских компаний»

1.1. Стоимость портфеля «Акции» на 14 марта 2021 года составила 613 913,55 руб.

1.2. Доходность портфеля за период с 01 по 14 марта 2021 года +3,81%

( Читать дальше )

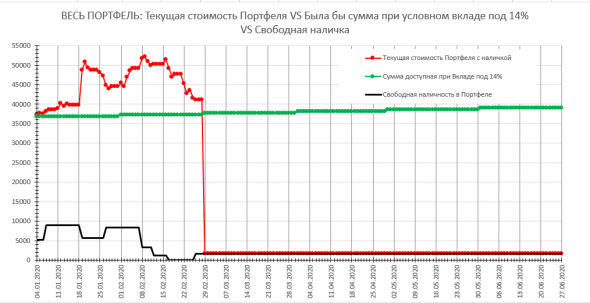

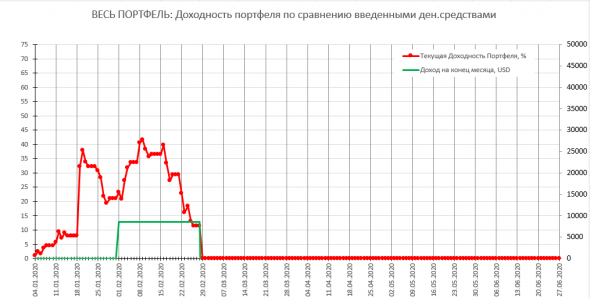

2021.02 История одного Портфеля

- 28 февраля 2021, 21:14

- |

С окончанием вас зимы!

1) В течении этого месяца я стремительно взлетел и также резко рухнул вниз:

2) Максимальная просадка за февраль составила 30%:

( Читать дальше )

Яндекс - отчёт за 4Q2020 и полный 2020 год в цифрах

- 16 февраля 2021, 16:13

- |

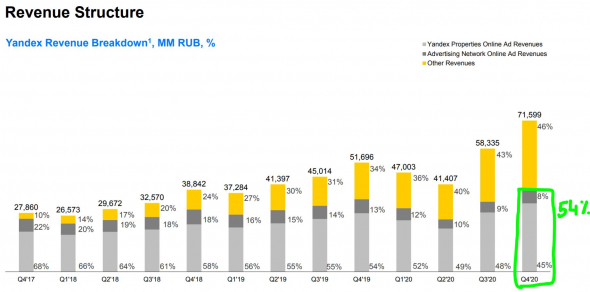

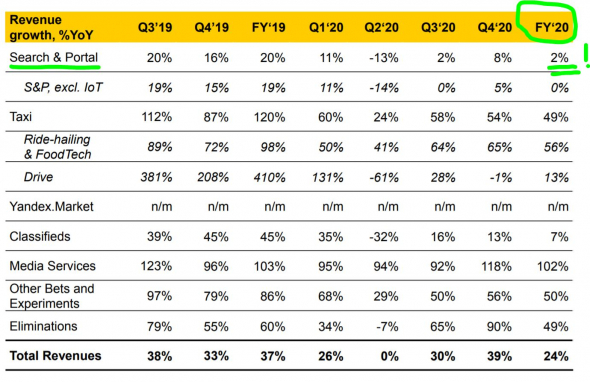

1. Выручка в 4кв2020 составила 71,6 млрд ₽, сравнивать её с предыдущими периодами бессмысленно, ибо здесь зачтён результат по Я.Маркету, которого ранее не было (это бывший совместный со Сбером «Беру»).

2. Доля поискового бизнеса в выручке составляет 54%, он всё ещё превалирует, но это наименьшее значение за всё время существования Яндекса (например, в 4кв2019 поиск давал 67% всей выручки, а в 4кв2017 — 90%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал