прогноз по акциям

В 2022 году Магнит может увеличить выручку на 18% - Фридом Финанс

- 17 февраля 2022, 12:47

- |

Выручка. В 2021 году Магнит увеличил этот показатель на 19,5%, до 1 856,1 млрд. руб. Рост отдельно за 4-й квартал составил 34,3%. Продажи сети без учета результатов приобретенных магазинов Дикси увеличились на 11,3% в 2021 году и на 15,6% в 4-м квартале, тогда как повышение соответствующего годового показателя Х5 Group составило 11,4%. Таким образом, за счет неорганического роста Магнит смог опередить основного конкурента по темпам повышения выручки и сократить разницу в объеме продаж с 27% до 18,5%.

Рентабельность основных показателей. Маржа EBITDA (IAS 17) в 4-м квартале составила 7,4%, по итогам года — 7,2% по сравнению с 7,0% в 2020-м. Чистая маржа достигла 2,8% против 2,4% годом ранее.

Долг, капзатраты. Долговая нагрузка на конец года составляла 3х TTM EBITDA (IAS 16), или 1,5х EBITDA (по стандартам IAS 17). Долг и его структура заметно не изменились за полгода: 75% приходится на долгосрочные обязательства. Капитальные затраты за год достигли 65,9 млрд руб., что вдвое больше уровня 2020-го. Рост соответствует прогнозу и связан с программой открытия и редизайна магазинов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Value Investment. Earnings Reports. Rent-A-Center Inc. (RCII).

- 17 февраля 2022, 12:06

- |

Представитель гибридного кредитования (назовем его так) сообщил о сильных результатах в третьем квартале 2021 фин. года. Отчетная выручка в размере 1,2 млрд долларов США увеличилась на 66% по сравнению с прошлым годом. Консолидированная выручка выросла на 13,3%, а скорректированная EBITDA выросла на 4,1%, скорректированная (не GAAP) прибыль на акцию составила 1,52 доллара в третьем квартале 2021 года по сравнению с 1,04 доллара в предыдущем году. И хотя менеджмент понизил прогноз до нижней предыдущей границы диапазона по валовой выручки и прибыли на акцию, солидный денежный поток, а также продолжение роста по всем основным отчетным показателям делают ближайшее будущее компании вполне радужным и прогнозируемым. В результате коррекции прогнозируемого FCF на 2021 фин. год, наша оценка справедливой внутренней стоимости Rent-A-Center повышена на 30% по отношению к предыдущей нашей оценки. Компания продолжает оставаться в нашем списке Growth Stocks со средней рыночной капитализацией.

( Читать дальше )

Газпром нефть продолжает улучшать финансовые показатели - Финам

- 17 февраля 2022, 11:51

- |

Продолжает радовать сильное значение свободного денежного потока, который в 2021 году вырос в 4,8 раза г/г и достиг 500 млрд руб. Это позволило «Газпром нефти» уменьшить чистый долг на 51%, в результате чего показатель Net Debt/EBITDA с учётом доли в СП опустился до крайне комфортного значения в 0,3.

Ключевым фактором для улучшения финансовых результатов «Газпром нефти» стало увеличение средней цены реализации нефти на экспортном направлении на 64% г/г и 7% кв/кв. Также положительно влияют и операционные показатели – добыча ЖУВ выросла на 7,6% г/г, а газа – на 25,1% г/г. Рост добычи связан как со смягчением ограничений ОПЕК+, так и с развитием новых проектов, включая Тазовское месторождение и Нефтяные оторочки.

На наш взгляд, отчётность «Газпром нефти» выглядит нейтрально. Компания показывает уверенный рост финансовых результатов на фоне благоприятной рыночной конъюнктуры, смягчения сделки ОПЕК+ и развития собственных новых проектов. При этом основные показатели оказались близки к ожиданиям рынка, в связи с чем мы не ожидаем существенной реакции на отчётность.Кауфман Сергей

( Читать дальше )

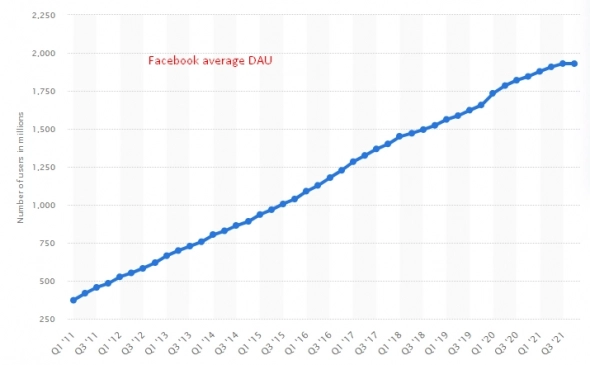

FB (Meta) первое снижение числа активных пользователей за всю историю компании

- 17 февраля 2022, 11:40

- |

Инвесторы правда могут резонно опасаться, что рост закончился, правда не сказать, что и мультипликаторы у FB высокие, P/E за последние 4 квартала всего 15.

Кэф низковат, возможно инвесторы опасаются, что соцсети доживают свой век. Может быть это оказывает и общее влияние на акции VK, где материальная основа всей экосистемы — это все-таки соцсеть ВК и Одноклассники. Ну собственно это и на графике можно посмотреть, после отчета FB так совпало, что акции ВК в основном находились под давлением

( Читать дальше )

Сейчас неплохое время для покупки акций Новатэка - Солид

- 17 февраля 2022, 11:23

- |

Документ просто шикарный. Рост по всем фронтам: выручка рекордная, EBITDA рекордная, чистая прибыль рекордная, долг почти нулевой. Рост происходит в первую очередь за счёт фантастической ценовой конъюнктуры. Цены на нефть рублях на максимумах, а цены на газ на споте уже несколько кварталов находятся вблизи доллара за куб. При этом мультипликаторы на исторических минимумах. А ведь в «Новатэке» в дальнейшем планируется ввод мощностей Арктик СПГ-2, а потом и других проектов.

Главный риск – это падение цен на газ и нефть, т.к. компания работает в циклической отрасли. Однако, во-первых, снижение цен будет довольно медленным ввиду крайне низких запасов газа в ПХГ в Европе, а также вероятного дефицита нефти в 2022 году. Во-вторых, у «Новатэка» более 80% долгосрочных контрактов, что будет сглаживать коррекцию цен. В-третьих, на случай падения котировок «Новатэк» включает «байбэк-машину».

Нам кажется, что сейчас весьма неплохое время для покупки акций компании. Целевая цена на 2022 год – 2050 рублей.ИФК «Солид»

⚒️ ГМК Норникель (GMKN) - обзор отчета за 2021 год

- 17 февраля 2022, 09:40

- |

▫️ Капитализация: 3,8 трлн р

▫️ Выручка 2021: 1,32 трлн р

▫️ Прибыль 2021:0,51 трлн р

▫️ P/E 2021:7,4 ▫️ Прогнозные дивиденды за 2021: 12%

▫️ P/B: 13

👉 Выручка за 2021 по металлам:

Палладий — 39%% (491 млрд р)

Никель — 21% (267 млрд р)

Медь — 22% (279 млрд р)

Родий -6% (78 млрд р)

Платина золото и прочее — 12% (145,5 млрд р)

ИТОГО: 1261 млрд р

👉 География продаж: 53% — Европа 27% — Азия 16% — Америка 4% — РФ и СНГ

✅ В 2021 году прибыль выросла на 95% г/г это было связано с ростом цен практически на все металлы, которые реализует компания. Выручка при этом выросла на 17% г/г.

✅ Компания ожидает дефицит палладия и небольшой дефицит меди в 2022м году (данные металлы формирует 61% выручки). Однако для восстановления цен на палладий предпосылок нет — автомобильная отрасль (ключевой источник спроса)

( Читать дальше )

Банки и Финансы: мысли о наиболее ярких представителях сектора

- 17 февраля 2022, 09:06

- |

#сценарии

Доброе утро всем!

Рассмотрю с технико-фундаментальной точки зрения ярких представителей отрасли Банки и финансы.

Сбербанк ао. Бумага остается в рамках диапазона 250-280 руб. Пока мы не говорим о каком-то росте. По моему мнению смотреть на сбер надо только спекулятивно, если хочется поторговать ценовой коридор в виде отбоев или ложные пробои. Однако такая тактика не рассматривается мной на более длительной системе торговли. Пока мы видим цикл повышения ключевой ставки, а Набиуллина говорит, что это может продлится и полгода, мы будем по Сбербанку в боковике. Возможно более широком, нежели сегодня. С границами, например, 220-280 руб. К этому надо быть готовым и я тут не испытываю особых иллюзий.

ВТБ. Примерно аналогичная ситуация. За некоторым исключением, у ВТБ дивидендные показатели выше сберовских. Тем не менее, данная бумага по всей очевидности тоже будет ждать цикла понижения КС, а вот там и начнется рост. Сейчас, пока мы видим интерес на крупных масштабах, и его отсутсвие — на мелких. Поэтому тут тоже особо драйверов я не констатирую. Однако по показателям прибыли ВТБ сильно недооценен, в следствие этого, допускаю в нем рост даже не смотря на внешний фон.

( Читать дальше )

Финансовые результаты НОВАТЭКа за 2021 г. по МСФО. Без сюрпризов, полёт нормальный

- 17 февраля 2022, 08:39

- |

Выручка компании за год увеличилась на 62,5% по сравнению с 2020 г. – до 1156,7 млрд на фоне роста цен на нефть и газ, а также из-за ввода новых мощностей и увеличения добычи углеводородов.

Чистая прибыль НОВАТЭКа составила 432,9 млрд руб., увеличившись в 6,4 раза. Кроме операционной деятельности, на прибыль компании повлияли доходы от совместных предприятий. Свободный денежный поток по итогам года достиг рекордных 228,2 млрд руб. по сравнению с убытком годом ранее.

( Читать дальше )

Вконтакте для Бизнеса vs. Яндекс.Директ - мой пользовательский опыт

- 17 февраля 2022, 04:47

- |

Тимофей утверждает, что не использует ни одного из сервисов системы VK.

Это очень субъективный взгляд.

Тогда и я поделюсь своим опытом:

Я покупал рекламу в следующих сервисах:

(расположены в порядке убывания бюджетов)

- Яндекс.Директ — максимальные затраты

- Соцсеть Вконтакте - затраты в 2 раза меньше чем на Яндекс.Директ

- Google.Adwords - в 10 раз меньше чем на Яндекс.Директ

- Facebook и Instagram - в 50 раз меньше чем на Яндекс.Директ

- Соцсеть Одноклассники - в 500 раз меньше чем на Яндекс.Директ

В Яндекс.Директ была очень высокая конкуренция и постоянно росли ставки. Малой компании конкурировать с корпорациями практически невозможно. На первых позициях показа можно забирать только очень специфические запросы, состоящие из трех и более слов.

А в 2019 году бюджеты на Яндексе просто начали «сгорать». Как поясняли в техподдержке они там ввели какой то «крыжик», который по умолчаню был установлен и наша реклама показывалась на порнушных сайтах, поэтому деньги тратились на нецелевые аудитории...

Несмотря на то, что затраты на Яндекс были в два раза выше, наши метрики показывали, что продаж из Вконтакте в три раза больше.

То есть эффективность затраченного рубля на VK более чем в 6 раз выше!

Даже из Instagram продажи были поинтереснее, чем из Яндекса. Связано это скорее с тем, что Instagram хорошо работал на экспортные рынки дальнего зарубежья. Инста для нас была перспективная площадка, но за официальную рекламу там нельзя было платить через расчетный счет (оплата принималась через карты VISA физ лиц), поэтому мы покупали неофициальные сервисы продвижения. Хотя это другая история.

( Читать дальше )

Интересные тезисы от Бориса Йордона по текущей ситуации

- 17 февраля 2022, 00:20

- |

🔸Самые большие деньги всегда зарабатываются на падающих фондовых рынках, поскольку в долгосрочной перспективе акции всегда растут.

🔸Снижение фондовых рынков, которое наблюдается в последние месяцы, является технической коррекцией, а не разворотом восходящего тренда. В ряде сегментов был надут «пузырь», который сейчас сдувается.

🔸 Текущая ситуация в банковском секторе существенно отличается от событий 2007-2008 гг. – повторения масштабного банковского кризиса в мире ожидать не стоит.

🔸Не следует всерьёз воспринимать данные о снижении доходов населения в России – доходы населения выше из-за значительного объёма теневой экономики.

🔸ЦБ РФ правильно делает, что повышает ставки для борьбы с инфляцией. Высокая инфляция в США в 1980-х гг. оказала болезненное влияние на экономику и жизнь людей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал