прогноз по акциям

💼 Мои сделки на этой неделе

- 01 ноября 2025, 14:40

- |

📌 В начале недели санкции против Лукойла и Роснефти привели индекс Мосбиржи на новый минимум 2457 пунктов, поэтому некоторые акции подешевели до моих целей для покупок. Делюсь своими сделками и планами на следующую неделю.

1️⃣ Транснефть ($TRNFP)

• Увеличил свою позицию по 1184 рубля за акцию. Стабильная компания с крепким фундаменталом, которая справилась с персональным повышением налога на прибыль. Дешёвая оценка (P/E = 3,3x) и дивиденд в ≈180 рублей приведут к переоценке акций к лету 2026 года. Даже если ключевую ставку почти не снизят к середине 2026 года, Транснефть всё равно должна обогнать в доходности ОФЗ и многие корпоративные облигации.

2️⃣ Хэдхантер ($HEAD)

• Увеличил позицию в портфеле по 2808 рублей за акцию. Растущая компания с дешёвой оценкой (P/E = 6,6x) даже без формальной поправки на дорогой IT-сектор. За 2025 год жду див. доходность выше 17% по текущей цене. В 3 квартале снижение вакансий год к году начало замедляться, поэтому в 4 квартале жду более позитивные результаты по выручке.

( Читать дальше )

- комментировать

- 479

- Комментарии ( 0 )

По оценке аналитиков ГПБ Инвестиции, на счетах ЕМС после сделки с АО «Семейный доктор» может остаться около 8–10 млрд ₽, что дает надежду на выплату дивидендов за 2025 г.

- 01 ноября 2025, 14:17

- |

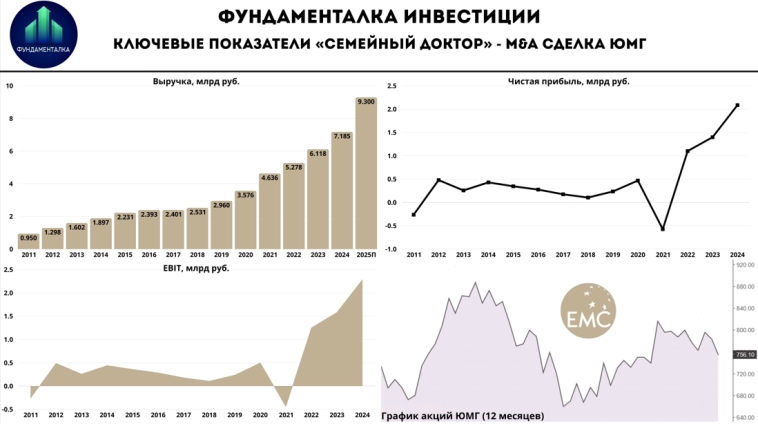

Юнайтед Медикал Груп объявил о покупке 75% доли в частной многопрофильной клинике АО «Семейный доктор».

По оценке генерального директора ЕМС Андрея Яновского, приобретение «Семейного доктора» позволит обеим компаниям ускорить дальнейшее развитие и объединить усилия в построении многопрофильного мультисегментного медицинского бизнеса, лидера частной медицины в РФ.

Согласно пресс-релизу Юнайтед Медикал Груп выручка приобретаемой компании в 2025 году может вырасти на 29%, до 9,3 млрд рублей, при этом, по мнению аналитиков сервиса Газпромбанк Инвестиции, выручка самого ЕМС в текущем году может остаться на уровне 2024 года (около 25,1 млрд рублей без учета консолидации приобретаемой компании).

Аналитики сервиса Газпромбанк Инвестиции позитивно оценивают новость о приобретении ЕМС 75% доли в компании АО «Семейный доктор». Сумма сделки не раскрывалась сторонами, однако, по мнению аналитиков сервиса, сделка могла пройти по мультипликатору EV/EBITDA на уровне самой ЕМС и составить 4,5–5х, что предполагает сумму сделки от 12,5 до 14,2 млрд рублей.

( Читать дальше )

🩺 ЮМГ. Ваши ожидания — ваши проблемы

- 01 ноября 2025, 13:33

- |

❗️ Новость: ЕМЦ приобрел 75% акций в сети клиник «Семейный доктор». Сумма сделки, по экспертным оценкам, могла достигнуть 15 млрд руб. Для ЕМЦ эта покупка — выход в новый сегмент рынка — Ъ

Сеть клиник «Семейный доктор» — одна из ведущих частных компаний в сфере здравоохранения в Москве, которая насчитывает 16 клиник, клинико-диагностическую лабораторию, многопрофильный Госпитальный центр, а также более 10 центров медицинских компетенций различного профиля, в том числе центр офтальмологии и хирургии глаза, косметологии и пластической хирургии, гастроэнтерологии и эндоскопии, психического здоровья, косметологии и превентивной медицины, женского и мужского здоровья, центры стоматологии и др. Таким образом, Семейный доктор обеспечивает комплексное оказание медуслуг: от амбулаторных приемов до проведения сложнейших операций в круглосуточном стационаре, включая предоставление экстренной помощи и реабилитацию в послеоперационный период.

За более чем 20-летний опыт на рынке высококачественных медицинских услуг (первая клиника сети была открыта в 2002 г.

( Читать дальше )

По нашим оценкам, выкуп какой-либо значимой доли акций Мечела с премией к рынку весьма маловероятен из-за недостаточности СЧА — Ренессанс Капитал

- 01 ноября 2025, 13:07

- |

Компания запланировала собрание акционеров на 24 декабря. Среди вопросов в повестке – согласие на совершение крупной сделки (взаимосвязанных сделок). По закону у акционеров, которые не дадут согласие или воздержатся от голосования, появится право требовать выкуп акций.

Мечел объявил о готовности произвести выкуп обыкновенных акций по цене 82,03 руб./акц. а привилегированных – по 79,25 руб./акц. При этом сумма средств, направляемая на приобретение акций, не может превышать 10% СЧА ПАО «Мечел». Если же СЧА компании будет отрицательным, то выкуп акций производиться не будет.

Согласно отчетности по РСБУ за 1П25, СЧА Мечела составляет 367 млн руб. Если предположить, что СЧА остается неизменным, то компания смогла бы направить на выкуп акций всего 36,7 млн руб. или 0,1% акций в обращении.

В четверг (30 октября) на этой новости акции Мечела выросли до 75 руб./акц., однако долго такая цена не продержалась – уже через полчаса цена вернулась на уровень в 68 рублей, а к утру 31 октября полностью растеряла позитивное движение.

( Читать дальше )

Оставшиеся дивиденды Ренессанс Страхования в 2025 году составят 7,1 ₽ (ДД — 7%), учитывая, что мы прогнозируем чистую прибыль в размере около 12-13 млрд ₽ — АТОН

- 01 ноября 2025, 12:29

- |

Новость нейтральна для динамики акций, поскольку размер дивидендов полностью соответствует нашим ожиданиям. Учитывая, что мы прогнозируем чистую прибыль в размере около 12-13 млрд рублей, оставшиеся дивиденды в 2025 году составят 7,1 рубля на акцию. По нашим оценкам, RENI торгуется с мультипликатором P/E 2025П 4,3x и P/B 2025П 1,0x — это низкие уровни, на наш взгляд.

ЕМЦ тратит кубышку

- 01 ноября 2025, 04:36

- |

ЕМЦ объявил о покупке 75% сети клиник Семейный Доктор.

Сумма сделки не раскрыта. Получают 16 клиник, клинико-диагностическую лабораторию, многопрофильный госпитальный центр и 10 специализированных медицинских центров различного профиля.

Поменяли дивиденды на рост выручки?

( Читать дальше )

🩸 ЛУКОЙЛ: санкции, обходные пути и отмена заседания по дивидендам. Удалось ли Западу «наказать Россию»? Что теперь делать инвесторам?

- 31 октября 2025, 21:16

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как избежать ошибок в облигациях, чтобы 'безрисковый' инструмент не стал для вас ловушкой". Все идеи на канале, подпишись, чтобы не пропустить ничего интересного! У нас уютно

🎲#81. Под ребрами...

Прошла всего неделя с момента, как США и ЕС ввели санкции против российского нефтяного экспорта. Под удар попали Лукойл и Роснефть — компании, на которые приходится почти половина всех зарубежных поставок нефти: около 2–2,5 млн баррелей в сутки

💣 Сегодня хочу уделить внимание именно Лукойлу, чьи акции до недавнего отскока просели почти на 19%, достигнув минимумов с июля 2023 года

Так что же сейчас происходит с компанией? Почему США и Европа ввели санкции против нефтяного сектора и что теперь будет с дивидендами? Давайте смотреть…

( Читать дальше )

Как чувствуют себя банки по итогам 9 месяцев 2025 года? Выделяем интересные истории.

- 31 октября 2025, 21:02

- |

Добрый вечер! Подготовил материал с обзором текущих тенденций в банковском секторе на основе информации от Центрального Банка.

За 9 месяцев 2025 года банки заработали 2.7 трлн рублей — на уровне прошлого года. В сентябре прибыль банковского сектора составила 367 млрд рублей при 23% рентабельности капитала, против 203 млрд (13% ROE) в августе. Регулярная прибыль выросла до 300 млрд рублей, против 184 млрд в августе. Среди факторов, оказавших влияние на рост регулярной прибыли: снижение расходов по резервам на 84 млрд, увеличение чистого процентного дохода (+29 млрд рублей).

Центральный Банк с 1-го октября 2025 года изменил принцип расчета отдельных показателей баланса банковского сектора. Требования к организациям, корпоративные кредиты, кредиты ФЛ (портфель в целом), средства ЮЛ и ФЛ теперь приводятся с учетом начисленных процентов. При этом по составляющим розничного портфеля начисленные проценты не добавлены. Активы с начала года выросли на 4,5% — до 203 трлн рублей. По итогам года активы могут вырасти до 212-217 трлн рублей при ВВП на уровне 217 трлн рублей.

( Читать дальше )

Займер MOEX:ZAYM отчет МСФО 3 кв 2025

- 31 октября 2025, 20:40

- |

Процентные доходы сохранились на уровне II квартала 2025 года, увеличившись на 13,5% по сравнению с III кварталом 2024 года, составив 5,308 млрд рублей. Процентные расходы подросли, но все еще остаются несущественными и составили 47,4 млн руб. Однако, на фоне входа в группу банка, процентные расходы будут постепенно расти, так как банк использует в фондировании не только собственный капитал, как это делает МФК. Пока что значения чистой процентной маржи искажаются тем, что хоть стоимость пассивов возникает, но влияние это почти не оказывает из-за очень малого объема пассивов: относительно доходных активов пассивов, на которые начисляются проценты, всего 7%. Поэтому добавляем на график отдельно маржинальность активов, которая остается на высоком уровне 134%.

( Читать дальше )

Позитивный обзор. ВТБ

- 31 октября 2025, 18:49

- |

Банк ВТБ представил отчетность по МСФО за 9 месяцев 2025 года — и несмотря на непростую макроэкономическую среду, результаты выглядят устойчиво и даже немного лучше ожиданий рынка.

Главный итог — чистая прибыль составила 380,8 млрд рублей, что на 1,5% выше уровня прошлого года. Только за третий квартал банк заработал 100 млрд рублей, удержав планку, заявленную в прогнозе — около 500 млрд прибыли по итогам 2025 года.

Чистые процентные доходы заметно просели — на 36,5% год к году, до 267,9 млрд руб. Основная причина — сжатие процентной маржи (NIM) до 1,1% против 2,0% годом ранее. Высокая ключевая ставка давит на банковский бизнес, особенно в части розничного кредитования.

При этом комиссионные доходы, наоборот, стали драйвером роста: +21,2% год к году, до 226,2 млрд руб… ВТБ активно зарабатывает на транзакциях, трансграничных операциях и форексных услугах — направление, которое всё заметнее компенсирует слабость процентного бизнеса.

Чистые операционные доходы до резервов достигли 820 млрд руб., показав рост на 6,5%, а расходы на формирование резервов увеличились до 121,2 млрд руб. (рост на 30%). Стоимость риска (CoR) составила 0,9%, оставаясь на комфортном уровне для крупного госбанка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал