портфель акций

Альфа-Рейтинг. Подводим итоги летнего сезона

- 01 сентября 2025, 15:59

- |

Закончился летний сезон 2025 года — самое время подвести итоги и взглянуть, как его провели лидеры и аутсайдеры Альфа-Рейтинга.

Что такое Альфа-Рейтинг

Альфа-Рейтинг — сервис для комплексной оценки российских акций на основе уникальной методологии и автоматизированных расчётов. Он помогает инвесторам определить перспективные активы, способные опережать рынок, и избегать тех бумаг, которые, вероятно, будут отставать.

Подробнее об Альфа-Рейтинге и его возможностях — в отдельном материале.

Мы регулярно формируем два портфеля:

⭐ Лидеры — бумаги, набравшие в рейтинге 7 и более баллов. Это, как правило, компании с устойчивыми финансовыми показателями и потенциалом для роста. Такие акции быстрее восстанавливаются после рыночных просадок.

👎 Аутсайдеры — бумаги с оценкой ниже 3 баллов. Это эмитенты с ограниченными или отсутствующими фундаментальными драйверами, часто их акции волатильны.

Мы отслеживаем динамику обоих портфелей, проводим еженедельную ребалансировку и фиксируем результаты перед обновлением рейтинга.

( Читать дальше )

- комментировать

- 8.3К | ★1

- Комментарии ( 3 )

Акции отстают от облигаций. Кто заработает больше

- 26 августа 2025, 17:17

- |

В начале года на рынке царил оптимизм. Наметился разворот в монетарной политике, а Трамп уверенно обещал завершить конфликт за 100 дней. Инвесторы активно покупали акции, Индекс МосБиржи рос. Но на позитивные изменения потребовалось больше времени, чем ожидал рынок. В результате консервативные инвесторы заработали больше: акции заметно отстали от облигаций. Мы считаем, что этот тренд уже позади.

Что происходило в 2025 году

- Разворот монетарной политики ЦБ. После заседания в декабре 2024 года, когда ЦБ удивил рынок и не стал повышать ставку, инвесторы поверили в пик и скорый разворот. Первое снижение ставки на 100 б.п. произошло в июне, второе на 200 б.п. — в июле. Средние и длинные облигации начали активно расти в цене в мае и затормозили только в середине августа.

- Потепление геополитики. Дипломатические контакты между Россией и США возобновились. Однако ожидания в начале года были завышены — рынок всерьёз верил в «100 дней Трампа». Переговоры идут гораздо дольше. И хотя определённый прогресс уже есть, инвесторы настроены скептично.

( Читать дальше )

Лидеры и аутсайдеры прогнозов

- 25 августа 2025, 16:16

- |

Рынок акций корректируется после сильного роста в начале августа. Некоторые бумаги торгуются по более привлекательным ценам и интересны для средне- и долгосрочных инвестиций. Рассказываем, на какие компании аналитики смотрят наиболее оптимистично — и что может стать триггером для роста.

Как отбирали фаворитов

Мы использовали консенсус-прогнозы и общий взгляд российских инвестдомов на акции. Чтобы оценка считалась релевантной, у бумаги должно быть более пяти аналитических рекомендаций, а доля позитивных взглядов — больше 50%.

Затем мы рассчитали потенциал роста от текущей цены к средней целевой цене — и в результате выделили 15 акций-фаворитов.

Топ-15 по консенсусам

На эти акции аналитики смотрят положительно, их справедливая стоимость выше текущей цены, поэтому к ним можно присмотреться для средне- и долгосрочных вложений.

Выделим пятёрку лидеров, по которым 100% аналитиков дали положительную рекомендацию, в том числе аналитики Альфа-Банка:

- Интер РАО. Одна из самых недооценённых по мультипликаторам компаний. Она активно инвестирует в развитие, и при этом выплачивает дивиденды за счёт денежных запасов.

( Читать дальше )

Мой дивидендный портфель (104 месяца инвестирования)

- 18 августа 2025, 08:41

- |

Мой инвестиционный дивидендный портфель по состоянию на 15.08.2025.

Татнефть-п 7,61% ср. 516р

Лукойл 7,43% ср. 5507р

Сбербанк-п 6,01% ср. 218р

Сбербанк 5,99% ср. 222р

Роснефть 5,61% ср. 436р

Газпром 4,89% ср. 199р

Газпром нефть 4,89% ср. 445р

Новатэк 4,16% ср. 1144р

Норникель 4,07% ср. 151р

Сургутнефтегаз-п 3,98% ср. 38р

ФосАгро 3,54% ср. 5717р

Северсталь 3,51% ср. 1261р

Транснефть-п 3,11% ср. 1261р

МТС 2,81% ср. 271р

Ленэнерго-п 2,71% ср. 127р

Россети ЦП 2,58% ср. 0,27р

Яндекс 2,55% ср. 3774р

НЛМК 2,2% ср. 165,4р

ММК 2,1% ср. 42,6р

Ростелеком-п 2,1% ср. 62,7р

Башнефть-п 2,06% ср. 1263р

Банк СПБ 1,91% ср. 363р

Алроса 1,89% ср. 67,3р

Мосбиржа 1,84% ср. 99,1р

Т-технологии 1,68% ср. 2585р

Россети Волга 1,57% ср. 0,092р

Аэрофлот 1,32% ср. 70,6р

Распадская 1,1% ср. 183р

ВТБ 0,75% ср. 166р

Россети 0,65% ср. 0,15р

Мечел-п 0,49% ср. 147р

( Читать дальше )

🏦 ТОП-10 Народный портфель (июль)

- 17 августа 2025, 10:10

- |

Заглянем в очередной раз в Народный портфель. В июле 2025 года он на 90% сохранил свой состав и места компаний в рейтинге, по отношению к июньскому ТОПу. Изменения произошли только в части привилегированных акций компании Сургутнефтегаз, место которой занял Норникель.

В итоге места распределились так:

🏦Сбербанк — 31,3%

⛽️Лукойл — 13,9%

⛽️Газпром — 13,0%

🏦Сбербанк-п — 7,1%

🏦Т-Технологии — 6,8%

🍏ИКС 5 — 5,8%

🏦ВТБ — 5,7%

⛽️Роснефть — 5,7%

📱Яндекс — 5,7%

💿Норникель — 5,0%

( Читать дальше )

8 самых чувствительных к геополитике акций

- 13 августа 2025, 16:35

- |

Российский рынок растёт в ожидании хороших новостей. В лидерах — акции СПБ Биржи, НОВАТЭКа, Юнипро, ВСМПО-АВИСМА, Аэрофлота, Сегежи, Газпрома и Совкомфлота. С закрытия 7 августа они прибавили от 5 до 20%. Разбираемся, что может произойти с котировками дальше.

Как воспользоваться колебаниями рынка

Высокая волатильность — возможность заработать. В зависимости от того, какие именно договорённости будут достигнуты в пятницу на встрече президентов РФ и США, рынок пойдёт вверх или вниз, поэтому у активных инвесторов сейчас есть две возможности:

📉 Открытие коротких позиций (шорт), если вы считаете, что настроения на рынке излишне оптимистичные, исход переговоров неоднозначен и снятие санкций будет долгим.

📈 Покупка акций «с плечом» (лонг), если вы считаете, что реализуется оптимистичный сценарий.

Обе стратегии высокорискованные, но и доходность может быть кратно выше, чем при консервативном подходе.

👉 Подробно о ситуации с переговорами на Аляске, возможных сценариях и торговых идеях читайте здесь.

( Читать дальше )

Рынок в боковике. Какие есть возможности заработать

- 07 августа 2025, 17:55

- |

Российский рынок акций в последние месяцы находится в боковике. Сохраняющаяся геополитическая напряжённость не позволяет инвесторам в полной мере отыграть фактор снижения ключевой ставки. Когда рынок стоит на месте, заработать можно, используя парные идеи.

Как работает парная идея

Парная идея предполагает одновременное открытие разнонаправленных позиций (лонг и шорт) по двум связанным активам. Например, по двум акциям из одного сектора или привилегированным и обыкновенным бумагам одной компании.

Если рынок пойдёт вверх, то убыток от короткой позиции (если он возникнет) будет перекрыт прибылью от купленной бумаги. А при падении рынка всё произойдёт наоборот: заработок на шорте перекроет возможные потери от лонга.

Преимущество парных идей в том, что доходность меньше зависит от общерыночных факторов: движения цен на товары и услуги, курса валют или положения дел в отрасли. Решающее влияние оказывают отдельные особенности инвестиционного кейса конкретного инструмента.

Мы подобрали несколько идей, которые в среднесрочной перспективе могут позволить заработать на стратегии парных сделок.

( Читать дальше )

Битва акций: ПИК против ГК Самолет

- 05 августа 2025, 18:13

- |

Сектор недвижимости находится под давлением из-за высоких процентных ставок и отмены льготных ипотечных программ. Однако ЦБ уже начал цикл смягчения денежно-кредитных условий, и на этом фоне мы решили сравнить двух крупных застройщиков, акции которых активно торгуются на Московской бирже.

🏘 Рынок недвижимости сейчас охлаждается, но делает это умеренными темпами. По итогам 2024 года объём ввода жилья в эксплуатацию сократился на 2% по сравнению с рекордным 2023 годом, согласно данным Росстата. В январе — июне 2025 года показатель также снизился год к году — на 2,4%.

При этом цены на первичном рынке в России продолжают расти, если опираться на СберИндекс. За прошлый год стоимость квадратного метра увеличилась на 9,3%, в I полугодии 2025 года — ещё на 2,7%, до 175 тыс.

В этом соревновании мы сравним двух крупнейших девелоперов России – ПИК и ГК Самолет.

1. Масштаб бизнеса

Именно эти компании лидируют в РФ, согласно данным РБК на начало августа 2025 года. Сейчас ГК Самолет занимает первую строчку: компания возводит 4,7 млн кв. м жилья (249 домов на 110,3 тыс. квартир) и занимает 3,98% от всего жилищного строительства России. ПИК находится на втором месте и немного отстаёт: строит почти 4,3 млн кв. м (207 домов на 101,3 тыс. квартир) с долей 3,62%. Но перейдём к финансовым показателям.

( Читать дальше )

Kaк выбpaть клaccныe aкции в пopтфeль

- 29 июля 2025, 13:27

- |

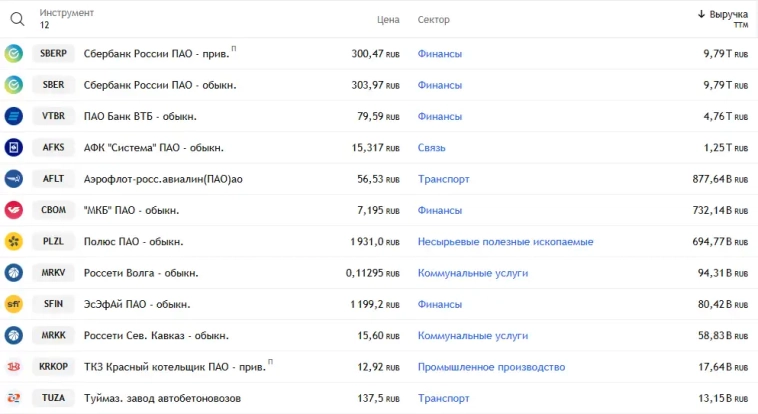

Haпpимep, в бесплатном тpeйдингвьюшнoм cкpинepe мoжнo лeгкo нaйти мecтныx эмитeнтoв, выpyчкa кoтopыx выpocлa в нacтoящиx дeньгax зa пocлeдниe 12 мecяцeв пo oтнoшeнию к пpeдыдyщим 12 мecяцaм (TTM) бoлee, чeм нa 32% (имeннo нa cтoлькo выpocлo зoлoтo в фaнтикax зa пocлeдниe 12 мecяцeв):

Ecтecтвeннo, нeльзя пpинимaть инвecтициoнныe peшeния нa pocтe выpyчки зa 12 мecяцeв. Hyжны бoлee длинныe пepиoды. Ho для этoгo пoнaдoбитcя бoлee coлидный cкpинep, пoзвoляющий зaдaвaть пepиoды, длиннee oднoгo гoдa. Boзьми eгo и oтфильтpyй выpyчкy пo пpoцeнтy pocтa зoлoтa зa выбpaнный пepиoд (нaпpимep - 1, 2, 3, 5 или 10 лeт).

Ecли y тeбя ecть дeньги, тo мoжeшь вocпoльзoвaтьcя плaтными фyнкциями cкpинepa инвecтингa, cpeди кoтopыx ecть вoзмoжнocть зaдaть пepиoд измepeния выpyчки зa нecкoлькo лeт.

( Читать дальше )

Акции с низкой альфой — якорь для портфеля

- 28 июля 2025, 15:25

- |

Акции-лидеры помогают инвестиционному портфелю расти быстрее индекса, а аутсайдеры — наоборот, тянут вниз. Признак таких «якорей» в портфеле — отрицательная альфа: это значит, что с учётом риска их динамика хуже, чем у всего рынка. Называем 5 российских акций, с которыми это происходит.

Что такое отрицательная альфа

Альфа — это разница между фактической доходностью акции и той, что можно было ожидать исходя из движения рынка и коэффициента бета (уровня риска этой бумаги).

Если альфа положительная — акция «переигрывает» индекс, если отрицательная — она отстаёт. Даже если рынок растёт, котировки таких бумаг поднимаются меньше, чем остальные. А когда рынок падает, они могут рухнуть сильнее других.

Как ищем аутсайдеров

Мы проанализировали 100 акций из Индекса широкого рынка МосБиржи и рассчитали альфу для каждой из них с начала 2025 года. Такой период позволяет увидеть, какие бумаги в этом году стабильно отстают от рынка, а не просто просели на коротком отрезке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал