портфель акций

Актуальный состав портфеля. Дополнения, изменения

- 22 мая 2023, 11:43

- |

Всем доброго времени суток и начала отличной недели.

Как обычно по понедельникам размещаю актуальный состав портфеля.

drive.google.com/file/d/1c_FniPCprQykcrpQEthgBoKKShhNSgKP/view?usp=share_link

(pdf файл прикреплен в комментарии на канале)

Кто следит за портфелем знают, что на прошлой неделе была закрыта одна позиция и добавлены 6 новых позиций в портфель. Половина компаний (из добавленных) мне уже принесли прибыль в прошлом квартале.

Я вижу, что обзоры, которые делаю на текущие открытые позиции, уровни покупок компаний, Вам интересны, поэтому продолжаю.

На этой неделе сделаю аналогичные обзоры в тестовом видео формате. Надеюсь на Ваш отклик и отзывы по существу.

Также со среды добавляется новая рубрика: анализ индексов, сырья, валюты. Мой взгляд на среднесрочную перспективу. Как показывает анализ других каналов, форумов, среднесрочным инвесторам этот вопрос крайне интересен в совокупности с обзорами моих открытых позиций в портфеле.

Друзья, как я говорил изначально и продолжаю говорить, концепция моего канала — это транслирование торговых операций в режиме реального времени. Позиции в портфеле Вы можете отслеживать по публикуемому файлу каждый понедельник и последнее время я его добавляю в каждый пост в комментарии (на канале)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Портфель ChatGPT превосходит ведущие британские фонды.

- 09 мая 2023, 13:06

- |

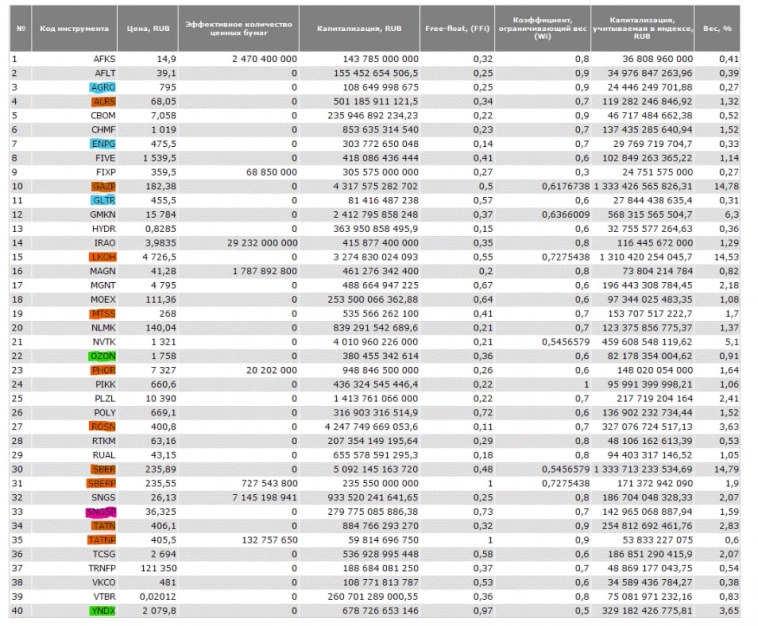

Согласно эксперименту, проведенному finder.com, выбор акций, отобранных чат-ботом ChatGPT с искусственным интеллектом, показал более высокие результаты, чем у некоторых ведущих инвестиционных фондов Великобритании.

Аналитики сайта сравнения личных финансов попросили ChatGPT создать теоретический фонд из более чем 30 акций, следуя ряду принципов инвестирования, взятых из ведущих фондов.

За восемь недель с момента его создания портфель из 38 акций вырос на 4,9% по сравнению со средней потерей 0,8% для 10 самых популярных фондов на британской платформе Interactive Investor, в список которых входят Fundsmith Equity Терри Смита, а также ряд британских, американских и глобальных фондов Vanguard, Fidelity и HSBC, согласно finder.com.

Около 19% взрослых британцев, опрошенных finder.com, заявили, что «рассмотрят возможность получения финансовой консультации» от ChatGPT, а еще 8% говорят, что уже получали финансовую консультацию от чат-бота.

Вот то, что получилось вытрясти из бота запросив подобный портфель:

( Читать дальше )

Государство пытается преступно отжать наши акции, но мы будем бороться!

- 08 мая 2023, 18:41

- |

Друзья, беда пришла в наш дом — Государство пытается отжать акции у добросовестных миноритариев СМЗ. Однако хоть мы и малы, но мы в тельняшках! А теперь о ситуации:

Есть публичная компания — Соликамский Магниевый Завод. Её акции котировались на Московской бирже уже много лет. Это был третий эшелон. За последние два года в акциях этой компании начала формироваться фундаментальная идея на фоне ралли на товарных рынках. Тогда цены на продукцию компании выросли на 30-138%, что сулило компании с 40% экспортной выручки хорошую прибыль. При этом с 2017 года капитал прирастал на 12% ежегодно. Летом прошлого года прогнозный P/E 2022 года ожидался на уровне 1. Фундаментальная идея в бизнесе, который был востребован и становился стратегическим — отчётливо вырисовывалась. Акция казалось очень занятной для нашего рынка, чуть ли не исключительной. Да и в мире немного таких публичных компаний.

( Читать дальше )

Стоимостные акции на ММВБ по Бабайкину

- 01 мая 2023, 14:39

- |

📈 Рынок сейчас дорог? Я думаю нет.

- 29 апреля 2023, 17:57

- |

(пояснение к картинке в постскриптуме)

По рынку бродит призрак коммунизма мысль, что акции дороги и так жить нельзя. Я же вижу адекватный уровень цен, а в долгую — вообще сахар. Летом, до кидка Газпрома, Индекс Мосбиржи был ~2350, осенью после мобилизации — 2200. Сейчас IMOEX 2600 — разве это много? +8.3% от лета и +18% от осени. А что изменилось то с тех пор, что мы получили такую «невообразимую» переоценку?

— 📥 Санкции мельчают. Самые жёсткие меры в отношении нашей экономики уже ввели. Будущие меры могут быть существенны, но они будут иметь характер точечных ударов: ограничение на поставки алюминия, титана, СПГ, меди, больше банков в SDN-листах (Тинёк, Финам, БКС и прочие). Всё это неприятно, но больше окажет влияние на отдельные компании, чем на экономику в общем.

— 👁🗨 Кончаются бегуны через Верхний Ларс. Все нервные уже выпрыгнули либо год назад, либо в октябре. И пусть сейчас ещё есть шлейф в недвижке и у многих очко вспотело после новаций про Госуслуги, но распродаж нет. Рано или поздно кончаются или нервы, или активы, или нервные люди с активами.

( Читать дальше )

Акции Сбербанка создают мне проблемы

- 08 апреля 2023, 18:24

- |

У меня 38% Сбербанка в портфеле. Боги Хаоса даровали рост котировок и скоро это потребует вмешательства: Если акции Сбербанка пойдут на 300, а прочие активы будут и дальше стагнировать, что вполне вероятно, то его доля в депо может дойти до 46%. А это будет очень высокой концентрацией даже для меня, а это риск.

Я не люблю поспешные действия, но торопиться нужно медленно и надо заранее продумать стратегию работы с позицией. Сейчас план таков: я не собираюсь резать позицию, но буду на все будущие дивиденды покупать иные интересные компании. Да, это будет длительный процесс, но я и сам буду подбрасывать деньжат на счёт. В это же время я спокоен относительно будущего бизнеса Сбербанка. Если бы у меня не было акций, то я бы однозначно их купил, но не в таком весе. Но пока я пытаюсь усидеть на двух стульях сразу:

— не переходить в сверхконцентрацию

— не «срезать цветы, поливая сорняки» по Линчу

Моё отношение к рынку, декларированное в ноябре было верным (читать тут: t.

( Читать дальше )

Ежемесячный обзор портфеля: банковский кризис

- 30 марта 2023, 20:08

- |

Ключевым событием прошедшего месяца стала паника среди вкладчиков крупных банков в США и ЕС. Уже обанкротились Silicon Valley Bank и Signature Bank. Швейцария была вынуждена организовать принудительный выкуп 100% акций проблемного Credit Suisse. Покупателем стал конкурент UBS, цена 3 млрд франков. Акционеры потеряли значительные средства, причем незадолго до кризиса (в октябре) Credit Suisse привлёк 4 млрд франков через доп. эмиссию. Saudi National Bank купил долю 9,9% за 1,5 млрд франков. Непонятно, для чего потребовалось делать bail-out банка, если Нац.банк Швейцарии уже предоставил ему 50 млрд франков ликвидности. Ситуация в целом со стороны выглядит очень странно. Вполне можно было обойтись предоставлением кредита от Нац.банка Швейцарии для покрытия оттока вкладов.

Регуляторы ведущих стран мира уверяют, что депозиты гарантированы, а у банков достаточно ликвидности. В случае возникновения затруднений ЦБ обещают предоставить средства банкам. Распространение паники тем не менее возможно.

( Читать дальше )

Купил две акции с двузначными дивидендами!

- 24 марта 2023, 19:12

- |

Всем привет!

Я продолжаю инвестировать. Сегодня получил аванс на своей основной работе и сразу же часть денег перевел на брокерский счет. Инвестировал в два банка, которые недавно заявили о выплате дивидендов. Причем, обе компании собираются выплатить двузначные проценты!

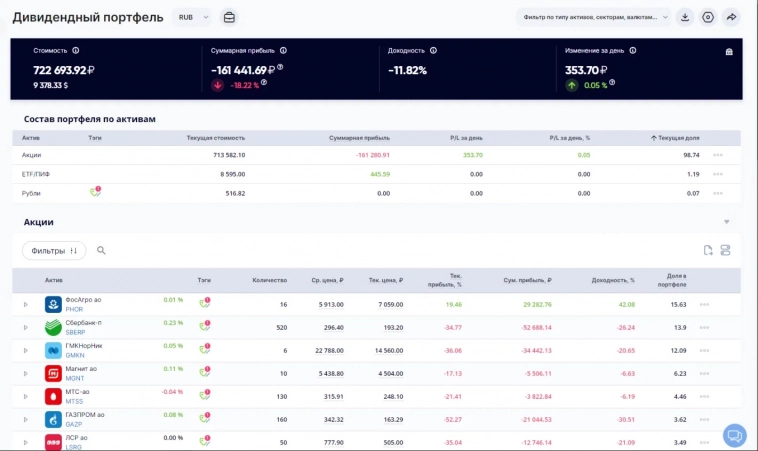

СБЕР

Первая компания, в которую сегодня инвестировал — это СБЕР. СБЕР на данный момент занимает самый большой объем в моем инвестиционном портфеле, вот график баланса компаний:

( Читать дальше )

Большой разбор моего портфеля-во что я вложил 1 млн рублей за 3 года инвестирования и что мне это принесло!

- 19 марта 2023, 21:32

- |

Решил подвести промежуточный итог моей инвестиционной деятельности и разобрать свой инвест-портфель. Покажу сколько и какие акции я покупал на брокерский счет, который открыт в СБЕРе.

В феврале было ровно 3 года как я стал инвестором. За этот время я вложил в акции российского фондового рынка в общей сумме около 1 млн рублей!

Немного о моей стратегии:

Я отношу себя к дивидендным инвесторам. Изначально, придя на фондовый рынок, я поставил себе цель создать источник дохода за счет дивидендного потока. Поэтому сделал ставку на покупку акций российского фондового рынка, который является одним из самых высокодоходных в плане дивидендов в мире.

Горизонт инвестирования-долгосрочный, лет 15-20, может и всю жизнь (на момент начала инвестирования мне было 32 года).

Покупки совершаю постоянно, 2 раза в месяц, на общую сумму около 50 000 р.

Как сейчас выглядит мой портфель:

( Читать дальше )

Ежемесячный обзор: темпы роста выручки в корпоративном секторе замедлились в 2022

- 04 марта 2023, 13:21

- |

Представители ФРС в течение прошедшего месяца подтвердили намерение дальше повышать учётную ставку. Например, президент федерального резервного банка Миннеаполиса Neel Kashkari, являющийся членом FOMC, заявил, что придерживается идее повысить ставку на 25-50 б.п. на следующем заседании. Президент банка Атланты Raphael Bostic сказал, что считает комфортным уровень ставки 5%-5,25% в 2024 г.

В Еврозоне рынки ожидают длительный период высоких ставок, опираясь на данные по инфляции, которая замедляется более слабыми темпами, чем ожидалось. ЕЦБ рассматривает повышение ставки на 50 б.п. в марте.

На основе вышедшей корпоративной отчётности очевидно, что в целом выручка и прибыль корпораций выросли в 2022 г. слабыми темпами в сравнении с 2021 г. Компании отмечают, что клиенты сократили расходы в условиях экономической неопределённости. Модель поведения изменилась на более экономичный подход к тратам и среди корпоративных клиентов. В технологическом секторе ожидаемо замедлились темпы роста, учитывая высокую базу 2020-2021 гг., а также вслед за возвращением к офлайн жизни в связи со снятием пандемийных ограничений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал