пифы

БПИФ Акции роста России

- 16 июня 2021, 17:26

- |

Картинка отсюда

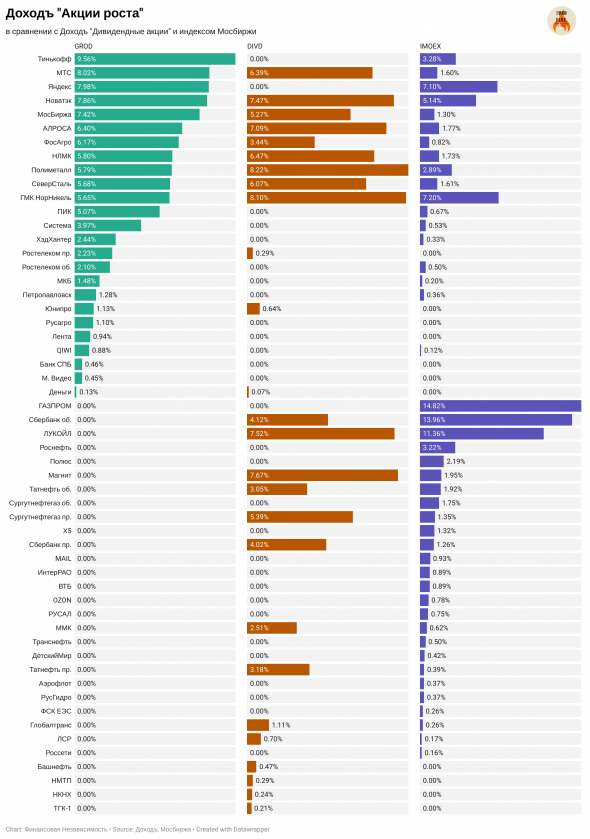

Сравнил новый фонд Дохода www.dohod.ru/individuals/mutual-funds/bpif/grod (торгуется с сегодняшнего дня под тикером GROD во всех брокерских приложениях страны) с индексом Мосбиржи. По сути, это факторный фонд (growth, momentum). Немного тезисов:

* Акции Тинькофф сейчас имеют вес 9,5%, что в 3 раза выше, чем в индексе широкого рынка. Насколько я понимаю, рассчитываемый Доходом индекс предполагает ребалансировку в октябре, в ходе которой вес будет срезан до 8%, если акции Тинькофф продолжат расти или хотя бы останутся на прежнем уровне;

* Вес МТС = 8%, что в 5 раз больше, чем в индексе Мосбиржи. А вес самой Мосбиржи в новом фонде — в 6 раз выше, чем в индексе широкого рынка;

* Русагро, Лента, Юнипро, Банк СПБ, М.Видео — компаний нет сейчас в индексе широкого рынка (Qiwi, кстати, со следующей недели тоже не будет), но они есть в фонде акций роста GROD;

* Ни Газпрома, ни Сбербанка в новом фонде нет. Обошли стороной Лукойл и прочие ...-нефти;

* Внезапно: Х5, Мэйл и Озон — не компании роста. Оно и понятно: если смотреть с начала года, ростом там не пахнет;

* Полюс — 0, Полиметалл — 5,8%

Общие комиссионные расходы 0,99% от стоимости чистых активов в год.

Налог с дивидендов при реинвестировании — не удерживается.

Покупаете ли вы акции роста в свой долгосрочный инвестиционный портфель? Чем руководствуетесь при покупке? Какой фактор для вас является наиболее важным?

- комментировать

- ★2

- Комментарии ( 4 )

Допуск американских ETF на СПБ и Мосбиржу - решение принято?

- 14 июня 2021, 16:56

- |

Меньше недели назад (9 июня) на конференции НАУФОРа большие дяди из Сбера, Атона, Альфы, Газпрома и прочих солидных контор под присмотром представителя ЦБ обсуждали, как советским отечественным БПИФАМ конкурировать с иностранными ETF за любовь розничного инвестора.

Много говорили о том, что по иностранным компаниям нужно убрать льготы по ИИС, что нашим БПИФам нужно создать комфортный режим налогообложения (освободить от НДФЛ дивы, которые БПИФы будут выплачивать) и т.д.

При этом вся дискуссия свелась к вопросу «как нам выжить, когда они придут», и сложилось устойчивое впечатление, что вопрос о том, что уже в этом году мы увидим западные ETF на наших площадках — совсем не вопрос, а факт, к которому российские брокерские дома, банки и биржи тщательно готовятся.

Как думаете, что будет с рынком ETF/БПИФ?

Останутся ли живы FinEX, Тинькофские, Сберовсие, ВТБшные и прочие добрые фонды с TER 1-2% в год или Vanguard и iShares устроят новый ренессанс на рынке коллективных инвестиций?

Новые фонды от Сбера: SBRS, SBPS, SBDS, SBWS, SBCS

- 09 июня 2021, 13:49

- |

1. «Сбер – осторожный смарт фонд», SBRS;

2. «Сбер – прогрессивный смарт фонд», SBPS;

3. «Сбер – динамичный смарт фонд», SBDS;

4. «Сбер – взвешенный смарт фонд», SBWS;

5. «Сбер – консервативный смарт фонд», SBCS.

Полез посмотреть на сайт УК подробности об этих фондах, но там упоминаний о них не нашёл.

Забавно, конечно. Зато описание нашлось на https://investfunds.ru/.

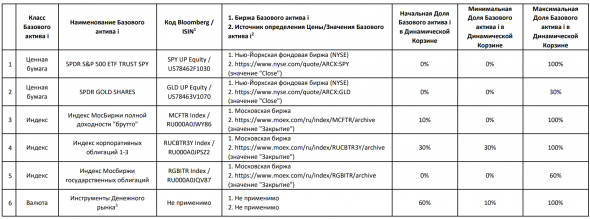

Итак, SBRS:

Следует за индексом «Сбер Осторожный смарт индекс». Правила управления. Вознаграждение УК 0,95%, депозитарию 0.15%, прочее 0.07%.

Базовые активы индекса:

( Читать дальше )

Новые биржевые фонды на Московской бирже

- 09 июня 2021, 13:42

- |

Привет, смартлабовцы!

Сегодня добавили:

- 5 новых БПИФ «Сбер Управления Активами»: SBCS, SBRS, SBWS, SBPS, SBDS. В портфелях – ценные бумаги разных компаний и стран.

- 1 ETF компании FinEx: FXIP. Инвестирует в казначейские облигации США с защитой от инфляции (TIPS)+валютный хедж.

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

- 14 мая 2021, 13:38

- |

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

( Читать дальше )

Докупка фонда ЗПИФ ФПР

- 12 мая 2021, 17:30

- |

Забыл написать, докупил себе в четверг фонд ЗПИФ ФПР — фонд первичных размещений от Фридом Финанс. (Писал о нем много раз, последний раз тут)

Рыночная премия к стоимости чистых активов на момент моей покупки была около -15%. (отношение серого графика к зеленому). Многие паникуют, и продают фонд, однако стоимость его активов с начала года только растет — серая линия

— Ну, и что это значит? Зачем покупал-то?

Короче, в фонде средства инвестированы в 2 вещи:

1. Акции компаний США, которые недавно выходили не биржу — около 1/3 портфеля.

2. Российские ОФЗ — надежные гос. облигации — около 2/3 портфеля.

Давайте посчитаем по какой цене продаются активы на самом деле:

ОФЗ — ликвидный и не волатильный инструмент, который всегда легко продать, так что его в расчет не берем. В отличие от акций, которые в фонд обязан держать несколько месяцев после IPO.

А акций у нас 1/3, значит премия, по большому счету, распространяется только на них.

( Читать дальше )

Такая непонятная понятная арифметика.

- 12 мая 2021, 09:32

- |

Перед тем как начать инвестировать в акции я очень часто на просторах интернета встречал такую фразу: «Инвестируйте в индексные фонды. Особенно необходимо инвестировать в фонд, повторяющий индекс СП-500».

И вот сегодня я задался вопросом, а так ли это.

Исходные данные:

100 000 рублей

Вариант расчета: начало инвестирования 1 января 2010 года, окончание 31 декабря 2020 года.

Пренебрегаем биржевой и брокерской комиссией, а так же уплатой налога с дивидендов.

Инвестирование в СП-500 |

Инвестирование в отдельные акции (возьмем что-то среднее на рынке – акции Лукойла). |

100 000 рублей / 30,19 (курс доллара) = 3 312,36 $ |

100 000 / 1 744 (цена акций Лукойл) = 57 акций + 592 рубля. |

СП-500 на 01.01.2010 год = 1 116,56 СП-500 на 31.12.2020 год = 3 756,07 |

Выплаченные и реинвестированные дивиденды: |

( Читать дальше )

Новый БПИФ на Московской бирже с фокусом на ESG

- 26 апреля 2021, 18:57

- |

Привет, смартлабовцы!

Запустили торги новым биржевым фондом «РСХБ – Российские корпоративные еврооблигации, вектор И.Эс.Джи». Торговый код – PRIE.

БПИФ инвестирует в наиболее ликвидные еврооблигации компаний, которые в своей работе привержены принципу ESG.

🔥Новые БПИФы на медицину 🔥

- 23 апреля 2021, 11:32

- |

Атон запустил торги следующего транша своих БПИФов. Теперь доступно 2 новых БПИФа на тематику здоровья

AMHC — Медицина и биотех США

Внутренний ETF: iShares U.S. Healthcare ETF (IYH)

Конечный бенчмарк: Dow Jones U.S. Health Care Index от S&P.

Суммарная комиссия фонда AMSC составляет 1,1%. TER внутреннего IYH в размере 0,43%.

Подробнее: rusetfs.com/etf/RU000A102XT2

AMGR — Генетическая революция

Внутренний ETF: ARK Genomic Revolution ETF

Конечный бенчмарк: отсутствует

Суммарная комиссия фонда AMSC составляет 1,1%. TER внутреннего IYH в размере 0,75%.

Подробнее: rusetfs.com/etf/RU000A102XN5

Что там с ЗПИФ ФПР?

- 22 апреля 2021, 13:00

- |

Кто не в теме, ЗПИФ ФПР — это биржевой фонд от Фридом Финанс, который вкладывается в американские IPO, доходность в прошлом году была больше 200% годовых.

Писал последний раз о нем тут и тут про доп. эмиссию.

Так вот, рыночная стоимость фонда БСИП упала на -25% за пару месяцев. Многие паникуют из-за этого и продают, возможно, в самое невыгодное время.

Если мы посмотрим на график ниже, то стоимость чистых активов фонда РСИП снизилась всего на ±10% за это время, и в текущий момент торгуется со скидкой -5% к его рыночной стоимости.

То есть можно купить акции компаний и облигаций в портфеле с 5% скидкой! Такое было 1 раз перед новым годом на пару дней, и рыночная цена снова ушла вверх, что скорее всего и произойдет. Ну и не забудем, что с начала года фонд все равно находится в плюсе, даже не смотря на падение рыночной стоимости.

Что впереди?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал